期货,开头第一件事,最重要的事情,就是了解杠杆,并且会算。

保证金比率,一个,可以问你的服务商,一个去交易所官网去查。

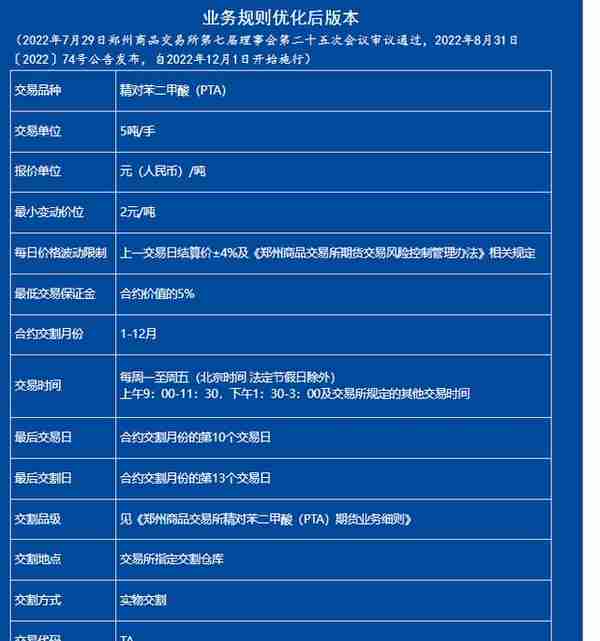

比如上图是官网截图下来的。

最低交易保证金的一栏写着5%。

那我们假设以7%计算,一般虽然有很多都可以给到5%,但是5%这个保证金率不能这么满。

上图中交易单位是5吨每手。这个意思,就是,每一手的合约是5吨该品种。交易保证金是5% 保证金会随着行情波动,节日等要素发生变化。最好的办法是多问问自己的服务商。尤其是预期要变动的时候。

假设我们以5800来计算。这样方便点。我们以7%来计算交易保证金。

那么,交易保证金就是,5800*5*0.07=2030。

也就是说,1手的保证金是2030。这个是满打满算。

假设一天的波动是4%,那么需要的维持保证金,就是我们最低限度,要能够满足这个品种一天的价格波动的限度的钱的话,算法是

5800*5*0.04=1160 以4%的日波动测算需要的保证金

也就是说,如果你要做隔夜的交易,最起码,一手合约需要备足2030+1160=3190元。

2030/3190=63.6%也就是说,正常情况下,你的资金使用率,最好不要超过63.6%

复杂的情况不去说它,比如说,保证金是以收盘价来进行计算的。

所以最简单的常识,就是以上图的计算来看。80%的资金使用率是很明显属于很高的风险程度的。

我们看下图

这里是一个800点的波动。

800*5=4000

4000/2030 这个不用算,接近两倍。也就是说,这里方框里面的行情,假设有人完全做反了。

他除了初始的保证金2030元之外,还需要额外的4000元保证金。才能够保证不被强行平仓。

大约是资金使用率33%,在上图中方框的单项波动幅度。

当然有人抬杠说现实中没人扛这么多点。

但是现实中可能很多人扛的点数更多。

反过来说,只要你能抗800点的波动。很多时候确实能够把损失在某种程度上扛回来。

看这里,只要是生扛,这里面是能够大概率扛回来的。只要你资金使用率足够低。

这也是很多人津津乐道的地方。虽然不想承认,但有时候,技术上反复止损,来回割肉,和一次性硬抗这么多点,有时候真的不知道谁对谁错。因为这里面没有趋势 所以,很多时候能扛得回来。

反过来说要没有足够的资金在哪垫着,这段行情也扛不回来,大资金可以陆续从别处抽调,小资金可能不见得有这个条件。

这个里面,所以当地使用多少比率的资金,其实很难去考虑。因为现在的行情,33%的资金使用率也不见得真的安全。

到这里,第一步最重要的,是估算多少资金可以做一手,一天的反向波动需要多少钱,一个波段的反向波动需要多少钱。首先得有个概念。这很重要。期货和别的不一样。没有搞清到底需要多少钱,不要轻易中,重仓,可能到最后能扛的点数比预想的要低很多。

每日价格波动限制 | 上一交易日结算价±4%及《郑州商品交易所期货交易风险控制管理办法》相关规定 |

这一条,是这个品种的涨跌停板幅度,它是以前一个交易日的收盘价计算的,当然,也可以在交易界面的下单板上看到他,主要是对他的单日波动幅度,价格区间有个数。如果离涨停价,跌停价太近,就需要考虑涨跌停触及了。涨跌停是以收盘前计算的,是连续五分钟涨跌停,还是15分钟,不记得了。

重要的是,一旦接近,就要考虑涨跌停发生的可能性,这时候,一个是,用同产品远月合约反向对冲,一般远月可能没那么快跟上,会有时间窗口期。一个是,尽快平仓。如果不幸反遇到持仓不利的涨跌停,就要考虑两个要素。

一个是保证金调整比例,一般是加2% 也就是假设7%调到9% 那就是5800*5*0.02,那就是580,580/2030=28.5%也就是说,保证金增加了28.5%。这还不算价格波动。这很重要。

假设第二天连续跌停。那,1160+580=1740,1740/2030=85.7%也就是说,到第二天,保证金需要额外提供85%。这是不太算极端的情况。

更极端的是第三天还跌停。那保证金再增加保证金2%,加上第二天扩版2%,加上第三天扩版2%,我这里整理一下,第一天是4%波幅,保证金调整至9%第二天6%波幅,保证金调整至11%,第三天8%波幅。进入自动清算流程。

所以这里面,说个插曲,最近很多人说大网格交易。我觉得这个是标准的不坑穷人的方法。

(7728-5208)*5=12600 12600/2030=6.2倍初始保证金

就算只算一半,3.1倍。

就下面一段行情的计算。如上。

这里有个引申问题,那些说一年一百倍,一千倍的是怎么做到的。我一直没搞懂模式

因为单纯这个比较大的行情波动,如果单纯地看,也就有6倍,如果考虑浮盈加仓,或许会倍率高点,但是,或许也不会高到成百上千。难道每个波段都做对?那或许也就增加了一倍的距离。

我们由以上的资金测算可知

首先,大趋势不是想做就能做的,这需要足够的资金,而足够的资金可能是超过大多数人想象的,比如说30%仓位和其他资金的沉没成本。这个来去很大。

其次,多数时候由于期货的双向波动的剧烈,只要资金足够,是能扛到回本的,前提是有足够的钱。问题是,大多数时候,你并不知道需要扛到什么时候,尤其是,当行情对前高,前低进行假突破的时候,可能扛单也正好到达你的心理极限。然后离场走人,然后行情逆转,这很悲剧,也很反人性,可是没办法,必须寻找办法克服。

虽然大多数时候能扛回来,但是,一旦出现趋势,扛错了,不代表能幸存下来。很多时候,期货的机会只有一次。做错了,就说再见。所以扛单是不对的。

虽然扛单是不对的,但是震荡市里面反复止损也是不对的。尤其是,这个市场其实没有那么多的趋势。绝大多数时候是震荡。反复止损的沉没成本会超出你的想象,有时候还不如不止损。反复止损的一个重要原因,可能是想做趋势,但是趋势不常有,然后就会反复被打脸。

反复止损在震荡市里面真的不如不止损。这就是网格的原理,在一定的区间内,逢高做空,逢低做多,永不止损。但,问题是,虽然趋势不常有,不代表趋势没有,趋势一旦出现势如破竹。往往击破人的心理防线,瞬间,可能所有的钱没了,这时候补充保证金还是割肉?补充保证金,后面遥遥无期,割肉,万一能扛回来呢?那此前的亏损怎么办?这都是很现实的问题,尤其是,一两天的波动,可能相当于你保证金的一两倍,甚至更多。

人性,会在期货市场上的杠杆放大后表现的淋漓尽致。

这些问题不会有个统一的答案,一切基于你的资金和风险承受能力的考量。

有人说,他看对了趋势,几年的大趋势。然后价格做对了,翻了好多翻,一下子财务自由了,只要你会算,会主动思考,就会想,这里面风险多大,期货的大行情,什么时候启动?底部在哪,资金怎么分配,能扛多久?沉没成本多少?哪里算做错了,可以出来?要到哪里获利出场?也许股票能扛一扛,海阔天空,期货,做大趋势,低买高卖,高卖低买,这个事情当然没错,道理谁都懂,问题是有可能做的到么?只要你懂以上的期货的常识。

期货,所有的问题,通通都要从最根本的问题,也是最简单的问题,资金,风险承受能力出发,以此来确定此后所有的事情。

上一篇

上一篇