【摘要】接着上一篇报告《期货曲线的季节性与便利收益》,本文对商品进行更完整的测试,结果表明农产品的季节性最强,有色金属表现最弱。季节性溢价充分反映了现货市场上不同月份的市场供需、到港压力等因素,反映出的结构长期具有稳定性;与此形成对照的是,品种在个别年份出现的特殊供需结构信息,并不在季节性中反映,而是在便利收益中反应。这种差别虽然是真实存在的并且也很容易理解,但是只有借助恰当的研究方法才能分解出有效数据信息,并随后加以利用。需要特别强调,实际基本面分析中,也可以对季节性进行分析,但是本系列主要给出的是可量化、品种间可比的的方法,一套完整的季节性剔除的解决方案。

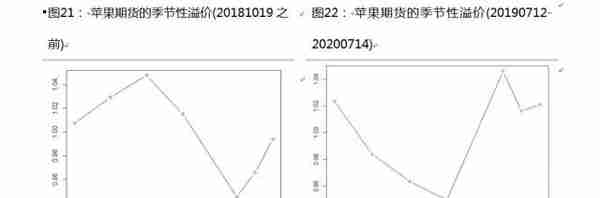

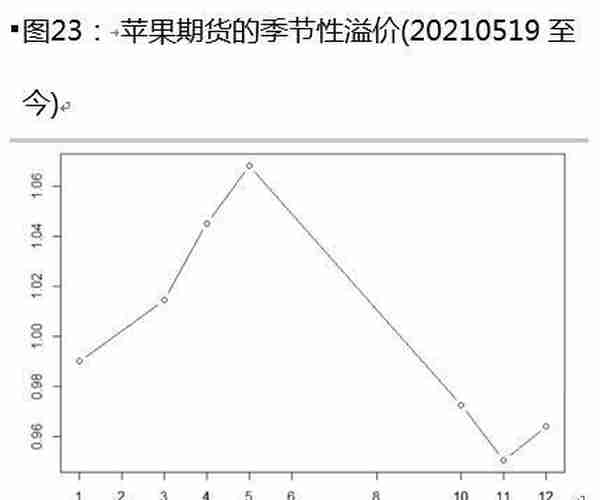

交割规则改变对季节性的影响:以苹果期货为例,曾两次修改交割规则,在第一次修改规则之后季节习惯呈现完全不一样的形态,而在基本面上看,这主要基于2019-2020年苹果产能过剩,价格一路下跌,供需情况在历史上具有一定特殊性,这也侧面说明交割规则稳定、同时上市时间长度够长,相应对季节性的测算也更为准确。

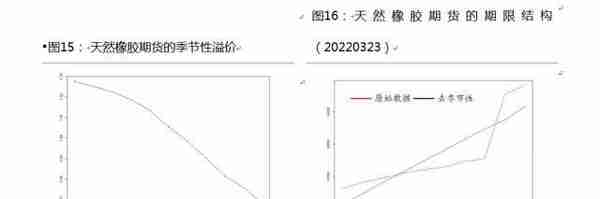

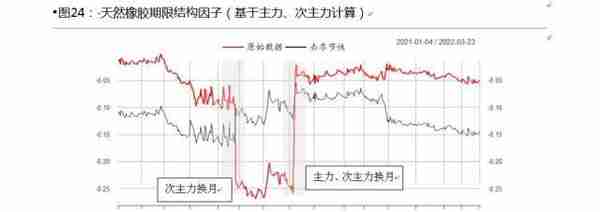

季节性对期限结构因子的影响:如果使用主力与次主力之间斜率作为期限结构的因子,以天然橡胶为例,在合约换月时受到两个合约间的季节性溢价影响较大,而剔除季节性溢价后,期限结构因子的表现变得十分平滑。

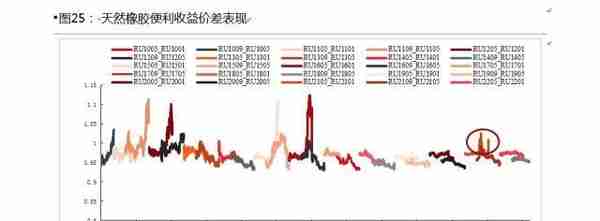

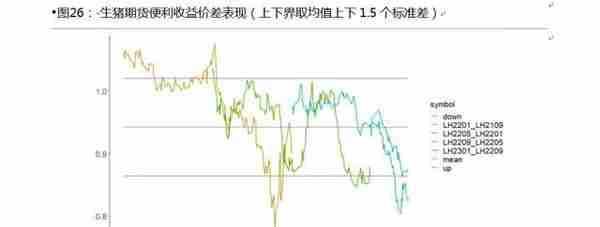

便利收益与跨期套利:跨期价差由季节性部分、便利收益部分构成,前者不会随着时间的变化而变化,因此我们主要交易的是便利收益。我们以天然橡胶期货与生猪期货为例,在17年之后,天然橡胶的套利机会很少,只在2021年1月出现了短暂的套利窗口,其余时间都较为稳定。而生猪期货上市时间短,便利收益价差波动大,跨期套利机会更多。本文的跨期套利优势就在于剔除了季节性影响,提取更纯粹的价差信息,这与股指期货中进行跨期套利需要考虑不同合约的分红点数是类似的。

一、前言

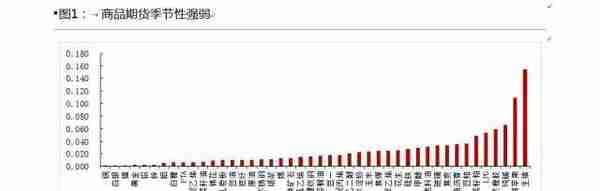

接着上一篇报告《期货曲线的季节性与便利收益》,本文选取商品市场流动性较好的品种进行季节性提取,将季节性溢价的区间大小作为季节性强弱的衡量指标。总体而言农产品的季节性最强,有色金属表现最弱。季节性溢价充分反映了现货市场上不同月份的市场供需、到港压力等等因素,反映出的结构长期具有稳定性。对于品种在个别年份出现的特殊供需结构信息,将不在季节性中反映,但会在便利收益中反映。市场上还有另一种季节性统计的方法,通过统计期货在过去几年各个月份的月度收益率,发现一些月度涨跌幅上的季节性规律,而看过上一篇报告就可以知道,在我们的分解中全部合约的同涨同跌信息反映在平均价格水平的变化上,而不是季节性溢价中,我们本文中所述的季节性溢价反映的是期限结构曲线上的季节性的信息,是对不同到期合约相对价格的一个抽象,本质上是对到期月份现货价格的一个反映,但是这些月度收益率上的有趣的信息,我们猜测也许反映了市场的一些定期交易市场情绪的机制,与股票中在年报发布前,交易盈利预期推升价格类似。

还需要强调的是,季节性是商品定价中相对固定的一部分,市场价格变化毫无疑问会受到政策、供需、预期等各方面影响,本文并不想夸大季节性在定价中的作用,我们旨在借助恰当的研究方法分解出有效数据信息,并在各类使用场景下加以利用。需要特别强调,实际基本面分析中,可以根据商品品种对季节性因素进行更深入的分析。实际上,我们研究过程中也看到了一些与基本面研究相互印证的观点。但是本系列主要给出的是可量化、品种间可比的的方法,以期提供一套较完整的季节性因素考察方案。

二、商品期货季节性溢价

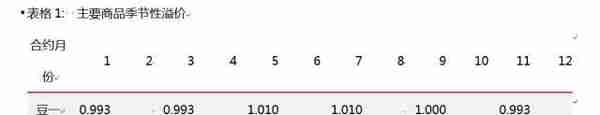

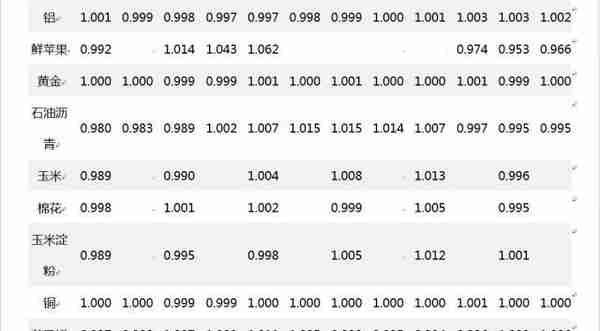

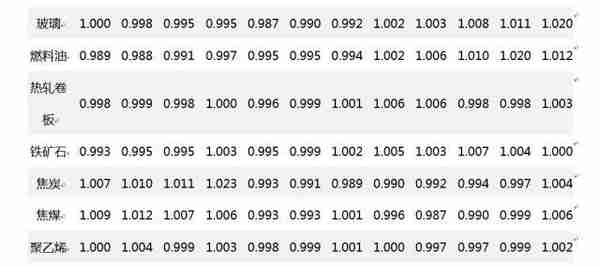

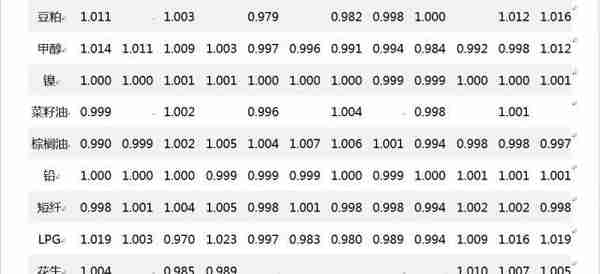

基于我们分解出的季节性溢价结果,农产品基于农耕的规律,天然具有季节性。其中季节性排名前五名依次是:生猪、鲜苹果、菜籽粕、豆粕、花生;

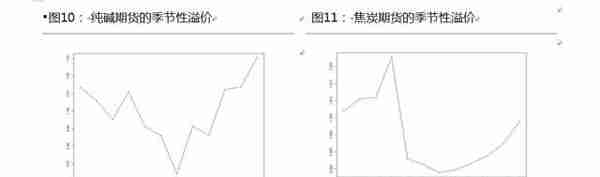

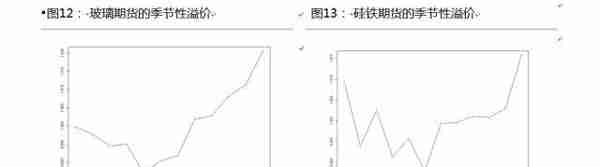

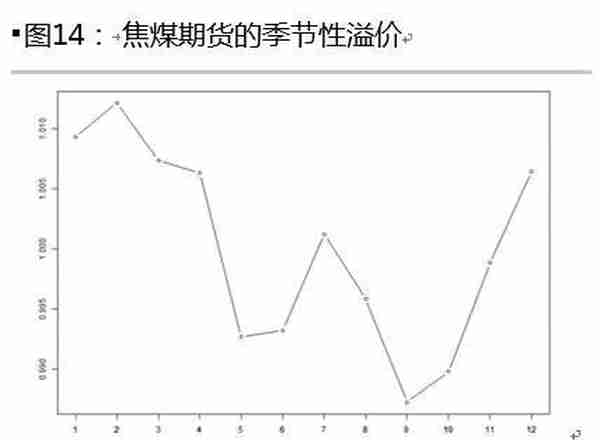

黑色板块中季节性排名前五名依次是:纯碱、焦炭、玻璃、硅铁、焦煤;

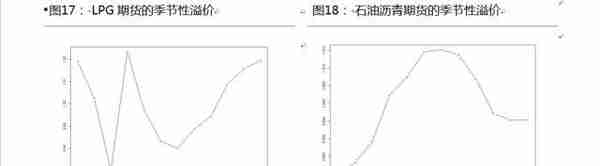

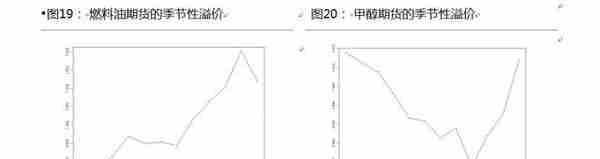

能源化工板块中季节性排名前五名依次是:天然橡胶、LPG、石油沥青、燃料油、甲醇;

有色板块在季节性上整体表现最弱,大部分品种都排在最末位置。

需要特别强调,实际基本面分析中,也可以对季节性进行分析,但是本系列主要给出的是可量化、品种间可比的的方法,一套完整的季节性剔除的解决方案。

在比较了截面上的季节性大小之后,我们将更细致的展示主要品种的季节性规律,并且在文末附录中给出商品季节性溢价结果。

(一)农产品

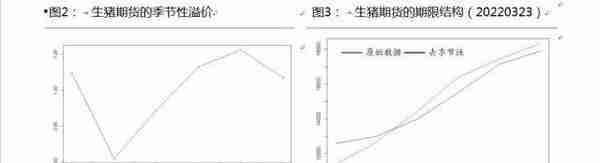

生猪期货一共上市 6 个合约,1、3、5、7、9、11. 其价格受节日影响较大,例如9月份合约恰逢中秋、国庆双节以及学生开学季,此时市场对猪肉的需求较高,通常价格也是所有月份里最高的,11、1 月则是受到春节临近的影响,价格相对较强。而3月份春节行情过去,价格相对处于低位。

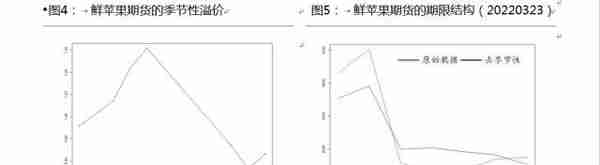

10月、11月合约恰逢苹果采收期,大量新年度苹果流入市场,价格相对较低。1月、2月受元旦及春节节日因素影响,市场需求增加,5月份随着机械冷库出货接近尾声,供应量减少,价格有所回升。

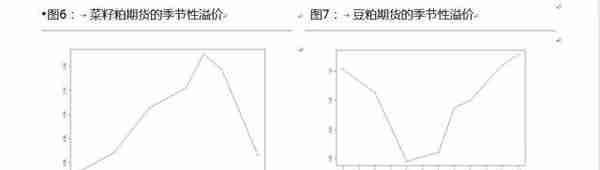

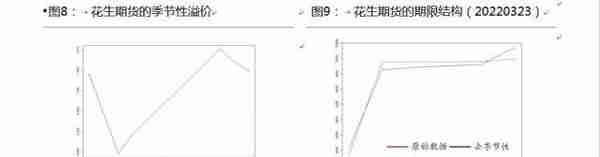

菜籽粕期货8月合约价格相对最高,1月合约价格最低。豆粕期货5、7合约价格相对较低,11、12 月份合约价格相对高,与年底豆粕到港压力小且也处于消费旺季有关。花生期货3、4月合约价格相对较低,PK2204合约临近到期,基差回归,远月合约升水较高反映市场对未来供需紧张的预期,通过花生期货可以看出部分不属于全历史时间段的供需结构,会被包含在升贴水结构中。

(二)黑色建材

纯碱7月合约相对价格更低,年初、年末合约价格相对高;焦炭7月合约价格相对低,4月合约价格相对较高;玻璃下半年的合约整体强于上半年合约;硅铁也是在年中,6月合约价格较低,年初、年末合约价格相对高;焦煤的1月合约相对于5月、9月合约价格更高。

(三)能源化工

天然橡胶虽划分至能源化工,但其本身为农作物具有较强的季节性。每年11月天然橡胶当年仓单需要注销,次年上市新一年份的橡胶,因此在年初时供应相对紧张,价格较高。而除去季节性之后,升水结构明显变得平滑。

LPG与天然橡胶类似,也有3月份注销交割仓单的规则,因此对盘面具有一定影响;石油沥青在年中是消费旺季,而燃料油在下半年的供需更为紧张;甲醇作为化工品种,9月份主要受内盘价格影响,价格相对低,而年初、年末,外盘价格主导,受到到港量影响,价格相对高。

三、应用场景

(一)交割规则改变对季节性的影响

苹果曾两次修改交割规则,我们取选了三段全合约保持同样交割规则的时间段:2018-10-19之前、2019-07-12 至 2020-07-14、2021-05-19 至今,其间个别上市合约也有改变,例如2018年底修改规则时保留了07合约,但是在2020年修改规则时,增加了04合约、删除了07合约。我们发现第二段期间季节性呈现完全不一样的形态。从基本面看,这主要基于2019-2020年苹果产能过剩,价格一路下跌,供需情况在历史上具有一定特殊性。这从侧面说明交割规则稳定、同时上市时间够长,相应的季节性测算也更为准确。这也进一步说明我们用现在的方法能够非常明显对此类“异常”现象定位。这对于发现错误定价或寻找套利策略机会提供了数据基础。

(二)季节性对期限结构因子的影响

期限结构因子是衡量品种升贴水结构的因子,贴水品种在展期(换月)过程中,可以获得正的展期收益,而升水品种将录得展期亏损,因此期限结构因子是一个截面上具有盈利能力的因子。还有一种解释即贴水品种在近期的供需更紧张,所以上升潜力较越。而用什么指标来形容期限结构因子,如果我们使用主力与次主力之间斜率作为期限结构的因子,就会受到两个合约间的季节性溢价影响,在合约换月时影响更为明显。下图可看出剔除季节性溢价后,期限结构因子的表现得十分平滑。

值得一提的是:我们在商品指数2.0中使用近月与距离到期12个月的合约斜率作为期限结构因子,由于两个合约相隔一年左右,几乎不受季节性影响,但可能会受到两个合约流动性影响。

(三)便利收益与跨期套利

便利收益的主要用途是辅助跨期价差套利。不论是统计上的跨期套利,还是基于产业链的跨期套利,本质上都是对不同到期月份合约的价差进行交易。价差由季节性部分、便利收益部分构成,而前者是不会随着时间的变化而变化,因此我们在考虑交易价差时,主要交易的是第二部分(便利收益)。

红框部分为便利收益的对数,这里的便利收益价差与传统价格价差方向相反。以统计套利为例,通过拟合价差的分布,超过均值上下n个标准差为界限,交易价差的回归。

前文中我们看到天然橡胶在剔除季节性后升水结构十分流畅,因此便利收益可以看到更干净的价差。考虑常用的5-1与9-5套利,从便利收益价差上看,在2017年后天然橡胶的套利机会很少。仅在2021年1月出现了短暂的套利窗口,其余时间都较为稳定。取生猪期货1、3、5、9合约之间的便利收益价差,可以看到生猪期货上市时间短,便利收益价差波动大,跨期套利机会更多。

本文中列举了天然橡胶和生猪两个品种的例子,方法上还可以推广到更多的商品。我们的跨期套利优势就在于可以剔除季节性影响,拿到更干净的价差信息,这与股指期货中进行跨期套利也要考虑不同合约的分红点数是类似的。

四、 附录

本文源自华泰期货

上一篇

上一篇