中国经济网编者按:近日,亚夏汽车(002607.SZ)因被北京中公教育科技股份有限公司(简称“中公教育”)借壳,股价在15个交易日内收出13个涨停板,截至6月12日收盘股价报13.74元,涨幅10.01%。

根据亚夏汽车披露的重大资产置换及发行股份购买资产暨关联交易报告书(草案修订稿),被置入上市公司的中公教育,在2015年沃克森(北京)国际资产评估有限公司给出的资产评估为3.54亿元,而此次收购中公教育的资产评估飙升值就飙升到了185.35亿元。尽管两次评估分别采用资产基础法和收益法,中公教育归属于母公司所有者的净资产增长,评估价值却增长了51.42倍。

知名经济学者、财经评论家郭凡礼表示,对比中公教育10亿的净资产和近两年业绩情况能够看到,按借壳上市时的价格算,对应2018年的动态市盈率大约20倍,而2017年静态市盈率更是高达37倍。“相对于未来几年30%的预测利润增速而言,可以说价值已被‘充分发现’,开始透支未来价值。”

此次收购伴随着极高的业绩承诺。中公教育承诺2018年至2020年度实现的扣非归母净利润分别不低于9.3亿元、13亿元、16.5亿元,但中公教育2015年-2017年净利润分别是1.6亿元、3.3亿元、5.2亿元。

对于二级市场的中小投资者来说,如果此次并购完成,在总股本大幅提升的条件下,普通投资者手中的股份数量没有发生变化,其拥有的权益反而因这次重组而被大幅度的稀释。

从每股收益变化看,上市公司由重组前的9分钱变为重组后的1角钱,只增加1分钱。而增加这1分钱的背后,是上市公司将增加百亿元的巨大商誉,一旦中公教育无法如期完成超高的业绩承诺,致使商誉出现减值,上市公司的未来业绩难以预估。

亚夏汽车185亿元卖壳 估值两年增长50倍

5月5日,亚夏汽车披露重大资产置换及发行股份购买资产暨关联交易报告书(草案),5月23日修订后的报告书显示,此次交易方案包括重大资产置换、发行股份购买资产和股份转让三部分。

首先,亚夏汽车拟将截至评估基准日除保留资产以外的全部资产与负债作为置出资产,与李永新等 11 名交易对方持有的中公教育 100%股权中的等值部分进行资产置换。

其次,亚夏汽车的拟置出资产评估值为13.51亿元(增值率为 36.66%),而拟置入资产作价185亿元(增值率为1752.92%),两者差额为 171.49亿元。交易作价的差额部分由亚夏汽车以发行股份的方式自中公教育全体股东购买,股份发行价格为 3.68 元/股,拟发行股份数量为 46.60亿股。

第三,亚夏汽车的控股股东亚夏实业向中公合伙和李永新分别转让其持有的8000万股和7269.66万股亚夏汽车股票。其中李永新等 11 名交易对方同意将与上市公司进行资产置换取得的拟置出资产由亚夏实业或其指定第三方承接,作为中公合伙受让8000万股亚夏汽车股票的交易对价;李永新以 10亿元现金作为其受让7269.66万股亚夏汽车股票的交易对价,约合13.76 元/股。

本次交易构成重组上市,完成后夏实业将不再持有上市公司股份,中公教育实际控制人李永新和鲁忠芳及其一致行动人中公合伙合计持有上市公司32.98亿股,占本次交易后上市公司总股本的60.18%,成为上市公司新的控股股东及实际控制人。

在2015年10月,沃克森(北京)国际资产评估有限公司出具沃克森评报字[2015]第 0710 号《北京中公未来教育咨询有限公司拟股份制改造涉及的全部资产及负债资产评估报告书》中,截至2015年8月31日,中公有限净资产账面3.13亿元,评估值3.54亿元,增值率12.85%。

而本次交易中,评估机构中通诚资产评估有限公司(简称“中通诚”)以收益法评估结果作为最终评估结论,截至 2017 年 12 月 31 日,中公教育归属于母公司所有者权益账面价值10.00亿元,评估价值185.35亿元,增值率为1752.92%。

对于两次评估价值差距,亚夏汽车收购报告书称,一是由于评估目的和所选用评估定价方法不同,前次资产评估的评估目的是反映中公有限的股东全部权益于 2015 年 8 月 31 日的市场价值,为中公有限整体变更提供价值参考意见。

本次评估的目的是反映中公教育股东全部权益的市场价值,为上市公司收购其股权亚夏汽车股份有限公司重大资产置换及发行股份购买资产暨关联交易报告书(草案)(修订稿)提供价值参考依据。

二是由于两次评估基准日期间标的公司盈利能力显著增强、净资产显著提升。截至前次评估基准日(2015 年 8 月 31 日)标的公司归属于母公司所有者的净资产为3.13亿元,截至本次评估基准日(2017 年 12 月 31 日)标的公司归属于母公司所有者的净资产为10.00亿元,增幅达 219.24%

对于中公教育置入资产近18倍的增值率,中通诚表示,中公教育作为一家培训服务机构,经营所依赖的主要资源除了固定资产、营运资金等有形资源之外,还包括技术团队、销售团队、管理团队等重要的无形资源。收益法立足于判断资产获利能力,将被评估企业预期收益资本化或折现来评估企业价值,能全面反映企业品牌等非账面资产的价值。

此次交易的独立财务顾问华泰联合证券则在报告中称,近年来亚夏汽车主营业务盈利增长缓慢,此次交易上市公司变更为发展前景良好的非学历职业就业培训服务,上市公司的资产质量、盈利能力得到了较大改变与提升,增强了上市公司的持续经营能力,不存在可能导致上市公司重组后主要资产为现金或者不具体经营业务的情形。

3年4倍业绩承诺 中公教育豪赌39亿

中公教育置入资产高达1752.92%的增值率,对应的是高业绩承诺。公告显示,亚夏汽车与李永新等8名业绩补偿义务人签署的《盈利预测补偿协议》,承诺本次重大资产重组实施完毕后,中公教育在2018年-2020年合并报表范围扣除非后归属于母公司有者的净利润分别不低于9.3亿元、13亿元和16.5亿元,三年共计38.8亿元。

但中公教育2015年-2017年净利润分别约为1.6亿元、3.3亿元、5.2亿元,三年合计仅为10.13亿元。这意味着中公教育仅2018年就要实现净利润88%的增长。

中公教育的主营业务是通过旗下培训机构向学员提供公务员招录、事业单位招录、教师资格及招录和其他面授及线上培训服务。在中通诚的收益法估值下,中公教育的公务员业务营业收入在2018年-2022年预测分别为30.83亿元、38.53亿元、44.69亿元、50.03亿元、54.03亿元。其中,2018年-2020年的营业收入预测增速约为48.79%、24.98%、15.99%。

不过据中国产业网数据,未来五年国内公务员招录培训市场的预测年均增长率仅为18%。事实上自从2014年以来,公务员考试报考人数呈现出下降趋势。

由于实际业绩和承诺业绩差距巨大,因此深交所发出问询函中特别要求上市公司说明业绩承诺的依据和合理性,并指出“评估机构在釆用市场法进行评估时所选取的上市公司案例中,大部分2015年至2017年度净利润存在微涨或下降趋势“。

亚夏汽车在回复函中称,业绩承诺系综合考虑国家对教育培训行业的政策支持、非学历职业就业培训行业发展前景、中公教育的市场地位和核心竞争力、报告期内的中公教育的业绩增速等因素作出的。

而对于高业绩承诺能否兑现,李永新回应称,高于市场平均值的业绩增长预期具有合理性。首先,目前公务员和事业单位招录考试市场庞大但是参培率低,参加公务员招录考试每年大概400万人,参考事业单位有700-1000万人,参培率仅为13%。据统计,去年研究生入学考试规模200万,参加辅导的比例是85%左右。其次,随着学员多元化与个性化需求的发展,客单价逐步提升,未来还有较大的增长潜力。

毛利率60% 看看中公教育的财务账

中公教育近三年的营业收入分别为2015年的20.76亿元、2016年的25.84亿元、2017年的40.31亿元,其中面授培训服务收入占中公教育业务收入的比例均在 90%以上,是中公教育最主要的收入和利润来源。

2015年、2016年和2017年,中公教育主营业务的综合毛利率分别为60.22%、59.38%和 59.60%。其中面授培训业务毛利率分别为 60.20%、57.52%和 57.58%,总体略有下降。

中公教育扣非后归属于于母公司所有者的净利润最近三年分别为1.58亿元、3.09亿元和4.95亿元,2016年比上一年增长幅度为95.24%,2017年增幅为60.16%。

公告中提到,中公教育在全国拥有582家直营分校,6530 名全职授课教师。2015-2017 年参培学员累计 288.46 万人次,年均复合增长率达到 62.10%。其中,面授培训人次从2015年度的45.83万人增长至2017年度的88.24万人;线上培训人数从2015年度的9.96万人,增长至2017年度的58.36万人。

根据安信证券的数据,公考市场前两大巨头中公和华图教育的市场占有率合计为 17.19%,其中中公教育为 11.04%、华图教育为6.15%。

每股收益仅增加一分钱

根据草案披露,虽然亚夏汽车的整体估值仅有13.51亿元,但大股东亚夏实业除了从李永新获得10亿元现金外,亚夏汽车置出资产依旧会回到其手中,基本是“稳赚不赔”。而作为借壳方的中公教育,在完成交易后不但成功上市,身价也出现暴增,仅以10亿元的净资产就获得185亿元的高估值。

交易双方似乎都没有吃亏,但在交易双方大股东们都赚得盆满钵满之时,处在二级市场中的诸多中小投资者恐怕成了案板上的鱼肉。

根据草案披露的备考审计报告数据来看,本次并购完成后,上市公司的资产总额将会从原来的46.28亿元减少到41.03亿元,减少幅度达11.34%;归属母公司股东的所有者权益将从19.12亿元减少到18.69亿元,减少幅度为2.26%,营业收入也从66.64亿元减少到40.31亿元,减少幅度达39.51%。

在诸多财务指标均有大幅减少的情况之下,只有归属母公司股东的净利润出现614.52%的增长。问题在于,在完成此次并购后,在总股本大幅提升的条件下,普通投资者手中的股份数量却没有发生变化,其拥有的权益反而因这次重组而被大幅度的稀释。

若从每股收益变化看,上市公司由重组前的9分钱变为重组后的1角钱,只增加1分钱。

需要注意的,在这每股收益增加1分钱的背景下,完成并购后的上市公司还将会增加百亿元的巨大商誉。一旦标的公司无法如期完成超高的业绩承诺,致使商誉出现减值,进而就会影响到上市公司业绩,最终受损失的恐怕还将是二级市场中处于信息弱势的中小股民们。

中公教育多次涉虚假宣传被罚

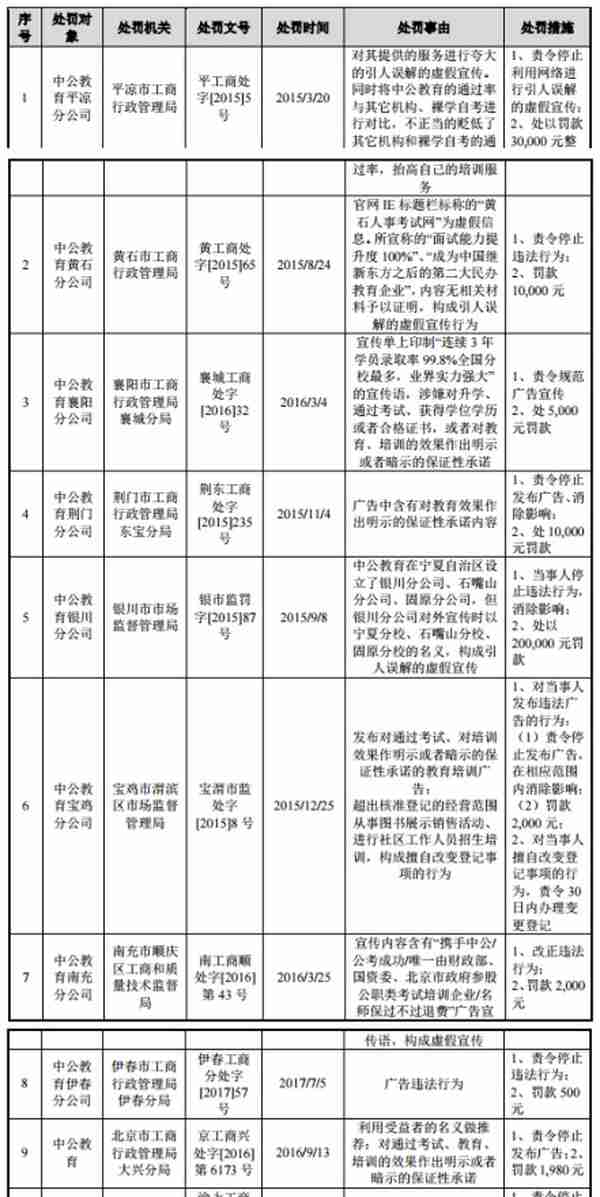

亚夏汽车的公告显示,2015-2017年,中公教育共遭到10起工商行政处罚,处罚事由涉及虚假宣传、广告违法及对培训效果作出保证性承诺等。

另外,公司还因未按照规定期限办理纳税申报和报送纳税资料等原因受到了9起税务处罚。

为了减少行政处罚的影响,中公教育实际控制人李永新和鲁忠芳出具了《关于标的资产经营合规性的承诺函》:“如果中公教育及其分、子公司、学校因为本次交易前已存在的事实导致其在工商、税务、员工工资、社保、住房公积金、经营资质或行业主管等方面受到相关主管单位追缴费用或处罚的,本人将向中公教育及其分、子公司、学校全额补偿中公教育及其分、子公司、学校所有欠缴费用并承担上市公司及中公教育因此遭受的一切损失。”

上一篇

上一篇