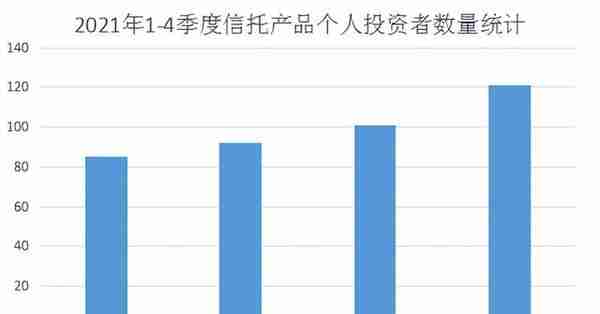

2021年,我国信托产品投资者数量继续上升,其中个人投资者数量已增长至120万人以上,连续8个季度趋升。

数据显示,截至2021年四季度末,个人投资者数量为121.16万人,而截至一季度末、二季度末、三季度末,个人投资者数量分别为85.08万人、92.45万人、101.16万人。

从增长人数来看,2021年单季度净增分别为7.61万人、7.37万人、8.74万人、20.00万人,第四季度刷新单季纪录,并远超其他季度。

与此同时,中国信登数据显示,家族信托受到投资者青睐。2022年1月信托行业新增家族信托规模128.99亿元,较2021年12月增33.54%,创近1年内新高。

对此,中国信登表示,随着2021年我国人均GDP接近高收入国家门槛,达到1.25万美元,我国居民财富管理需求在持续提高,加之信托业回归本源、加快转型等多重因素影响,家族信托作为具备信托本源特色的服务信托业务之一,已成为行业转型的重要方向。同时,我们也可以看出,信托行业的新变化逐渐显现。

西方发达国家中,有许多事业成功的富豪,都会设立家族信托。而我国自2013年财富传承事业在国内兴起开始,也逐渐有越来越多的高净值人群设立了自己的家族信托。这些富豪们如此青睐家族信托,其原因究竟是什么呢?主要在于以下四个方面:

一、降低家族资产风险 ▉

由专业谨慎的受托人管理家族财富可以避免财富被缺乏管理能力的受益人控制并为受益人提供长期稳定的收入。财富所有权与控制权从家族信托中得以分离,从而确保财产的损失降到最低程度。此外,家族信托还可以将信托财产从死亡、离婚、破产等诸多不确定事件中剥离出来,实现了财产的风险隔离。

二、家族隐私保密 ▉

在家族信托制度中,委托人和受益人是从信托中分离的(监管规定必须是他益信托),在受托人的名义下,对信托财产进行分配与管理。除了向监管部门进行汇报外,受托人不需要将信托财产的真实情况向外界披露。

对于家族信托的保密性,国外的法律具有明确的规定,正是因为高净值客户的财产通常以家族信托的形式存在,其财产信息均受到严格保密。

三、家族财产税务规划 ▉

英国用益制度的使用,最初就是为了规避封建附属义务,诸如高昂的财产继承税。家族信托也能协助开展正确的纳税筹划,家族信托的税务筹划主要体现在家族信托能实现合理避税,信托资产所有权已经转移给受托人,在法律上已经不归属委托人所有,因此不用缴纳遗产税。

四、家族财富传承 ▉

如何有效地传承家族财富是家族信托首要关注之点,在家庭财产继承中十分重要。

信托计划可以有一定期限,也可以永续存在。为了保证家业长青,很多高净值客户愿意通过精密的连续受益人安排,设立永续的家族信托。

这种模式的原理在于,能在特殊情况下有人补位保证信托按照委托人的意志存续下去,相比于没有适格的受益人,或者没有符合委托人意愿的受益人,只有委托人合理安排连续受益人更能保证信托按照委托人的设立初衷而长久存续。在运行过程中,每一个继承人均可作为受益人,股权则作为信托财产的所有权,每一继承人只有享有利益的权利而没有办法去控制家族股权。

藏元汇作为高端投融资咨询服务平台,为高净值会员提供各种专业的管理咨询和操作服务,其中包括:律师、注册会计师、投资管理等独立信托实体,为客户创造价值,提供高效、诚信的专业服务。

上一篇

上一篇