作者 | 缪凌云 郝美平

来源 | 野马财经

“河南造纸王”银鸽投资屋漏偏逢连夜雨。

近日,上交所发布了一份《纪律处分决定书》,银鸽投资董事长顾琦、副总经理罗金华等在内的五位董事、高管因为未按照计划以自有资金增持公司股份,被通报批评,并记入上市公司诚信档案。

早些时候,银鸽投资曾被公开举报存在24亿元违规担保。上市公司虽然在公告中予以了否认,但野马财经独家获得了一份《司法鉴定意见书》,显示相关担保中的笔迹确为董事长顾琦本人签字。

在这场疑云重重的“24亿担保罗生门”中,到底谁在撒谎?

谁在撒谎?

银鸽投资的24亿元违规担保,要从2019年9月20日说起。

彼时,深圳前海惠誉天成融资租赁(下称“惠誉租赁”)公司因为借款纠纷,召开新闻发布会,并公开举报称,银鸽投资存在至少24亿元违规担保。

来源:惠誉租赁供图

惠誉租赁表示,从2018年7月开始,银鸽投资作为担保方,至少为9笔合计24.32亿元的借款进行了担保,出借人为中原银行、中诚信托等金融机构,借款人则为银鸽投资实控方银鸽集团及关联公司。具体细节可参见野马财经此前《独家|“河南造纸王”董事长违规担保24亿,背后另有“关键人”》一文。

消息一出,市场哗然,银鸽投资也由此受到了上交所的关注。为此,公司发布了一份《对上交所监管函的回复公告》,表示“未给控股股东及其他第三方提供担保”,否认了违规担保事项的存在;并强调“经公司询问董事长,其确认未在报道中提及的担保事项中签字;经公司询问用章管理人,其确认未在报道中提及的担保事项中盖章……”。

图片来源:银鸽投资的《回复公告》

举报者说担保函上有董事长签字,但是上市公司却否认,真真假假间,真相到底如何呢?

近日,野马财经通过对事情来龙去脉的详细考察,再度拿到一份关键证据——关于上市公司董事长笔迹鉴定的《司法鉴定意见书》。

该《司法鉴定意见书》是由具有司法鉴定资质的广东明鉴文书司法鉴定所出具的。该鉴定书显示,24亿借款担保文件中,银鸽投资的签章与顾琦的签字均与银鸽投资2018年报中的签章和签字一致。(如需获取完整版《司法鉴定书》,请在微信公众号野马财经后台,输入“鉴定”调取。)

图片来源:《司法鉴定意见书》,材料-1和-2指银鸽投资2018年报中签章和顾琦签字,样本材料指具体的担保文件中的签章和签字

就上述司法鉴定书的鉴定结果,野马财经曾向银鸽投资相关人士当面求证。对方表示,一切以上市公司公告为准,并称“有苦衷”,但不方便具体透露,只是表示,上市公司大股东与举报方存在利益纠纷。并且称,举报方幕后的两个老板,因为曾经陷入一起涉及30亿元的银行骗贷案,一个被调查,一个远遁海外。

矛盾源于资产争夺?

野马财经多方了解后发现,银鸽投资所说的大股东与举报方的利益纠纷涉及对一块优质资产的争夺——从著名半导体公司恩智浦剥离出来的安世半导体。

事情要从2017年7月说起,彼时银鸽投资对外公告称,拟出资购买智权创投可处置的JW Capital Investment Fund LP(以下简称“JW基金”)基金合伙份额,该基金持有著名半导体公司恩智浦剥离出来的优质资产——安世半导体的股权。

为了购买JW基金的份额,银鸽投资的控股股东银鸽集团在香港设立了4级子公司。2017年5月,银鸽集团与举报方介绍的公司乾诚聚富首先发起设立营口乾银股权投资基金合伙企业(有限合伙)(下称“营口乾银”),同年7月,营口乾银又发起设立子公司营口裕泰。而营口裕泰在香港设立全资子公司优品公司完成交易,持有世界知名的半导体企业——安世半导体2%的股权。在此过程中,银鸽投资出资1.265亿元。

按照2019年闻泰科技以250亿元获得安世半导体75.86%股权的估算,银鸽投资持有的2%安士半导体股权,对应价值约6.59亿元。因为银鸽投资并未披露收购具体的数据信息,但据市场情况分析收益逾千万。

其中的关键第三级子公司营口裕泰,原本由银鸽投资的大股东银鸽集团持股99%,法人代表邓某某持股1%。

营口裕泰股权架构图

但是后来,营口裕泰的股权发生变更,银鸽集团持股变为1%,而邓某某持股变为99%。为此,银鸽投资向法院起诉,不过目前尚未有最终裁决。

按照银鸽投资的说法,营口裕泰基本上由其间接出资设立。如今,持股却变为1%。银鸽投资还曾发布诉讼公告,称在一起股权投资项目中,子公司出资份额疑似被GP安排转让。银鸽投资要求法院冻结相关人士(邓某某)股权,判定出资比例回归原比例。

不过举报方却对野马财经表示,这次股权变更是因为双方签署过《股权代持协议》,由邓某某代持98%的股份,原因是营口裕泰的股东营口乾银,被基金业协会下发了自律核查通知,担心因涉及境内支付、境外资产交割而无法通过核查,进而影响投资业务的运行。

举报方还表示,因为银鸽投资和银鸽集团通过违法程序擅自作出将乾诚聚富从营口乾银合伙人中除名的决议,对此乾诚聚富已经向法院起诉了银鸽投资和银鸽集团。

值得注意的是,虽然这笔股权之争还在诉讼之中,银鸽投资却已经在2019年业绩预告中,对投资营口乾银的1.265亿元计提减值损失。

貌似,曾经的合作方的确因为利益撕破脸皮,牵出了上市公司更多不为人知的秘密。

无力的公告解释

就举报方披露出来的违规担保一事,虽然上市公司一再否认,但野马财经注意到,关于该担保的多个公告,存在诸多矛盾之处。

例如,银鸽投资2019年12月7日的公告承认了借款的存在,但强调称这些借款“未见上市公司担保”。

何谓“未见上市公司担保”?

以中原银行一笔6.99亿元的贷款为例,公告称根据银鸽集团内部存档贷款合同,该贷款为正常的股票质押贷款。且相关存档的融资材料中未见要求公司提供担保的相关条款和担保文件。

图片来源:银鸽投资的《澄清公告》

对于如此表述,有商业银行借贷部门相关人士向野马财经分析,银鸽投资所引用的银鸽集团内部文件并无公信力,是否存在担保,还要看银行等金融机构一方出具的材料或者回应。

虽然银鸽投资一再强调没有进行过担保,但是野马财经获得的若干份加盖银鸽投资公章、还有银鸽投资董事长顾琦签字的《承诺函》显示,对于银鸽集团的资金拆借,银鸽投资表示“承担无限连带责任”,有的甚至表示若银鸽集团未能如期偿还贷款,银鸽投资会代为偿还。

银鸽投资与天津滨海农商行签订的《承诺函》

银鸽投资与惠誉租赁签订的《承诺函》

中银律师事务所律师付明德对野马财经表示,如果上市公司董事长在未经董事会、股东会批准的情况下违规担保,若担保合同里有董事长的签名和上市公司的公章,这种担保需要上市公司承担法律责任,如果出了风险应当向董事长追偿。

付明德律师强调:“这种承诺函产生担保效果,与担保合同的法律效力相同。”

2019年12月7日发布的公告中还存在另一个更为明显的疑点。

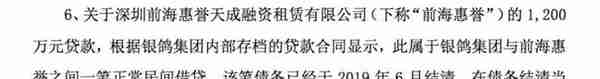

图片来源:银鸽投资的公告

公告称关于惠誉租赁的1200万元贷款,债权人也未要求公司承担担保责任。但惠誉租赁对野马财经表示,“银鸽投资公告中所述不存在违规担保是虚假陈述”。

惠誉租赁进一步解释,其已经于2019年2月向法院对银鸽投资、银鸽集团拒绝还款、违规担保等事项提起诉讼,法院已经依法受理并于2019年4月调解结案。惠誉租赁人士称,“在该诉讼案件中,银鸽投资的代表律师已经很明确的承认了银鸽投资向惠誉租赁出具的担保函的有效性。”

就《澄清公告》中的一系列疑点,野马财经再度联系了银鸽投资,对方同样未给出具体的答复,仅表示“后续情况还请继续关注公司公告”。

举报方披露出来的24亿元违规担保如果属实,对上市公司银鸽投资及广大投资者来说,无异于雪上加霜。

一方面,截至2019年3季度末,银鸽投资总资产51.85亿元,负债总额34.61亿元,如果算上这24亿元的代偿风险,公司的财务状况将受到重大影响。

另一方面,2020年1月22日,春节前夕,公司发布业绩预告,预计2019年扣非净利润亏损5.17亿元至5.67亿元。并且,由于2018年已然亏损8868万元,公司存在“披星戴帽”的风险。

其次,疫情期间,公司营收也受到冲击。

银鸽投资这家昔日的明星企业——河南“造纸王”,如今内外交困。你觉得银鸽投资对于这笔24亿违规担保的解释是否令人信服?企业应该如何渡过难关?欢迎在评论区分享你的看法。

上一篇

上一篇