(报告出品方/作者:中信期货,李兴彪、王聪颖)

一、 油菜籽简介和产业链

(一)油菜籽简介和产业链

油菜籽也称为芸苔子,是十字花科作物油菜的种子,油菜的角果较长,结 荚多,粒本饱满。油菜籽中油脂的含量为 37.5%-46.3%。根据油菜的类型不同其 油脂含量略有不同。是中国主要油料作物和蜜源作物之一,其籽粒是制浸油脂 原料主要品种之一。 油菜是十字花科、芸薹属草本作物。茎直立,有分枝,仅幼叶有少数散生 刚毛;叶柄长 2.5-6 厘米,基部有裂片;中部及上部茎生叶由长圆椭圆形渐变 成披针形,基部心形,抱茎。总状花序伞房状;花梗长 6-12 毫米;萼片卵形, 花瓣浅黄色。长角果线形,果瓣喙细;果梗长约 2 厘米。种子球形,黄棕色, 近种脐处常带黑色,有网状窠穴。花期 3-4 月,果期 4-5 月。

油菜籽含油率高,可达 35%-45%,其主要用途是榨油,经过压榨产生菜籽油 和菜籽粕,少量用来食用和饲用。 油菜籽产业链上游为种子、农药、农业机械及加工机械等行业,中游是贸 易行业和压榨行业,产生菜籽粕和菜籽油两种产品。下游是菜粕菜油流入的养 殖业、餐饮业、食品业、工业,终端产品流入消费者手中。

(二)我国菜籽加工行业特点

我国菜籽加工行业有如下特点: 一是菜籽供应时间短,收购、加工、销售时间比较集中。由于我国菜籽是 季节性的生产,菜籽油加工企业一般在 6-9 月份集中加工菜籽,多数小型工厂 只生产 2-3 个月,只有大型菜油加工企业可以保持全年生产。 二是国内菜籽加工业布局分散,加工厂规模小、数量多。据统计,我国工 商注册的菜籽加工企业有 2500 家左右,这还不包括各菜籽主产区星罗棋布的小 型菜籽作坊企业。我国小型菜籽加工企业规模多在 100 吨/日以下,加工能力超 过 100 吨/日的数量极其有限。 三是菜油加工企业利润微薄,企业抗风险能力较低。一般菜籽收购加工半 径在 150 公里左右,超过这个距离很难保障压榨利润。 四是菜油加工企业加工能力过剩。据估计我国菜油加工能力是产量的 2 倍, 加工能力过剩导致原料不足,企业在菜籽上市季节竞相抢购。没有原料无法生 产,有了原料担心价格风险,因此,我国菜油行业保值需求异常强烈。

二、 全球油菜籽供需

(一)全球油菜籽主产国种植周期

油菜籽是长日照喜温作物,北半球不同国家的种植周期横跨全年,南半球 种植周期集中在 5 月-11 月。从油菜籽的播种及收获时间上看,加拿大油菜籽在 5 月-6 月播种,8 月-10 月收获。欧盟油菜籽在 8-9 月播种,次年 6 月下旬-8 月 上旬收获。中国油菜籽在 10 月-12 月播种,次年 4 月-5 月收获。印度油菜籽在 10 月-12 月播种,次年 3 月下旬-5 月上旬收获。澳大利亚油菜籽在 5-6 月播种,10 月-11 月收获。俄罗斯油菜籽在 4-5 月播种,8-9 月收获。乌克兰油菜籽在 9 月-10 月播种,次年 7 月-8 月收获。美国油菜籽在 9 月播种,次年 6 月收获。 英国油菜籽在 9 月下旬-10 月播种,次年 6 月下半月-8 月上半月收获。白俄罗 斯油菜籽在 8 月-9 月播种,次年 6 月-7 月收获。

(二)全球油菜籽供需

油菜籽是全球第二大油料作物。据 USDA 数据,2022/2023 年全球油料作物 总产量 6.4 亿吨,其中油菜籽产量 8314 万吨,位居油料作物第二,占全球油料 作物产量的 13%,仅次于大豆产量。2022/2023 年全球油料作物出口量 2.0 亿吨, 其中油菜籽出口量 1801 万吨,位居油料作物第二,占全球油料作物出口量的 9%。

油菜籽消费量占据油料作物第二位。据 USDA 数据,2022/2023 年度全球油 料作物消费量 6.3 亿吨,其中油菜籽消费量 7985 万吨,占据全球油料作物消费 量的 13%,位居全球第二。

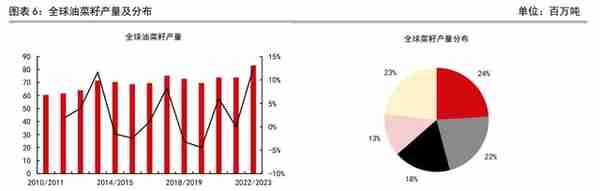

全球油菜籽产量波动上升。据 USDA 数据,2022/2023 年,全球油菜籽产量 8314 万吨,同比增长 13%,较 2010/2011 年产量 6056 万吨增长 37%,CAGR 为 3%。 全球油菜籽生产主要集中在加拿大、欧盟、中国和印度。据 USDA 数据, 2022/2023 年全球油菜籽产量 8314 万吨,其中加拿大油菜籽产量 2000 万吨,占 全球油菜籽产量的 24%;欧盟油菜籽产量 1815 万吨,占全球油菜籽产量的 22%; 中国油菜籽产量 1470 万吨,占全球油菜籽产量的 18%;印度油菜籽产量 1100 万 吨,占全球油菜籽产量的 13%。加拿大、欧盟、中国和印度四国油菜籽产量合计 占到全球油菜籽产量的 77%。

全球油菜籽消费量持续上升。据 USDA10 月预测数据,2022/2023 年,全球 油菜籽消费量 8028 万吨,同比增长 7%,较 2010/2011 年消费量 5979 万吨增长 34%,CAGR 为 2%。

全球油菜籽消费主要集中在欧盟、中国、印度和加拿大。据 USDA 数据, 2022/2023 年全球油菜籽消费量 8028 万吨,其中欧盟油菜籽消费 2423 万吨,占 全球油菜籽消费量的 30%;中国油菜籽消费量 1665 万吨,占全球油菜籽消费量 的 21%;印度油菜籽消费量 1105 万吨,占全球油菜籽消费量的 14%;加拿大油 菜籽消费量 1105 万吨,占全球油菜籽消费量的 14%。欧盟、中国、印度和加拿 大四国油菜籽消费量合计占到全球油菜籽消费量的 78%。

全球油菜籽进口量和出口量都呈现波动上升趋势。据 USDA10 月预测数据, 2022/2023 年,全球油菜籽进口量 1642 万吨,同比增长 14%,较 2010/2011 年 增长 63%,CAGR 为 4%。全球油菜籽出口量 1756 万吨,同比增长 20%,较 2010/11 年增长 62%,CAGR 为 4%。

全球油菜籽期末库存和库销比 2010 年至今形成三个峰谷。2010/2011- 2012/2013 年,全球油菜籽期末库存和库销比持续下降;2013/2014 年,全球油 菜籽期末库存和库销比上升;2014/2015 年-2018/2019 年,全球油菜籽期末库 存和库销比经历第二波下降-上升的峰谷;2019/2020 年-2021/2022 年,全球油菜籽库存库销比再次处于下降趋势。据 USDA10 月预测,2022/2023 年全球油菜 籽期末库存 724 万吨,库销比 9%,再次进入上行周期。

(三)贸易流向:从北美、澳洲和俄乌流向欧亚和墨西哥

全球油菜籽出口主要集中在加拿大、澳大利亚、乌克兰和俄罗斯。据 USDA10 月预测,2022/2023 年全球油菜籽出口量 1756 万吨,其中加拿大出口量 800 万吨,占全球油菜籽出口量的 46%;澳大利亚出口量 500 万吨,占全球油菜籽出口量的 28%;乌克兰出口量 280 万吨,占全球油菜籽出口量的 16%;俄罗斯 出口量 70 万吨,占全球出口量的 4%。 全球油菜籽进口主要集中在欧盟、中国、日本和墨西哥。据 USDA10 月预测, 2022/2023 年度全球油菜籽进口量 1642 万吨,其中欧盟进口 550 万吨,占全球 油菜籽进口量的 34%;日本进口 238 万吨,占全球油菜籽进口量的 15%;中国进 口 230 万吨,占比 14%;墨西哥进口 145 万吨,占比 9%。 全球油菜籽贸易格局较为分散,流向主要集中在北美、澳洲和俄乌→欧洲、 亚洲和中美洲。全球油菜籽流出地主要集中在北美、澳洲和俄乌,加拿大、澳 大利亚、乌克兰和俄罗斯的油菜籽出口量合计占全球的 94%。欧盟、中国、日本、 墨西哥进口量合计占全球油菜籽进口量的 71%,欧盟是世界最大的油菜籽流入地, 其次是东亚。

(四)主产国主消国

1. 加拿大

加拿大是全球第一大油菜籽生产国、第四大油菜籽消费国和第一大油菜籽 出口国。2022/2023 年度,加拿大油菜籽产量占全球油菜籽总产量的 24%,油菜 籽消费量占全球油菜籽总消费量的 13%,油菜籽出口量占全球油菜籽总出口量的 46%。 加拿大油菜籽生产集中分布在本国南方的萨斯喀彻温省、阿尔伯塔省和曼 尼托巴省。据 USDA 统计,2017-2019 年,萨斯喀彻温省油菜籽产量占全国产量 的 56%,阿尔伯塔省油菜籽产量占全国 28%,曼尼托巴省油菜籽产量 14%,三省 总产量占全国的 98%。

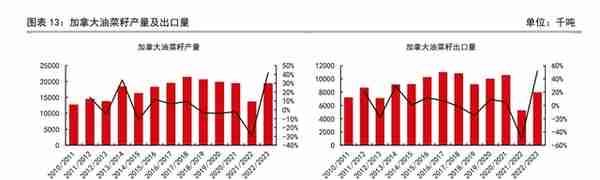

加拿大油菜籽产量呈现“上升-下降”趋势,2022/2023 年预计回升。据 USDA 数据,2010/2011-2017/2018 年,加拿大油菜籽产量呈现上升趋势,2018、 2019 年-2021/2022 年,油菜籽产量呈现下降趋势,其中,2021/2022 年因加拿 大气候干燥,不利于油菜籽生长,油菜籽产量下降。预计 2022/2023 年产量回 升至 1950 万吨,同比增长 42%。 加拿大油菜籽出口量预计今年有所回升。油菜籽出口量 2021/2022 年前较 为平稳,2021/2022 年大幅下降,出口量 527 万吨,同比下降 50%。预计 2022/2023 年有所回升,出口量为但仍未回升至 800 万吨,同比增长 52%,但仍 未回升至 2020/2021 年水平。

加拿大油菜籽消费量波动上升。据 USDA 数据,2022/2023 年度,加拿大油 菜籽消费量 1050 万吨,同比增长 11%,较 2010/2011 年增长 64%,CAGR 为 4%。 加拿大油菜籽消费以压榨消费为主。2022/2023 年,加拿大油菜籽压榨消费 量 1020 万吨,占总消费量的 97%;饲用消费 30 万吨,占总消费量的 3%。

加拿大油菜籽进口量和进口依存度较低。加拿大是油菜籽净出口国, 2022/2023 年油菜籽进口量 13 万吨,进口依存度常年低于 1%,油菜籽进口对市 场影响可以忽略不计。 加拿大油菜籽期末库存和库销比呈现三个峰谷的趋势。2010-2013 年是第一 个峰谷,2013-2018 年是第二个峰谷,第三个峰谷出现于 2018-2022 年。 2022/2023 年,加拿大油菜籽期末库存 200 万吨,同比增长 129%,库销比 11%, 同比增长 5 个百分点。

2. 欧盟

欧盟是全球第二大油菜籽生产国、第一大油菜籽消费国和第一大油菜籽进 口国。2022/2023 年度,欧盟油菜籽产量占全球油菜籽总产量的 22%,油菜籽消 费量占全球油菜籽总消费量的 30%,油菜籽进口量占全球油菜籽总进口量的 34%。 欧盟油菜籽生产集中分布在法国、德国、波兰和捷克。据 USDA 统计, 2010-2014 年,法国油菜籽产量占全欧盟产量的 33%,德国油菜籽产量占全欧盟 32%,波兰油菜籽产量占比 14%,捷克油菜籽产量占全欧盟 7%,四国总产量占全 国的 86%。

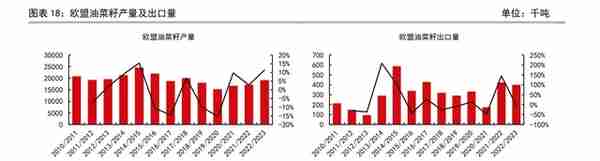

欧盟油菜籽产量小幅下降。据 USDA 数据,2022/2023 年欧盟油菜籽产量 1915 万吨,同比上升 11%,但较 2010/2011 年产量下降 8%,CAGR 为-1%。 欧盟是油菜籽净进口国,出口量较小。2022/2023 年度,欧盟油菜籽出口量 40 万吨,仅占产量的 2%,对市场影响较小可以忽略不计。

欧盟油菜籽消费量较为平稳。据 USDA 数据,2022/2023 年度,欧盟油菜籽 消费量 2423 万吨,同比增长 8%,较 2010/2011 年增长 9%,CAGR 为 1%。 欧盟油菜籽消费以压榨消费为主。2022/2023 年,欧盟油菜籽压榨消费量 2360 万吨,占总消费量的 97%;饲用消费 63 万吨,占总消费量的 3%。

欧盟油菜籽进口量和进口依存度高于加拿大,近年来缓慢下降。2022/2023 年,欧盟油菜籽进口量 550 万吨,同比下降 1%,较出现在 2019/2020 年的最高 值下降 8%。进口依存度 22%,同比下降 2 个百分点,较出现在 2019/2020 年的 最高值下降 6 个百分点。 欧盟油菜籽期末库存和库销比呈现较大幅度下降趋势。2022/2023 年度,欧 盟油菜籽期末库存 627 万吨,同比增长 3%,较 2010/2011 年期末库存下降 78%; 库销比 3%,同比持平,较 2010/2011 年库销比 13%下降 10 个百分点。

3. 澳大利亚

澳大利亚是全球第二大油菜籽出口国。2022/2023 年度,澳大利亚油菜籽出 口量占全球油菜籽出口量的 29%。 澳大利亚油菜籽生产集中分布在西澳大利亚州、新南威尔士州和维多利亚 州。据 USDA 统计,西澳大利亚州油菜籽产量占全国产量的 37%,新南威尔士州 油菜籽产量占全国的 30%,维多利亚州油菜籽产量占全国的 19%,三个州产量合 计占全球油菜籽产量的 86%。

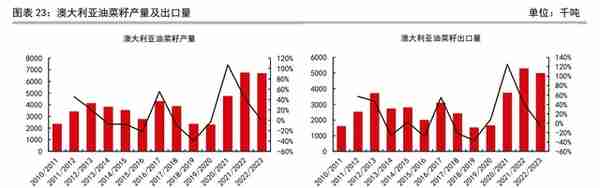

澳大利亚油菜籽产量波动较大。据 USDA 数据,2022/2023 年澳大利亚油菜 籽产量 670 万吨,同比减少 1%,但较 2010/2011 年产量上升 184%,CAGR 为 9%。 2020/2021 年来澳大利亚油菜籽产量上升迅速。 澳大利亚是油菜籽净出口国,出口量和产量走势基本一致。2022/2023 年度, 澳大利亚油菜籽出口量 500 万吨,同比下降 6%,较 2010/2011 年上升 210%, CAGR 为 10%。

澳大利亚油菜籽消费量平稳上升。据 USDA 数据,2022/2023 年度,澳大利 亚油菜籽消费量 120 万吨,同比增长 2%,较 2010/2011 年增长 64%,CAGR 为 4%。 澳大利亚油菜籽消费以压榨消费为主。2022/2023 年,澳大利亚油菜籽压榨 消费量 90 万吨,占总消费量的 75%;饲用消费 30 万吨,占总消费量的 25%。

澳大利亚油菜籽进口量极低。油菜籽进口量常年维持在 1000 吨,进口依存 度几近于 0,对市场影响可以忽略不计。 澳大利亚油菜籽期末库存和库销比呈现“上升-下降-上升”趋势。 2022/2023 年度,澳大利亚油菜籽期末库存 137 万吨,同比增长 59%,较 2010/2011 年期末库存增长 215%;库销比 22%,同比持平,较 2010/2011 年库销 比 18%下降 4 个百分点。

4. 乌克兰

乌克兰是全球第三大油菜籽出口国。2022/2023 年度,乌克兰油菜籽出口量 占全球油菜籽出口量的 16%。 乌克兰油菜籽生产分布较为分散,产量前五的州是敖德萨州、文尼察州、 赫梅利尼茨基州、捷尔诺波尔州和第聂伯罗彼得罗夫斯克州。据 USDA 统计,西 澳大利亚州油菜籽产量占全国产量的 37%,敖德萨州油菜籽产量占全国的 10%, 文尼察州、赫梅利尼茨基州、捷尔诺波尔州和第聂伯罗彼得罗夫斯克州各占 8%。

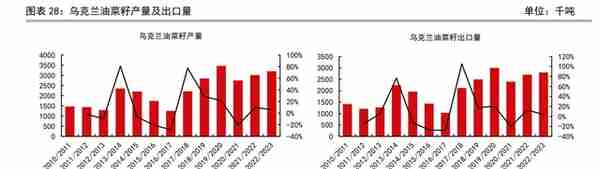

乌克兰油菜籽产量波动较大。据 USDA 数据,2022/2023 年乌克兰油菜籽产 量 320 万吨,同比增加 6%,但较 2010/2011 年产量上升 118%,CAGR 为 7%。 2020/2021 年来乌克兰油菜籽产量连续三年上升。 乌克兰是油菜籽净出口国,出口量和产量走势基本一致。2022/2023 年度, 乌克兰油菜籽出口量 280 万吨,同比上升 4%,较 2010/2011 年上升 98%,CAGR 为 6%。

乌克兰油菜籽消费量波动幅度较大。据 USDA 数据,2022/2023 年度,乌克 兰油菜籽消费量 40.5 万吨,和去年持平,较 2010/2011 年增长 611%,CAGR 为 18%。 乌克兰油菜籽消费用途绝大部分是压榨消费。2022/2023 年,乌克兰油菜籽 压榨消费量 40 万吨,占总消费量的 99%;饲用消费 0.5 万吨,占总消费量的 1%。

乌克兰油菜籽进口量极低。乌克兰油菜籽进口量仅在 2020/2021 年达到 7.2 万吨,进口依存度为 6%,其余年度进口依存度均低于 2%。对市场影响可以忽略 不计。 乌克兰油菜籽期末库存和库销比波动较大。2022/2023 年度乌克兰油菜籽期 末库存 7.8 万吨,同比增长 7%,库销比 2%,同比持平。

5. 日本

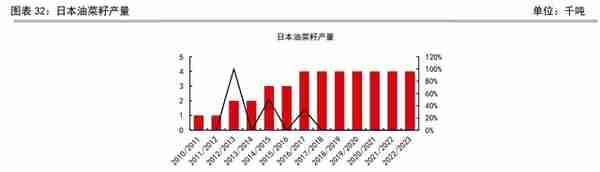

日本是全球第二大油菜籽进口国。2022/2023 年度,日本油菜籽进口量占全 球油菜籽进口量的 14%。 日本油菜籽产量较低且没有出口。2022/2023 年日本油菜籽产量 4000 吨, 同比持平,对市场影响力度很低,出口量一直为 0。

日本油菜籽消费量平稳波动。据 USDA 数据,2022/2023 年度,日本油菜籽 消费量 236 万吨,同比增长 8%,较 2010/2011 年基本持平。 日本油菜籽几乎全部用于压榨消费。2022/2023 年日本油菜籽压榨消费量 235 万吨,饲用消费量 0.5 万吨,饲用消费可以忽略不计。

日本油菜籽进口量和进口依存度较为平稳。2022/2023 年日本油菜籽进口量 238 万吨,同比增长 9%,进口依存度常年在 99%以上,几乎完全依赖进口。 日本油菜籽期末库存和库销比呈现上升趋势。2022/2023 年度日本油菜籽期 末库存 16 万吨,同比增长 18%,库销比 7%,同比增长 1 个百分点。

三、 中国油菜籽供需

(一)油菜籽产量、消费量和进口量在我国都排名前列

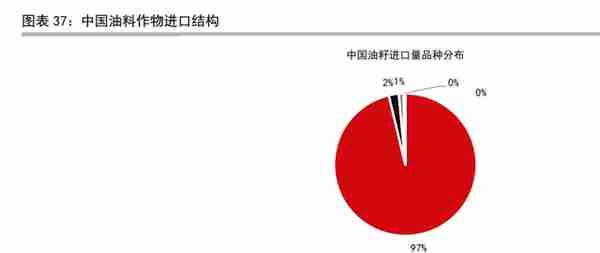

中国是全球第三大油菜籽生产国、第二大油菜籽消费国和第三大油菜籽进 口国。2022/2023 年度,中国油菜籽产量占全球油菜籽产量的 9%,油菜籽消费 量占全球油菜籽消费量的 21%,油菜籽进口量占全球油菜籽进口的 14%。 油菜籽是我国第三大生产油料作物、第三大消费油料作物和第二大进口油 料作物。据 USDA 数据,2022/2023 年,我国五大油籽总产量 6517 万吨,其中油 菜籽 1470 万吨,占比 23%;五大油籽总消费量 1.66 亿吨,油菜籽消费量 1665万吨,占比 10%;五大油籽总进口量 1.02 亿吨,油菜籽进口量 230 万吨,占所 有油籽进口量的 2%。

中国油菜籽产量整体呈现增长趋势。据 USDA 数据,2022/2023 年,中国油 菜籽产量 1470 万吨,和去年持平,较 2010/2011 年产量 1279 万吨增长 15%, CAGR 为 1%。

我国油菜籽生产主要分布在长江流域。据 USDA 数据,2015-2019 年,四川 省油菜籽产量占全国的 21%,湖北省油菜籽产量占全国的 16%,湖南省油菜籽产 量占全国的 15%,安徽省油菜籽产量占全国的 7%,贵州省油菜籽产量占全国的 6%。其余油菜籽生产较多的省份有江西、江苏、云南、河南等。

我国油菜籽消费量稳中有降。2022/2023 年油菜籽消费量 1665 万吨,较出 现在 2013/2014 年的最高点 1855 万吨减少 10%。 我国油菜籽消费以压榨消费为主。2022/2023 年,中国油菜籽压榨消费量 1620 万吨,占总消费量的 97%,饲用消费量 45 万吨,占总消费量的 3%。

(二)进口依存度较低,来源集中

中国油菜籽进口量先升后降,进口依存度较低。据 USDA 数据,2010/2011 年度-2013/2014 年度,我国油菜籽进口量从 93 万吨增长到 505 万吨,涨幅 443%。2014/2015 年度-2022/2023 年度,中国油菜籽进口量整体呈现下降趋势, 从 2013 年的 505 万吨下降到 230 万吨,降幅 54%。2022/2023 年度,油菜籽进 口量 230 万吨,同比增加 27%。进口依存度变化趋势跟随进口量变动, 2022/2023 年度,油菜籽进口依存度 13.53%,同比上升 2.6 个百分点。中国油 菜籽进口依存度最高为 27%,近年来下降到 14%左右,依存度较低。

我国油菜籽进口来源以加拿大为主。2021 年,我国从加拿大进口的油菜籽 金额为 14.4 亿美元,占总进口额的 93%;从俄罗斯进口的油菜籽价值 5496.6 万 美元,占比 4%;从澳大利亚进口的油菜籽价值 4165.4 万美元,占比 3%;从其 他地区进口的油菜籽金额 490.4 万美元,占比不到 1%。 我国主要油菜籽进口省市有广西、福建、上海、海南、内蒙古等。2021 年 广西进口油菜籽金额 6.51 亿美元,福建进口油菜籽金额 4.18 亿美元,上海进口油菜籽金额 3.04 亿美元、海南进口油菜籽金额 1.05 亿美元,内蒙古进口油 菜籽金额 5952.8 万美元,其余省份有黑龙江、北京、甘肃等。

我国油菜籽出口量极低。油菜籽出口量低的主要原因是我国油菜籽价格较 国际而言偏高,不具备竞争优势。USDA 数据显示我国无油菜籽出口,海关总署 数据显示 2021 年我国油菜籽出口金额 62.8 万美元,数额较低,对市场影响较 小可以忽略不计。

(三)期末库存和库销比近年波动较大

我国油菜籽期末库存库销比近年来波动较大。据 USDA 数据,2022/2023 年, 中国油菜籽期末库存 151 万吨,同比增长 30%,较 2010/2021 年减少 22%,库销 比 9%,同比增加 2 个百分点。

四、 油菜籽期货合约

国际上较为流行的油菜籽期货合约有洲际交易所(ICE)推出的油菜籽期货 (RS),我国油菜籽期货交易主要采用郑商所(ZCE)推出的油菜籽期货合约。

(一)ICE 油菜籽期货合约

ICE 的油菜籽期货合约上市于 ICE 旗下的加拿大温尼伯商品交易所(WCE), 所以有时我们会看到油菜籽期货合约属于 WCE 的表述。

(二)我国油菜籽期货合约月份、基准交割品和交割替代品

1. 我国油菜籽期货合约交割月份

我国油菜籽期货交割月份是 7、8、9、11 月。 从供给角度看,油菜籽的种植、收获、收购、流通和加工有明显的季节性 特征,冬菜籽一般每年 9 月底播种,次年 5 月收获,6 月开始上市,集中流通、 加工时间是每年 6 月-10 月;春菜籽集中流通、加工时间是每年 11 月-次年 3 月。 考虑到国产油菜籽供应消费的季节性,油菜籽合约交割月份设计为现货供给相 对充裕的 7 月-11 月。 从需求角度看,我国油菜籽原料有限,加工产能过剩,大部分加工企业加 工油菜籽时间呈现明显季节性。冬菜籽主要集中在 6 月-10 月加工,春菜籽主要 集中在 11 月-次年 3 月加工,加工时间和油菜籽上市流通时间基本一致。因此 合约月份设计也考虑到需求的季节性特点。

从风险控制角度看,每年 7、8、9 月份是油菜籽贸易加工较为集中的时期, 现货油菜籽相对充裕,上述月份作为期货合约月份有利于现货企业套期保值。 11 月-次年 3 月是春菜籽收购贸易加工旺季,但 1-3 月春菜籽流通数量逐渐减少。 因此将春菜籽较为充足的 11 月份作为期货合约月份,可以为春菜籽生产贸易加 工企业提供价格信号,有利于现货企业套期保值和保障交割顺利进行。 从套利角度看,菜籽油、大豆、菜粕期货可以和菜籽期货形成套利关系。 菜籽油、大豆期货合约月份是 1 月、3 月、5 月、7 月、9 月、11 月,菜粕期货合约月份为 1 月、3 月、5 月、7 月、8 月、9 月、11 月。因此菜籽期货合约月 份有 7 月、9 月、11 月三个月与菜籽油、大豆、菜粕重合,便于投资者在以上 期货品种间开展套利交易。

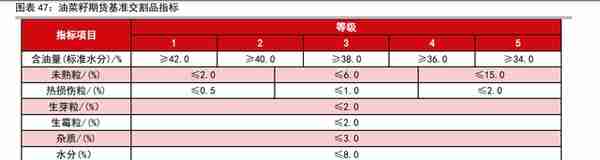

2. 基准交割品

油菜籽指标定义、卫生指标要求和检验方法等按照《中华人民共和国国家 标准油菜籽》(GB/T 11762-2006)执行。

3. 交割替代品

交易所通过设置升贴水的方式允许部分不符合基准交割品质量指标的油菜 籽作为交割替代品,具体规定如下: 含油量以 38.0%为基准,每高(低)1 个百分点,升水(贴水)70 元/吨, 高不足 1 个百分点无升水,低不足 1 个百分点按照 1 个百分点计算,高于 42.0% 的按照 42.0%升水。含油量低于 35.0%的不允许交割。 杂质以 3.0%为基准,每低(高)0.5 个百分点,升水(贴水)30 元/吨,不 足 0.5 个百分点无升贴水,低于 2.0%的按照 2.0%升水。采用标准仓单交割的, 杂质高于 3.0%的不允许交割,采用车板方式交割的,杂质高于 4.0%的不允许交 割。 水分方面,采用车板交割的,水分以 9.0%为基准,每高 0.5 个百分点贴水 30 元/吨,不足 0.5 个百分点的无贴水,水分高于 12.0%的不允许交割。采用标 准仓单交割的,水分高于 9.0%的不允许交割。

五、 油菜籽价格的影响因素

(一)供给

1. 产量和价格的关系

油菜籽价格和产量反向相关。油菜籽产量上升,供给增加,供需转宽松, 价格下跌;油菜籽产量下降,供给减少,供需转紧张,价格上升。

2. 种植面积影响产量

种植面积影响产量,种植面积的主要影响因素有单产、收购价格、机械化 水平、劳动力价格及国家政策。 竞争作物的种植收益是影响种植面积的重要因素。小麦是油菜籽的主要耕 地竞争作物。二者同属冬季作物,在长江流域具有较强的竞争关系。小麦种植 的净利润大部分时间高于油菜籽。稳定油菜籽收购价格是提高油菜籽耕地竞争 力的关键。

3. 天气影响产量

天气影响产量,油菜籽产量=单产*种植面积,天气通过影响单产进而影响油 菜籽产量。 我国油菜种植以长江流域冬油菜为主,从播种到收获需要 8 个月左右,经 历播种期——生长期——收获整晒期三个阶段,其中生长期又分为发芽出苗期、 苗期、蕾薹期、花期、角果成熟期五个阶段。每个阶段容易遭遇的灾害天气不 同。

(二)需求

1. 菜粕菜油的需求影响油菜籽价格

菜籽粕和菜籽油是油菜籽压榨后得到的两种产品。对菜籽粕和菜籽油的需 求会影响对油菜籽的需求,进而影响油菜籽的价格。 菜籽粕的主要用途是饲用消费和工业消费,以饲用消费为主。菜籽粕的工 业消费用途有制作菜籽蛋白、提取化工原料和生产有机肥料等。2022/2023 年全 球菜籽粕饲用消费量 4316 万吨,占总消费量 98%;工业消费量 78 万吨,占比 2%。 菜籽油的主要用途是食用消费和工业消费,以及少量饲用消费。2022/2023 年,全球菜籽油食用消费量 2255 万吨,占比 74%,工业消费量 804 万吨,占比 26%,饲用消费量 1000 吨,可以忽略不计。

油菜籽价格和菜粕消费量正向相关。菜粕消费量上升,油菜籽需求量上升, 供需偏紧,价格上升;菜粕消费量下降,油菜籽需求量下降,供需宽松,价格 下降。选取 2012 年-2021 年的菜粕消费量和油菜籽价格作为数据来源,二者相 关系数为 0.2614,有一定程度的正向相关性。

油菜籽价格和菜籽油消费量正向相关。菜籽油消费量上升,油菜籽需求量 上升,供需偏紧,价格上升;菜籽油消费量下降,油菜籽需求量下降,供需宽 松,价格下降。

2. 菜籽油制作生物柴油的需求不断上升

生物柴油是一种清洁能源,具有环保可再生的特点,可以由菜籽油加工取 得。近年来,美国推动生物柴油发展,对生物柴油及其原料菜籽油的需求不断 走高。加拿大、欧盟、印度、中国作为油菜籽主产国,原料充足,有利于发展 生物柴油产业。但与此同时,对菜籽油需求的走高也对国际油菜籽期货价格产 生了一定影响。 全球及美国生物柴油产量消费量不断走高。2000 年-2019 年,全球生物柴 油日产量从 15.78 千桶上升到 804.63 千桶,CAGR22.99%,日消费量从 14.41 千 桶上升到 700.02 千桶,CAGR22.68%。2000 年,美国生物柴油日产量和日消费量 还都是零,但 2001-2019 年,美国生物柴油日产量从 0.56 千桶上升到 112.49 千桶,CAGR32.22%;日消费量从 0.67 千桶上升到 118.25 千桶,CAGR31.32%。由 此趋势看来,未来生物柴油需求量还将进一步上升,拉动对菜籽油的需求,进 而对油菜籽价格产生更加重要的影响。

(三)库存 库存和价格反向相关。

一般情况下库存上升,供需趋向宽松,价格下降, 库存下降,供需趋向紧张,价格上升。

(四)进出口

进口数量影响油菜籽价格。进口数量上升,油菜籽供应量上升,供需转向 宽松,价格下降;进口数量下降,供需转向偏紧,价格上升。

(五)相关品和替代品的价格

菜油和菜粕的价格影响油菜籽价格。菜籽油和菜籽粕价格上行,对油菜籽 的需求上升,油厂会提高收购价格,农民产生惜售心理,推动油菜籽供需偏紧, 价格上涨。选取 2013 年 1 月-2022 年 9 月的菜籽月度收盘价和菜粕月度收盘价、 菜油月度收盘价作图,油菜籽价格和菜粕价格、菜油价格走势基本一致,菜籽 价格和菜粕价格相关系数为 0.6905,菜籽价格和菜油价格相关系数为 0.7820。 菜籽结构和菜粕、菜油价格都呈现出一定的正向相关性。

(六)国家政策调整

在我国,国家政策调整对油菜籽价格影响相当大。 2008 年金融危机发生,我国油菜籽价格受到重大冲击,为了维护农民利益, 国家推出托市收购政策,油菜籽收购价格不断走高,为油菜籽价格提供了有利 支撑。最近一次油菜籽收购发生在 2022 年 6 月-9 月的夏粮收购中,累计收购油 菜籽 85 万吨。 2022 年初,中央一号文件提出要大力实施大豆和油料产能提升工程。 2022/2023 年我国油菜籽预计种植面积 710 万公顷,同比上升 4%,产量预计为 1450 万公顷,达到历史新高。油菜籽价格预计有所回落。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。

上一篇

上一篇