2月1日,本年首次美联储FOMC会议宣布,加息25个基点,将联邦基金利率推升至4.5%-4.75%目标区间,同时上调存款准备金率、隔夜回购利率、隔夜逆回购利率、一级信贷利率。本次加息幅度是2022年3月以来的最小幅度,符合市场预期。未来一个时期,美元指数可能进一步走弱,这将利好黄金、人民币汇率和A股。

1

美联储货币政策将由紧向松调节

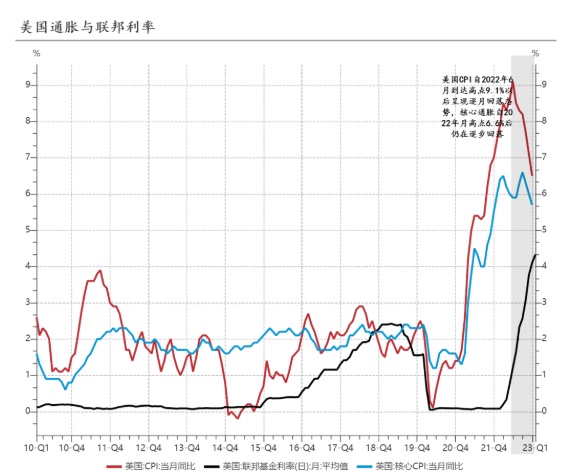

本次美联储如期缩减加息幅度,展示了三点重要信息:首先,美联储确认通胀回落快于预期。美国CPI自2022年6月到达高点9.1%以后呈现逐月回落态势,核心通胀自2022年月高点6.6%后仍在逐步回落,且从目前情况来看尚没有出现上世纪70年代通胀多轮反复的迹象。这可能使得美联储认为,加息抑制通胀已取得一定成效,大幅加息的必要性降低。

其次是美联储年内仍有小幅加息的可能。本次美联储缩减加息幅度后,市场的焦点转移至加息终点与后续的加息节奏。主流观点认为,3月FOMC会议上仍会小幅加息25个基点,将联邦利率提升至4.75%-5%水平,之后暂停加息进入观察期。鲍威尔强调,通胀仍然处于高位,美联储依然非常重视通胀风险。

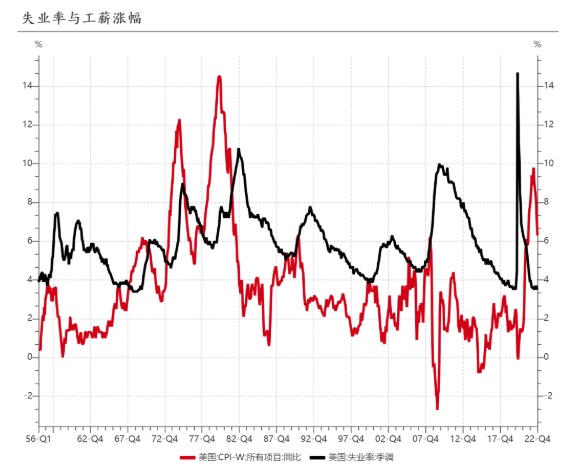

再次是美联储货币政策保持较高灵活度。关于年内货币政策是否会转向,鲍威尔并未给出正面回应,而是称货币政策将视情况保持灵活性。美联储的担忧主要来自通胀反复、美国经济衰退预期、金融市场波动和失业率攀升等多个方面。当前虽然一切看起来似乎都在好转,通胀压力有所缓解、美国经济软着陆的概率正在上升、金融条件已有所放松、失业率维持在低位。从历史上来看,通胀快速下行往往伴随着失业率上升。多家金融机构都认为美国经济衰退概率较高。随着抗通胀的急迫性下降,稳经济的重要性则上升,美联储将进一步提高其政策灵活性。

综上可见,2023年美联储货币政策由紧向松调节的条件正在逐步形成。未来一个时期美联储有更多的自主空间。2024年的总统大选正在临近,美联储也可能受到来自白宫稳经济要求的压力,从而影响其政策调整节奏。

2

美国经济存在衰退风险

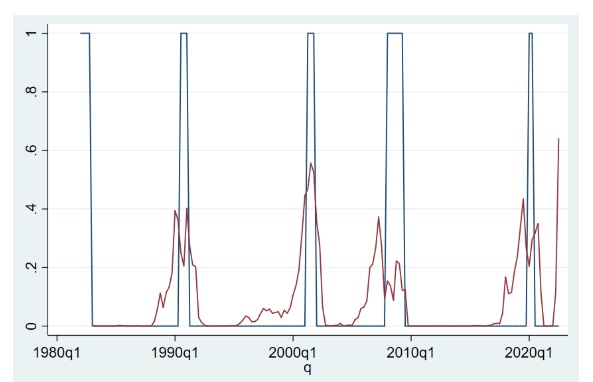

根据植信·美国经济增长测算模型显示,通胀每提高1%,将降低未来一年经济增长0.36%。考虑到2022年,美国全年通胀可能在8%,将拉低2023年美国GDP增长2.9%个百分点,而当前美国真实增长水平因劳动参与率走弱而下降,在3%左右。因此2023年美国经济增长可能小幅为负。模型预测结果显示,美国经济增长(同比)将于2023年二季度进入负值并持续至年底,美国经济陷入衰退的概率超过60%。这与美国彭博社的经济学家调查结果相一致。

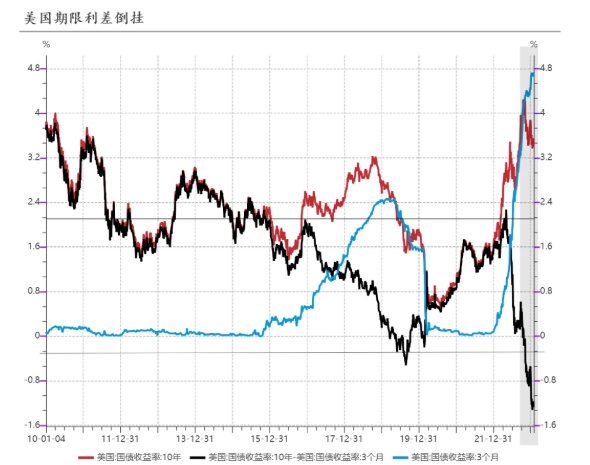

随着美联储前期加息带来的紧缩效应在2023年逐步显现,已有一些前瞻性的指标显示美国经济下行已然成势。首先是期限利差长期倒挂。长期利率低于短期利率将抑制私人投资,降低金融机构风险承担积极性,从而使得信贷下降,经济陷入衰退。美国国债10年-3月期限利差于2022年7月中旬跌破93个基点,于10月底进入负值至今,且幅度有所扩大,显示衰退风险正在逼近。

植信·美国经济衰退预测模型测算结果

数据来源:wind,美联储,植信投资研究院

注:蓝色线为实际发生衰退时期,红色线为模型模拟衰退概率。

房屋销售下滑拖累耐用品消费明显。美国2022年12月成屋销售总数年化录得402万套,创2011年12月以来的新低,并连续第11个月下滑,为有史以来最长连跌纪录,连跌周期超过2008年次贷危机时期,凸显利率飙升对美国房地产的沉重打击。房地产销售与耐用品消费高度相关,美国耐用品消费约占经济总量11%,房地产受挫将拖累美国耐用品消费,最终拖累美国经济。再次是美国sentix投资信心指数连续第九个月为负值,同时芝加哥联储全国活动指数2022年10-12月连续三个月为负,表示投资生产活动的活力正在快速下降。未来美国经济步入衰退必然会推动美联储货币政策有紧向松转变。

3

美联储缩减加息幅度利好人民币和黄金

在FOMC会议宣布缩减加息幅度后,市场上各类资产价格表现不一:美股应声上涨、美债收益率继续下行、美元指数下跌。未来一个时期,美债收益率和美元指数可能进一步下行,推动人民币升值和黄金价格上涨。

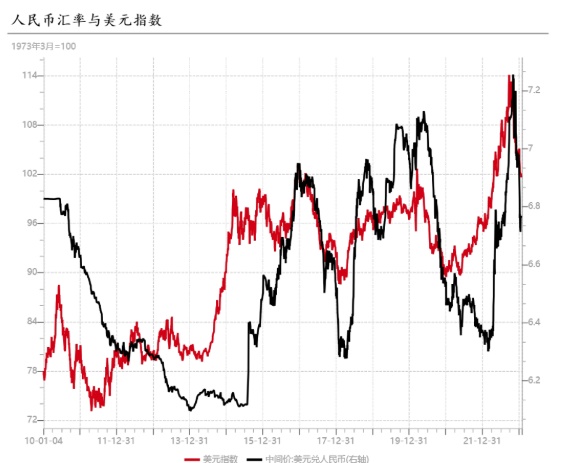

美元指数与人民币汇率成反向相关关系,即美元指数上行,人民币贬值,反之则反是。伴随着美国通胀放缓和紧缩性货币政策走近尾声,中美之间货币政策分化程度缩小,使得中美利差倒挂形势逐渐缓和。中美10年期国债收益率之差由11月初的-1.52%收缩至当前的-0.48%,2023年债券市场资金大规模流出的压力将减小。随着国内经济预期好转,股票市场可能吸引更多的海外资金流入。2023年1月,北向资金净流入1412.9亿元,环比增长303.53%,同比增长742.29%。从总体上看,在基本面转好的情况下,国内资本市场对国际投资者的吸引力会上升,使得2023年跨境资本流动相较2022年好转,从而对人民币汇率形成支撑。

高通胀造成的美元对人民币购买力削弱,将在紧缩结束后凸显。按照相对购买力平价理论,2021-2022年美国通胀高企削弱了美元的购买力和内在价值,而我国通胀水平相对温和,人民币应该对美元有相应幅度的升值。但在美联储强力紧缩货币、大幅加息的背景下,上述问题被掩盖。当美联储紧缩性货币政策基本结束后,人民币对美元相对较高的内在价值就会体现出来,较高的购买力水平会支撑人民币对美元走强。

人民币国际化将增加国际市场人民币需求。随着乌克兰危机进一步深化,美元在国际货币体系中的地位将被逐步削弱。而人民币凭借经济基本面良好、国家信用坚实、币值稳定,财政实力强大以及外汇储备充足等优势,国际地位将持续上升。随着人民币金融资产的吸引力增强,海外投资者会更加青睐中国资本市场,从而提升境内外外汇市场对人民币的需求。2023年人民国际化进程将加速发展,在贸易计价和交易结算的应用将增多,人民币需求将进一步增加。

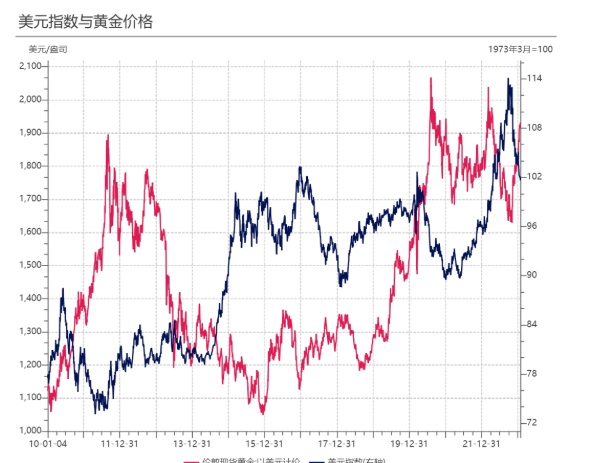

根据植信·黄金价格影响因素模型测算,长期以来美元指数与黄金价格呈反向相关关系,美元指数叠加美联储货币政策对黄金价格波动的解释力度超过60%。2022年初,受到俄乌冲突爆发带来的避险需求推动,国际金价曾一度冲高,后受美元指数持续走高影响,金价连续7个月下跌,一度逼近1600美元/盎司关口。进入2022年四季度后,随着美联储加息步伐放缓,美元指数下行,黄金市场开始筑底企稳,一度回升到1975美元/盎司。而随着美联储加息尾声的确认,美元指数的走弱,金价有可能进一步上行,有机会突破2000美元/盎司大关。但要注意防范金价上行过程中的快速调整风险。

4

人民币升值利好A股

根据植信·上证综指预测模型测算,人民币汇率与上证A股综合指数存在显著正相关关系,且近年来这一正相关关系随着中国金融开放不断深化而强化。两者对应弹性为1.4,即人民币每升值1%,A股股指对应上涨约1.4%,反之则反是。其逻辑是,人民币升值导致人民币资产以外币衡量的价值上升,加上中国经济基本面较好和金融市场进一步扩大开放,外资投资A股的兴趣也会随之上升,在一定程度上加速股市上行。2023年随着美联储货币政策由紧向松调节,美元指数对人民币汇率压制减弱,人民币升值空间被打开,汇率升值将有利于股市。自2000年以来,每一次市场推动的较大规模的A股行情都是在人民币升值的背景下形成的。反之,在人民币贬值条件下,A股基本没有较大的行情。

植信·上证综指预测模型测算结果

数据来源:wind,美联储,植信投资研究院

注:蓝色线为上证综指实际运行,红色线为模型用CNY模拟出来的上证走势。

上一篇

上一篇