导 读

黄金是重要的贵金属,关系国家金融稳定。文章基于1945年以来黄金价格走势,研究黄金价格长波周期运行规律。以1973—2001年长达28年的黄金周期为例,分析黄金价格长周期运行特点,将一个周期划分为上升、波动、稳定和下降四个阶段。通过研究美元币值、通货膨胀、经济增长三大因素的长期变化对黄金价格走势的影响,探讨美元指数、通货膨胀率、康德拉季耶夫周期与黄金长波周期运行的内在联系。以此为基础,对2002年以来启动的新一轮黄金长波周期进行分析。

本文引用信息

陈斯.从长波周期角度分析黄金价格走势及未来变化[J].中国国土资源经济,2022,35(10):18-22.

黄金是重要的贵金属,兼具商品、避险、货币信用三大属性。从长期来看,黄金价格存在规律性波动,相关行业的繁荣和萧条循环往复。这种长周期的规律变化,既类似于一年四季中春、夏、秋、冬的冷暖交织、循环罔替,也与经济长波周期(康德拉季耶夫周期)的四个阶段有一定相似性和关联性。这种长周期的规律变化,与其发挥商品、避险、货币信用三大内在属性有密切关系。

01 经济长波周期(康德拉季耶夫周期)研究简介

苏联经济学家尼古拉·康德拉季耶夫运用计量经济学的方法,加工分析英、美、法等西方资本主义国家在18世纪末到20世纪20年代100多年的贸易、利率、工资、价格等36个系列的统计数据,他在1925年发表的《经济生活中的长波》一文中提出,资本主义经济运行中存在着以45~60年为周期的长期波动。康德拉季耶夫认为,经济长波周期的动因是资本主义经济的内在原因而非外来的偶发因素。1789—1810年是世界经济第一个长波周期,上升期为25年,衰退期为35年。

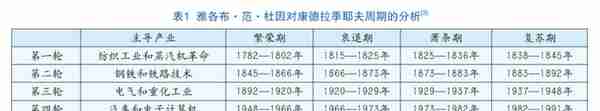

经济学家约瑟夫·阿洛伊斯·熊彼得、雅各布·范·杜因等人继承和发展了长波周期理论。熊彼得将经济长波周期以康德拉季耶夫命名,并在他1934年出版的专著《经济发展理论》中,对1789年以来世界经济三轮长波周期作了进一步划分。熊彼得提出,周期性的经济波动正是起因于创新过程的非连续性和非均衡性。范·杜因以熊彼特技术长波论为基础,认为基本技术创新的集群是导致长波的主要力量。按照范·杜因在《创新随时间的波动》中对康德拉季耶夫周期的划分,世界资本主义自工业革命以来经历了五轮长波周期(表1)。从1782—1845年,是纺织工业和蒸汽机革命驱动的第一轮长波周期;1845—1892年,是钢铁和铁路技术驱动的第二轮长波周期;1892—1948年,是电气和重化工业驱动的第三轮长波周期;1948—1991年是汽车和电子计算机驱动的第四轮长波周期;1991年至今,仍处于第五轮长波周期之中。每一轮康德拉季耶夫周期,可以分为繁荣期、衰退期、萧条期、复苏期四个阶段。

02 黄金长周期走势分析

2.1 1945年以来黄金走势总体分析

自1945年第二次世界大战结束,世界经济重新进入了恢复和增长阶段。基于以美元计价的黄金价格变化,1945年至今,黄金价格走势可以分为三个阶段,前两个阶段均为28年。

第一阶段是1945—1973年。第二次世界大战结束后,布雷顿森林体系的建立和运行,构建了美元与黄金挂钩、其他货币与美元挂钩的世界货币体系。黄金与美元挂钩,黄金价格长期稳定在每盎司35美元的水平。由于“特里芬两难”,美国贸易收益和美元币值难以维持。1968年,美国拒绝履行黄金兑换义务,黄金价格开始浮动。1971年,美联储拒绝向外国央行出售黄金,布雷顿森林体系解体,黄金价格开始迅速上涨。

第二阶段是1973—2001年。布雷顿森林体系坍塌后,黄金作为货币锚点的金融属性逐渐褪色,商品属性开始凸显。在美元贬值和多轮石油危机诱发经济衰退和剧烈通胀的背景下,黄金价格持续猛涨,从1973年6月的100美元/盎司左右,在7年时间内迅速上涨到1980年9月的697.75美元/盎司的高点,价格暴涨近7倍。这一波黄金价格的迅猛上涨,也是前后20多年来幅度最高、持续时间最长的上涨。黄金价格自1980年美元指数基本见底后,经历了长达20多年的波动和下降期。总体上看,黄金长波上升期与下降期时间周期之比为1∶3,上升期为7年,下降期为21年。

第三阶段是2002年至今。黄金价格自2002年再度开启暴涨,从2002年2月的287.4美元/盎司,在9年的时间内迅速上涨到2011年8月的1770美元/盎司,价格涨幅也接近6倍。

2.2 1973—2001年黄金走势分析

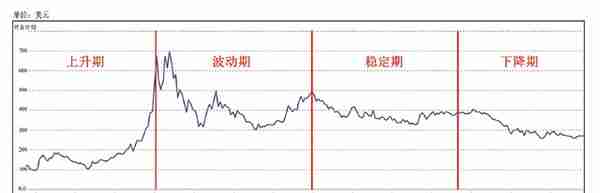

由于1973年和2002年启动的两轮黄金价格大幅上涨的相似性,可以将1973年、2002年作为划分1945年以来黄金长波走势三个阶段的临界点。本文将1973—2001年视为黄金价格长期运行的一个完整周期。1973—2001年的28年间,黄金价格大幅波动,经历了迅猛上涨、大幅波动、相对稳定和逐步下降四个阶段,即上升期、波动期、稳定期和下降期(图1)。这种阶段划分,与康德拉季耶夫周期中繁荣期、衰退期、萧条期和复苏期的划分具有一定相似性。

数据来源:黄金行业&公司. 黄金价格.https://china.gold.org/goldhub/data/gold-prices.

图1 1973—2001年黄金价格阶段划分

第一阶段被称为“上升期”,是因为凌厉的单边走势。1973—1980年,黄金价格总体上呈现单向攀升的趋势,从100美元/盎司迅速上涨到697.75美元/盎司。第二阶段被称为“波动期”,是因为黄金价格剧烈的上下波动。黄金价格从1980年的高点迅速下降,随后缓慢攀升,在1987年达到另一个高点496.25美元/盎司。第三阶段被称为“稳定期”,该阶段黄金价格总体上呈现区间小幅震荡走势,在从次高点回落后,基本维持以360美元/盎司为中枢的平台震荡。第四阶段被称为“下降期”,该阶段黄金价格总体上呈现单边下跌的趋势,从360美元/盎司逐步下跌至259.5美元/盎司,结束整个周期。在1973—2001年的黄金长波周期中,可以观察到比较强的规律性。

第一,时间周期上轴线对称。28年时间的完整周期,以7年为周期可以划分为四个阶段,呈现轴线对称。上升期、波动期、稳定期和下降期,每个阶段是7年左右。四个阶段之间转换的临界点,都是具有代表性的拐点,是黄金价格的分水岭。上升期与波动期的转换点,是整个黄金长波周期的最高点。波动期与稳定期的转换点,是整个黄金长波周期的另一个高点,也是整个周期的中点。中点前的两个阶段能量充沛、振幅巨大;中点后的两个阶段,走势较为平稳。

第二,空间格局上收敛形态。整个周期呈现正弦波形态,呈现明显的收敛态势和长尾效应。整个周期的典型特征,中点前的两个阶段能量充沛、振幅巨大;中点后的两个阶段,走势较为平稳,呈现能量衰减的态势,振幅逐渐收敛。振幅最大的波动占整个周期的3/8左右,此后长期收敛的态势表现出长尾效应。同时,周期末端价格相对周期起点有所抬升,抬升幅度是整个周期最大上涨幅度的0.2倍左右。

03 黄金长波影响因素分析

相关分析认为,与康德拉季耶夫周期类似,影响黄金长期价格走势的根本性原因来源于黄金的商品、避险和货币信用三大内在属性,必然受到通货膨胀、长期增长和美元信用的影响。第一,黄金作为一种重要商品,必然受到其他大宗商品价格波动的影响,长周期视角下的通货膨胀变化与黄金价格的关系是一个观察点。第二,黄金具有避险功能,康德拉季耶夫周期的萧条期与黄金价格的关系是第二个观察点。第三,黄金具有货币信用功能,其与以美元为核心的世界货币体系稳定性存在相关性。以美元指数为指标的美元币值变化与黄金价格的关系是第三个观察点。

3.1 美元币值的影响

全球黄金市场大部分以美元作为计价标准。从长期来看,以美元为核心的世界货币体系稳定性是推动黄金长期走势的根本性因素。作为当前国际货币体系的柱石,坚挺的美元、稳定的美元体系,将削弱黄金作为储备资产和保值功能的作用。反之,美元贬值诱发资金进入黄金市场避险和保值,推动金价上涨。美元指数可以作为观察美元币值的重要指针,是美元在世界货币体系中影响强弱的晴雨表。美元指数越高,美元在世界货币体系中越强势。从1973年以来的走势看,美元指数与黄金价格走势存在强负相关的关系。

从长周期来看,美元指数呈螺旋下降态势,自1973年至今已经完成了两轮波峰和两轮波谷。其中,1985年达到有记录以来的最高值164.72点,2001年达到有记录以来的次高点121.02点。这两轮高点都与美联储连续加息,资金回流美国,美元币值上升有关。1980—2013年,美元指数呈现出明显的规律性变化,可以划分为两个周期。1980年美元指数启动第一轮周期,由1980年的85.32点开始连续上涨5年,1985年到达历史最高的164.72点,然后是连续3年下跌,降至1987年的85.33点,之后连续9年以85点左右为中枢进行震荡,至1996年88.12点结束本轮周期。第二轮周期启动于1997年,经过5年上涨至2001年的121.02点,然后经历3年下跌至2004年的80.87点,之后9年围绕80点左右为中枢进行震荡,至2013年的80.2点结束本轮周期。从上述两轮周期变化可以看出,两轮周期情况基本一致。从中可以看出,经典的美元指数周期为17年。其中,上升期5年,下降期为3年,震荡整理期为9年。

1973—2001年的黄金走势验证了与美元指数的强负相关关系。黄金上升期的1973—1979年,美元指数呈现单边下跌趋势,从1973年110点下跌到1979年的85点,而黄金走势单边上涨。黄金波动期的1981—1987年,美元指数经历了巨幅的波动,从1980年的85.32点上涨到1985年历史最高的164.72点,之后下跌到1987年的85.33点,黄金走势正好与之相反。黄金稳定期的1987—1994年,美元指数基本维持了稳定,围绕85点平台小幅震荡。黄金衰退期的1995—2001年,美元指数单边上涨,脱离85点平台上涨至121.02点,但明显小于1980—1985年的涨幅。

3.2 通货膨胀的影响

作为一种重要商品,黄金价格走势受到通货膨胀影响。从长周期来看,通货膨胀呈现周期性变化。经济增长与通货膨胀的关系,在高增长、低通胀(繁荣),高增长、高通胀(过热),低增长、高通胀(滞胀),低增长、低通胀(萧条)四个维度内循环往复。其中,过热期和滞胀期是高通货膨胀阶段。从1973—2001年黄金长波周期看,黄金大幅上涨的阶段,正处于世界经济的滞胀期。1973—1980年,多次的石油危机导致通货膨胀居高不下,汽车和电子计算机驱动的第四轮康德拉季耶夫周期正处于萧条期,经济增长乏力。由于经济停滞和通胀高企双重因素影响,黄金避险和保值需求叠加,推动黄金价格大幅上涨。而在高增长、低通胀的繁荣期,经济高速增长,黄金避险和保值需求叠加减弱。高增长、高通胀的过热期和低增长、低通胀的萧条期,黄金避险和保值需求对冲,对黄金市场影响不如滞胀期明显。

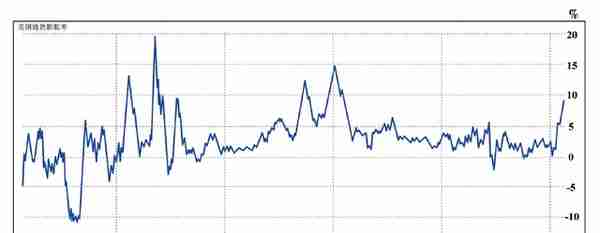

以美国1973—2001年通货膨胀变化(图2)为例,其通胀率从1973年1月的3.65%上涨到1980年1月的13.91%。同期,美国GDP增长率陷入低谷,1974—1975年美国GDP增长率陷入负增长,1980年再次陷入负增长泥潭。可以说,美国经济在1973—1980年期间具有典型的滞胀特征。在此期间,黄金价格处于上升期,从1973年的100美元/盎司迅速攀升到1980年的697.75美元/盎司。在滞胀期间内,由于双重因素叠加,黄金价格与通货膨胀表现出强正相关关系。但1981—2001年,美国通货膨胀率维持在2%~6%之间的低通胀阶段,受经济增长等多重因素对冲影响,黄金价格走势与通货膨胀率之间没有表现出明显的相关关系。

数据来源:Trading Economics.美国—通货膨胀率.https://zh.tradingeconomics.com/united-states/inflation-cpi.

图2 美国长期通货膨胀率

3.3 长期经济增长的影响

黄金的避险功能,导致黄金长期价格与经济长期增长之间存在负相关性。在经济活力旺盛的时期,社会资金大量投入实体领域,推动经济高速增长,社会避险需求减弱;在经济萧条时期,经济不稳定性增加,避险需求增强。康德拉季耶夫周期的四个阶段可以揭示长期经济景气程度的不同阶段。从长期黄金价格趋势变化来看,黄金价格的每次大幅上涨都发生在康德拉季耶夫周期的萧条期。20世纪30年代初,黄金价格大幅上涨,发生在第三轮康德拉季耶夫周期的萧条期。1973—1980年,黄金价格再次大幅上涨,发生在第四轮康德拉季耶夫周期的萧条期。

而在康德拉季耶夫周期的繁荣期、复苏期后期和衰退期前期,黄金价格保持了基本稳定或下跌。如第三轮康德拉季耶夫周期的复苏期1937—1948年,第四轮康德拉季耶夫周期的复苏期1982—1991年和第五轮康德拉季耶夫周期的繁荣期1991—2000年,黄金价格都是保持稳定或下跌。较为强劲的经济增长,对持有黄金资产构成了高额的机会成本和利益损失,资金从黄金市场回流实体经济或其他市场。从上述情况可以看出,黄金价格的大幅上涨,通常发生在康德拉季耶夫周期的萧条期。

04 对当前黄金周期走势的分析

4.1 当前黄金走势形态分析

2002年开始,黄金价格启动了自1973年以来的新一轮长周期波动。总体上看,2002年以来的黄金走势,已经完成了一轮单边上涨和一轮大幅波动。一是经历了上升期的单边上涨。黄金价格从2002年启动了自1973年以来的新一轮单边大幅上涨,从2002年的278.95美元/盎司上涨到2011年最高的1921.2美元/盎司,总体上涨幅度接近6倍,与1973—1980年的上一轮7倍幅度的单边上涨非常类似。二是经历了波动期的大幅波动。黄金价格在2011年到达第一波高峰1921.2美元/盎司后,经过9年时间,在2015年到达1081美元/盎司的低点,之后在2020年到达1957.35美元/盎司的高点。按照1973—1980年黄金长波周期特点,推测当前黄金存在以9年左右为周期的四个阶段波动。

4.2 当前黄金走势影响因素分析

4.2.1 美元币值(美元指数)的影响

从美元指数的运行规律来看,以17年为一轮完整周期,包含5年的上升期、3年的下降期和9年的震荡期。上一轮美元指数长波周期在2013年结束,2014年启动了新一轮周期。从历史情况可以得知,美联储在2015年12月开始进入加息周期,2014—2016年美元指数连续3年持续上升,从2014年的80.22点上涨至2016年的102.35点。受美国国内经济影响,2016—2021年美联储实施多轮大规模量化宽松政策,释放出大量的美元流动性,2016—2021年美元指数连续5年围绕96点左右进行区间震荡。2022年,美联储再次启动了连续5轮的猛烈加息,美元指数开始上升,2022年9月28日已经上升到114.6点的阶段性新高。

在以美元为核心的世界货币体系保持基本稳定的前提下,由于“特里芬两难”,美国要维护美元的世界货币地位,不可能长期维持美元的强势。按照美元指数的运行规律,一般上升期为5年,推测美元指数可能在2023年结束上升期。相应与美元指数强负相关的黄金价格,可能在2023年前后形成阶段性低点。之后在美元指数下降期,黄金价格可能持续攀升,在2026年达到阶段性高点。这个高点与黄金长波周期对应,是本轮黄金周期波动期的终点。

4.2.2 通货膨胀的影响

自2020年以来,新冠肺炎疫情全球蔓延,对全球供应链造成了严重冲击,各国经济增长减速,通货膨胀高企,具有典型的滞胀期特征。从以往相关分析来看,低增长、高通胀的滞胀期,受保值与避险需求的叠加影响,黄金价格可能存在较为强烈的上涨动力。受俄乌冲突的影响,全球经济前景进一步恶化,石油、天然气等燃料价格短期内很难下降。新冠肺炎疫情造成世界范围内的供应链紊乱,在短期内很难缓解,冲击和影响可能是中长期的。美国、欧盟、日本等主要经济体长时间的量化宽松,大量过剩的流动性叠加供应短缺,造成了严重的通货膨胀。以美国为例,美国2022年9月通货膨胀率高达8.3%,达到了近30年的历史最高值。未来一段时间,美国经济大概率仍将处于滞胀期。随着美元指数在周期内见顶,滞胀与美元币值对黄金价格的影响,会由对冲转为叠加,参照1973—2001年的黄金周期,通货膨胀维持在历史高位,黄金价格可能在美元指数见顶后存在强烈的上涨动力。

4.2.3 长期经济增长的影响

从以往情况看,黄金价格的大幅上涨,通常发生在康德拉季耶夫周期的萧条期。根据雅各布·范·杜因的长波周期理论对经济发展的判断,当前正处于1991年开始启动的第五轮康德拉季耶夫周期之中。根据周金涛在《涛动周期论》中的研究,2019年是第五轮康德拉季耶夫周期由衰退期向萧条期转换的过渡时期,2019年之后进入第五轮康德拉季耶夫周期的萧条期。萧条期大致按7~10年计算,预计将持续到2026年至2029年。从当前全球经济增长的未来前景看,新冠肺炎疫情、俄乌冲突、美元加息等多重因素对世界经济增长构成压制,经济减速压力较大,与康德拉季耶夫周期的萧条期比较吻合。按照以往规律,在当前的第五轮康德拉季耶夫周期萧条期内,黄金价格存在较大幅度上涨的可能性。

05 结论

通过分析1945年以来的黄金价格长期走势,发现黄金价格长期走势存在繁荣与萧条交替的规律性波动。本文对1973—2001年黄金长波周期的发展演变进行了研究,将黄金长波周期划分为上升、波动、稳定、下降四个阶段,并分析了四个阶段的特点和演变规律。在以美元为核心的世界货币体系保持稳定的前提下,黄金长期价格走势与美元币值、通货膨胀、经济增长的长期变化存在相关性,美元指数、通货膨胀率、康德拉季耶夫周期与黄金长波周期运行存在内在联系。美元指数存在以17年为周期的规律性波动,黄金长期价格走势与美元指数长期走势呈强负相关性。在全球经济增长低迷、通货膨胀高企的滞胀期,受双重因素叠加影响,黄金长期价格走势与通货膨胀率呈正相关性。在康德拉季耶夫周期的萧条期黄金价格容易出现较大幅度上涨。当前,美元指数正处于大幅上升的阶段,但由于美元具有世界货币的内在属性,因此不可能长期保持强势。按照以往美元指数运行规律,美元指数可能在2023年前后筑顶。同时,受新冠肺炎疫情、俄乌冲突等多重因素影响,世界经济短期内难以摆脱低增长、高通胀的滞胀。当前正处于第五轮康德拉季耶夫周期的萧条期。三重因素均指向未来一段时间,在美元指数见顶后,黄金价格可能存在一波较大幅度上涨的可能性。

作者信息

陈斯(1985—),男,江西省高安市人,自然资源部执法局副处长、二级调研员,主要研究方向为金融周期、矿产资源经济、环境与资源法学等。

上一篇

上一篇