当前的全球贫富差距达到了自1930-1945年以来的最大值。

编者按

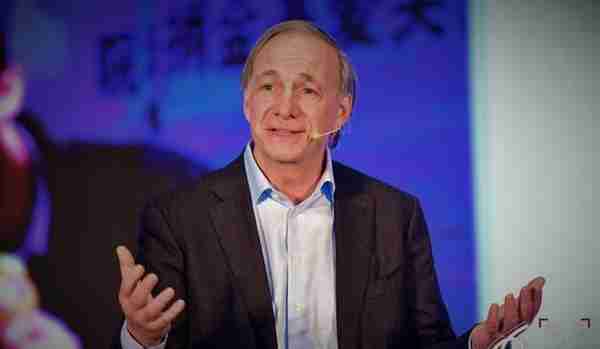

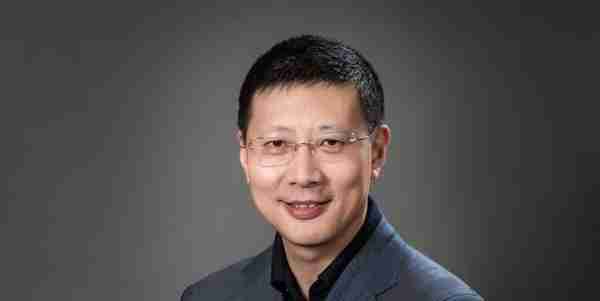

瑞·达利欧一直提倡用长周期和大视野来看待投资和资产配置,他创办的桥水是最擅长穿越周期的资产管理公司之一,曾经成功度过了2008年金融危机等多次危机,红杉全球执行合伙人沈南鹏也是一位多次成功穿越周期的企业家、投资人。

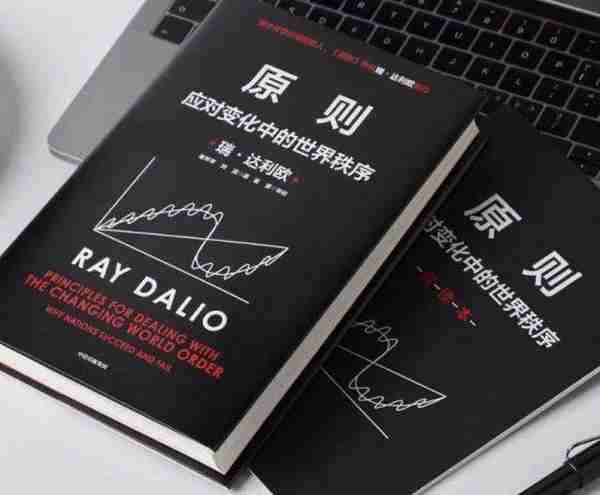

6月23日,中信出版集团邀约瑞·达利欧和沈南鹏在抖音开展深度对谈,他们讨论了达利欧的新书《原则:应对变化中的世界秩序》,分享了对历史周期、投资趋势、金融风险、中国情况等多个方面的观点和看法,本文为经过精简和编辑的对谈内容。

从历史周期观察当下形势

沈南鹏:你的新书《原则:应对变化中的世界秩序》分析了历史上最风云变化的经济周期,并讨论了我们应当如何对待当前的形势。这本书的中文版现在已经由中信出版社出版了。是什么原因促使你写这本书?达利欧:我是一名全球宏观投资者,我通过研究历史来掌握信息,以确定如何应对当前的形势。在我50年的投资经历中,我发现了驱动当前形势形成的三大因素,这三件事在历史上多次发生:

第一,巨额债务的产生,以及世界各主要储备货币国通过印钞来将债务货币化;第二,因巨大的贫富差距和价值观鸿沟而出现的各国内部冲突,这导致了右翼和左翼的民粹主义,加剧了当前美国和其他一些国家的政治和社会冲突;第三,大国竞争,一方是美国主导的始于1945年的世界秩序,另一方是中国和其他强国的崛起,这些强国与美国分庭抗礼。

为了考察这些因素,我研究了过去500年的历史,并决定将其写成一本书,向大家分享我的所得。

沈南鹏:你刚刚讲到全球贫富差距的扩大,从历史角度看,当前的形势有多严峻?

达利欧:当前的全球贫富差距达到了自1930-1945年以来的最大值。从比例来看,前10%的人拥有的财富大致相当于余下90%的人。巨大的贫富差距也导致了机会差距,富人不仅自己的机会多,而且他们的子女也会受益更多,这就为民粹主义提供了基础。传统上,为国民而战的这种民粹主义者,是在巨大的贫富差距和价值观鸿沟的背景下出现的,这就是我们所见的情况,这种情况很典型。

沈南鹏:就大规模印钞而言,与历史上存在流动性过剩的时期相比,当前的情况如何?

达利欧:我将通过解释大周期的概念来解释当前的情况。

美国在二战结束的1945年,建立了大部分的世界秩序,因为美国拥有全世界90%的黄金和一半的GDP,拥有军事霸权与全球主导货币。当新的世界秩序发展起来以后,我们迎来了一段和平与繁荣的时期。在这段时期内,个人和企业会变得更乐意借债,押注于未来。我们会看到债务相对于GDP增长,这是一个自然的循环。

但财富积累的规模是不均衡的,这是经济系统的特征之一,因此在财富积累的同时,贫富差距上升,进而挑战当前的社会秩序。与此同时,其他国家在经历了战后恢复与增强之后,与世界领先经济体之间的实力差距逐渐缩小。在这个时期,债务逐渐增多,但并不存在同样多的硬通货(如黄金),因此国家的内部冲突便会发生。这种内部冲突和货币问题变成了一个政治问题,国际竞争由此出现。

传统上,当这样的国际竞争变得更为激烈时,就会出现经济战争激化的情况。经济、货币和资本制裁并不是新事物,而是在整个历史上不断发生的。例如,二战前夕,美国冻结了日本的资产,并限制日本的石油进口,日本遭受的这种经济痛苦导致其轰炸珍珠港。因为并不存在国际法庭来解决这些冲突导致的分歧,所以经济战争很有可能会导致军事战争再次出现,战后世界主导国设定规则,新的循环开始。这个模式贯穿整个历史。

由此我们可以看到周期的大轨迹。我认为存在着一种典型的秩序,当我们了解这个秩序的轨迹,再仔细观察当下形势的发展,我们就可以将二者相匹配。这不一定是必然的,但能够为我们提供很好的参考。例如,历史上发生的事情可以帮助我们理解在今天,经济制裁将导致什么样的后果。

滞胀当前,资产如何有效配置?

沈南鹏:美联储的资产负债表已经大大扩张,2008年是1万亿美元,2020年是4万亿美元,2021年是9万亿美元,短短一年内就创造了5万亿美元。欧美地区几乎所有的央行,都在急剧地提高利率。同时还发生了地缘政治冲突和新冠肺炎疫情。所有这些情况都同时以史无前例的规模发生。瑞,你认为金融市场上会出现什么样的风险?达利欧:我喜欢以机制化的方式来解释这个问题。已经发生的情况是货币不够,印钞增加,这导致货币的价值相对于商品和服务下降,通胀率上升。通胀率上升导致民众购买力下降,民众拥有的实际财富减少。在我们思考什么是安全的投资时,人们认为持有现金是安全的投资,也许是持有安全的政府债券。

不再如此了。为了避免通胀带来的经济损失,政府会拿走一些他们曾经给予的购买力,如美联储出售1.1万亿美元的债券,同时让利率上升,这就导致民众购买力下降,出现一种滞胀的环境,而停滞和通胀都会导致民众购买力受损。这就是我们当前在周期中所处的位置,这是很典型的情况。

提高生活水平的唯一途径是扩大生产,通过印钱和提供信贷是不能提高生活水平的,因为信贷总是要偿还的。一个人的债务就是另一个人的资产,所以必须设定好二者的平衡,否则就会出问题。我们曾经处于这样的形势中,目前依然处于其中,那些持有债务工具的贷款人将会遭受很严重的损失。因此人们无法把利率提高到足以遏制通胀的程度,也无法使那些受通胀影响的资产的持有者获得偿还,硬要把利率提到那么高的话就必然对经济活动产生负面影响。因此滞胀机制将会造成其必然的影响。

沈南鹏:基于我们刚刚讨论的经济趋势和条件,你对未来的投资策略有何建议?

达利欧:这取决于人们投资于什么方面、可以投资于什么方面。但一般而言,在全球来说,现金投资,换言之,短期或更长期的政府债券和一般债券,将带来负的实际收益,即经通胀调整后的收益。因此这些资产不适合持有。

因此很重要的是拥有多元化的投资组合,即平衡的投资组合。我们有一种策略,称为“全天候策略”,其基础是平衡不同的资产类别,因为财富会在一些地方缩水,在另一些地方增长。例如,在通胀环境中,你持有大宗商品、黄金等抗通胀资产,这将抵消其他资产的负收益。因此,一开始就持有平衡的投资组合是很重要的。一旦你实现有效的多元化,你就能以很低的风险维持良好的收益。

所以,第一,不要只持有现金等资产;第二,进行合理的多元化,以创造出平衡的局面;第三,如果你像我一样是全球投资者,要在不同的地方、国家和产业之间进行多元化投资。

沈南鹏:具体就不同资产类别而言,有什么主要类别,全球投资者应当持有?

达利欧:我思考这一点的方式是,这就像是四个象限,有两个主要变量。这两个主要变量是通货膨胀和增长率,会上升,也会下降。给每一个象限分配25%的风险,然后联想在每个象限,你希望拥有什么资产。

例如,假如增长率比预计的快,即第一象限,你应该要拥有股权和信用差价,因为当这种条件存在时,信用差价下跌,股权上涨,这将是你想要看到的情况。如果在另一个象限,增长率下降,这时你应该拥有抗通胀的资产,通常是债券,高质量的债券。如果你在右上方的象限,如果通货膨胀高于预期,这时你应该拥有经通胀调整后的资产,比如大宗商品、黄金、通胀挂钩债券等。在通胀较低的象限,你要进行同样的权衡。

这样的象限是一种对如何实现平衡的指引。投资人应该对这些因素进行风险平衡。这只是开始,一旦你拥有平衡,你要经营这种平衡。这意味着不管发生什么,你的风险是受控的,这是由平衡的性质决定的。然后你根据环境变化采取战术行动。这种情况在全世界都适用。

沈南鹏:如果想要进行很好的多元化投资,除中美之外,你会选择的第三个国家或地区是什么?

达利欧:我会考察三个因素,这也许与我一开始提到的三件事有关。第一,这个国家是否财政稳定,即收入多于支出、拥有很好的收入和资产负债表?第二,这个国家是否存在可能导致混乱或失序的内部冲突?第三,这个国家是否存在外部战争风险或者类似的混乱因素?

通常我要选择的国家符合这些条件,比如在发展技术等方面。东盟国家,即东南亚的一些国家,印度,中东也有一些很有意思的发展,特别是沙特阿拉伯和阿布扎比等地,因为它们拥有财政资源,在内部冲突方面它们的情况也在改变。所以这些地方我会感兴趣。

新形势下,如何看待中国的投资环境和潜在机会

达利欧:红杉在中国有很多成功的投资,你们能近距离观察。你能否告诉我现在的情况如何,环境如何,机会如何?沈南鹏:我们很幸运地能与许多很了不起的创业者合作,他们为投资者创造了巨大价值。在此过程中,我们也在投资中犯过许多错误,并且努力从这些错误中汲取教训。这其中有技术风险导致的失败,有执行不力导致的失败,也有公开市场的剧烈波动引发的挑战。面对市场,我们需要有敬畏之心。

对许多人来说,我们做的是管理“资产”的金融服务业,但我们其实做的是“人”的业务,对内和对外都是如此。

对内,我们向团队成员提供很好的职业发展机会,这基于他们的优势、兴趣,作为团队整体我们不断学习和成长。对外,有别于二级市场投资者,我们有不同的自我定位。我们的定位其实可以归结为一个词——服务。我们服务创业者。我们与他们的合作方式将很大程度决定我们的业绩,这也将形成我们的品牌和声誉。

风险投资和成长期投资是我们的主要产品和业务,而且我们高度聚焦科技领域,其路径与对冲基金或传统并购不同。

在我听你描述宏观环境挑战时,我觉得很幸运,因为宏观环境的变化对我们的一部分风险投资业务影响相对较小。富有挑战性的宏观环境肯定会对许多企业造成影响,但技术发展有其自身的周期,例如在过去的十年里,随着安全性能的提升,成本的下降,锂电池在电动车和储能行业得到大规模应用,不仅在中国,也在全球。这样的技术突破的时机与经济的起落关系不大,需要完全不同的技能来预测正在出现的技术趋势,这正是我们的工作的重要组成部分。

达利欧:你是否发现,当存在大量流动性时,购买资产是代价高昂的?你是否认为流动性的减少正在产生一定的影响,就像对世界各地的其他科技公司的影响一样?

沈南鹏:事实上,在过去五年里,大多数时候我们都能看到大量的流动性,不仅仅在中国市场,也在世界各地,尤其在科技领域。因为这一点,投资者发现企业估值变得越来越昂贵,同时企业也得到了更多的资金,甚至多于其本来需要的资金,这也让竞争变得更激烈了。

最近的6-9个月里,全球科技行业趋向平和。我们首次看到,投资者在实际投资私人企业时能得到更合理的估值。坦率地说,科技公司自身之间的竞争因此变得更理性了。我希望这能带来更健康的环境,不仅有利于科技创新,而且有利于投资者。

沈南鹏:你曾多次来中国。20年前,你对中国的印象是什么?上次你来中国似乎是在3年前?

达利欧:1984年,我受到中国国际信托投资公司的邀请来到中国讲金融市场。那时的中国与现在完全不同,当时中国国际信托投资公司是唯一一家与外界打交道的“窗口公司”。街上没有汽车,人们骑自行车,大多数人住在胡同里,状况很落后。但中国人总是很聪明,有着不像发展中国家民众的心态,有很大的潜力。

现在,无论在人工智能还是云计算方面,中国都有长足的发展,中国还拥有世界上第二大股票市场。自我首次来中国以来,中国的人均收入提高了26倍,人均寿命提高了10年,贫困率从88%降到了1%以下。我和你们一样看到全国范围内的蓬勃发展。中国现在在各方面都是一个可观的大国,我不仅目睹了这一点,还在一段时间里亲身经历中国的进化。我认为这是有史以来发生过的最大规模的经济进化,13亿人的生活发生了巨变。

但我认为有些遗憾的是,没有目睹这一切的年轻人,也许尚未能完全领悟这场巨变的意义,中国为实现这一切付出了很多努力。这就是我看到的情况。

《原则:应对变化中的世界秩序》

原名:Principles for Dealing with the Changing World Order: Why Nations Succeed and Fail

作者:瑞·达利欧

译者:崔苹苹、刘波

出版社:中信出版集团

文 | 中信出版集团

编辑 | 彭韧版权声明:《巴伦周刊》(barronschina)原创文章,未经许可,不得转载。

(本文内容仅供参考,投资建议不代表《巴伦周刊》倾向;市场有风险,投资须谨慎。)

上一篇

上一篇