(报告出品方/作者:申万宏源,谢建斌)

1. 油气价格走势回顾

1.1 今年以来油气价格上涨主要原因

原油价格上涨主要因素:1、上游资本开支减少,传统油气田的自然衰减。2、OPEC+对于油价的控制力度增强,通过产量调节来控制油价。3、美国页岩的资本开支克制,利润好转,用以降低资产负债率。

天然气价格上涨主要因素:1、碳中和背景下,用于天然气发电等需求占比提升。今年全球夏季气温偏高,对于电力 的需求增加。俄罗斯自身供应紧张,引发对于欧洲天然气出口的担忧。2、海外LNG出口新投产项目减少。除了在卡塔尔的大规模扩张外,自2020年初以来,新 的LNG出口项目获得批准较少。3、LNG买家的长协比例减少,增加现货购买的比例,而需求超预期背景下,现货需求上 升导致价格快速上涨。4、美国页岩开发商由于面临投资者的压力、以及融资成本、还债压力等因素,对于未来 资本开支谨慎。

1.2 长期油价走势与事件性因素

价格战(17个月): 1997年11月-1999年4月 沙特提高了产量以对抗委内瑞拉;

价格战(22个月): 2014年11月-2016年9月 沙特对抗页岩油市场份额。

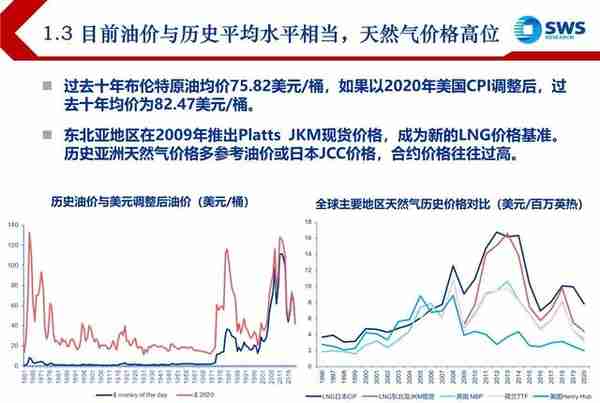

1.3 目前油价与历史平均水平相当,天然气价格高位

过去十年布伦特原油均价75.82美元/桶,如果以2020年美国CPI调整后,过 去十年均价为82.47美元/桶。东北亚地区在2009年推出Platts JKM现货价格,成为新的LNG价格基准。 历史亚洲天然气价格多参考油价或日本JCC价格,合约价格往往过高。

1.4 热值比较,天然气价格明显高于原油

天然气价格与原油价格有一定的相关性,但是天然气的价格波动性要高于原 油,且有季节性的因素。但是整体天然气的价格或滞后于油价。以每桶油的热值=5.8百万英热,9月底LNG东北亚到岸约34美元/百万英热, 相当于对应于197美元/桶的油价水平。

1.5 石油长期需求增长,向化工品比例应用增加

在2000-2019年间,全球石油的需求增速平均为1.3%:其中2003-2007年 间,全球经济增长较快,期间石油的需求年均增速为1.9%;2015-2017年 间,由于低油价带来的需求增长,期间石油的需求年均增速为1.8%。目前石油的下游应用中,约20%是用于化工品,60%以上会用于燃料用途 (交通运输),但是未来原油用于化工品的比例将会提高。

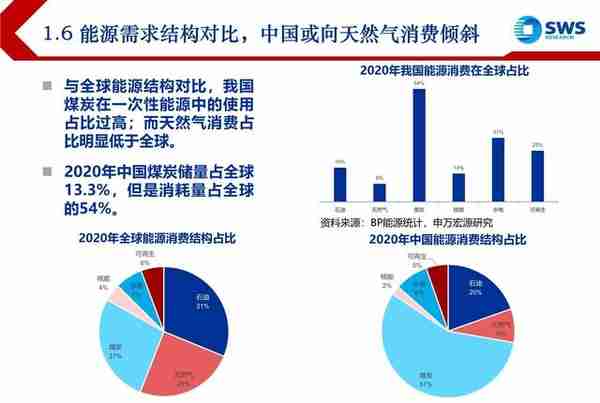

1.6 能源需求结构对比,中国或向天然气消费倾斜

与全球能源结构对比,我国 煤炭在一次性能源中的使用 占比过高;而天然气消费占 比明显低于全球。2020年中国煤炭储量占全球 13.3%,但是消耗量占全球 的54%。

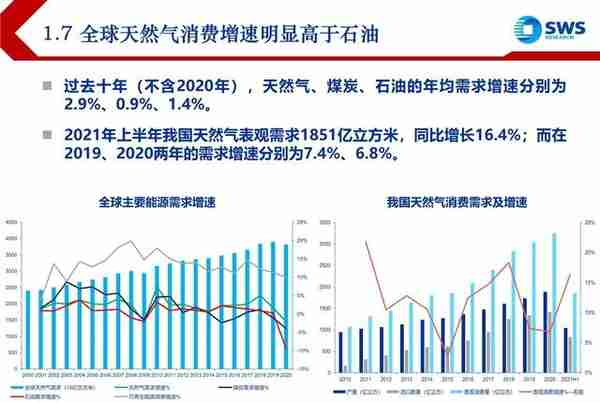

1.7 全球天然气消费增速明显高于石油

过去十年(不含2020年),天然气、煤炭、石油的年均需求增速分别为 2.9%、0.9%、1.4%。2021年上半年我国天然气表观需求1851亿立方米,同比增长16.4%;而在 2019、2020两年的需求增速分别为7.4%、6.8%。

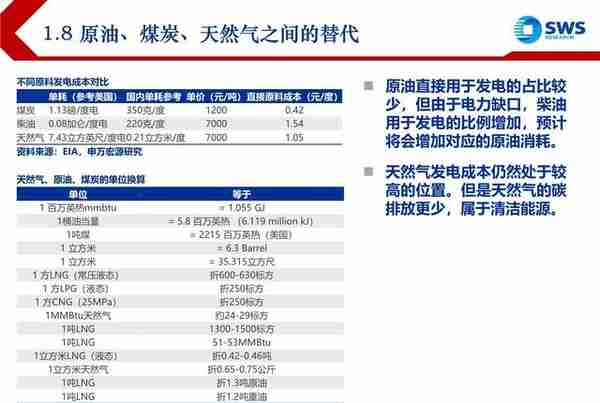

1.8 原油、煤炭、天然气之间的替代

原油直接用于发电的占比较 少,但由于电力缺口,柴油 用于发电的比例增加,预计 将会增加对应的原油消耗。天然气发电成本仍然处于较 高的位置。但是天然气的碳 排放更少,属于清洁能源。

1.9 利率、汇率与油价关系

原油价格与利率之间互为传导,低利率时期货币宽松,利好大宗商品价格。 但利率高时,上游企业的资金成本上升,也会推高页岩油的开采成本。原油价格变动和美元存在负相关,美元上涨使以美元结算的原油承压。当非 美元区域经济衰弱的时候,非美货币兑美元就减少,那么美元升值,相对的 其他货币就会贬值,原油也就会下降。(报告来源:未来智库)

2. 原油价格走势判断

2.1 油价分析框架,基于可持续跟踪指标

美元指数:反应美国经济的相对强弱;或侧面反应原油需求,整体 与油价负相关

美国借款利率:宏观经济指标;近年来可以作为美页岩的财务成本;

2.2 油价判断,预计中长期油价仍然上行

预计2021年Brent油价 仍在60-80美元/桶(下 半年70-90美元/桶), 中长期有望继续抬升。长期油价仍然是定价权 的争夺。

2.3 油价上行:上游资本开支克制,新增供给受限

全球原油需求稳定增长,2014 年 上 游 勘 探 开 发 资 本 开 支 超 6500 亿美金 , 但 2015 年 和 2016年各下跌约27%、23%, 2017年和2018年投资均保持小 幅增长。Rystad Energy的2020年11月 报告显示,2021年全球勘探和 生产(E&P)的投资预计将达到 约3800亿美元,与2020年持平。 但 是 预 计 2021 年 投 资 中 约 有 20%(760亿美元)可能面临延 期或减少的风险,其余资金将归 入较安全的中低风险级别。

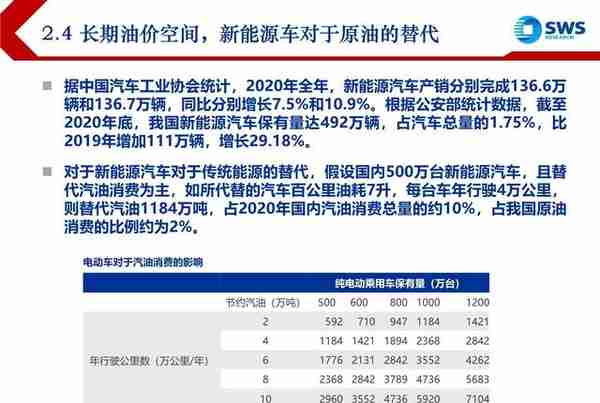

2.4 长期油价空间,新能源车对于原油的替代

据中国汽车工业协会统计,2020年全年,新能源汽车产销分别完成136.6万 辆和136.7万辆,同比分别增长7.5%和10.9%。根据公安部统计数据,截至 2020年底,我国新能源汽车保有量达492万辆,占汽车总量的1.75%,比 2019年增加111万辆,增长29.18%。对于新能源汽车对于传统能源的替代,假设国内500万台新能源汽车,且替 代汽油消费为主,如所代替的汽车百公里油耗7升,每台车年行驶4万公里, 则替代汽油1184万吨,占2020年国内汽油消费总量的约10%,占我国原油 消费的比例约为2%。

2.5 油价上行:美国页岩行业整合,资本开支控制

021年8月,美国页岩油产量近 746万桶/天,约占美国原油产量 的65%;而在2010年1月时的占 比仅12%。美国页岩油产量最高在 2019年11月时曾达到829万桶/天 的水平,美国常规原油的产量一直 维持在400-480万桶/天之间。目前油价恢复,但是页岩生产商较 2017-19年更加控制资本开支。 2021H1虽然经营性现金流改善, 但对于投资仍然谨慎。

2.6 油价上行:库存回归合理,长期需求增长

参考历史上的三次原油价格快速下跌,分别在2008年8月、2014年10月、 2020年3月。因为下游需求受限,而油价下跌又加速了下游减少对现货的采 购,市场库存累积。当需求恢复后,原油库存下降。产品价格预期升温后, 市场库存开始积累。目前原油库存仍处于下降趋势。

2.7 油价上行:OPEC+定价权提升,致力于减产保价

2020年3月6日OPEC+会议谈判破裂后引发原油的价格战,追溯前三次价格 战的时间跨度,分别为1985年11月起(13个月)、1997年11月起(17个 月)、2014年11月起(22个月)。沙特话语权增强,2021年1月5日OPEC+会议结束时沙特宣布,将把2月和3 月的原油产量限制在811.9万桶/天,远低于其911.9万桶/天的配额。2021 年4月初会议中,OPEC+决定自5月起逐步增产。

2.8 上半年全球主要油气公司产量及资本开支变化

上半年,除并购因 素外,国际石油公 司整体维持资本开 支纪律,油气产量 同比及环比没有明 显的增长趋势,这 些公司更看重现金 流、回购及对股东 的分红。8月份,中国进口 原 油4453万吨, 同比下降6.2%, 降 幅 比 上 月 收 窄 13.0个百分点;1- 8月份,进口原油 34636万吨,同比 下降5.7%。

3. 天然气价格影响因素及预测

3.1 全球天然气贸易中的LNG形式提升

全球的天然气贸易主要分为管道、LNG两种形式。2020年全球LNG贸易量 为356.1百万吨,同比增长140万吨。2020年全球天然气液化能力增加2000万吨至452.9百万吨/年。至2021年2 月,再气化能力为850.1百万吨,在2020年内增加1900万吨能力。

3.2 未来海外天然气及LNG供应

澳大利亚仍是LNG最大出口商,2020年出口7780万吨,卡塔尔为7710万 吨,美国4480万吨。预计2021年全球LNG供应偏紧,海外项目有推迟的可能性。目前在Pre-FID 的LNG项目有892.4百万吨,其中美国351.6百万吨,加拿大227.8百万吨。

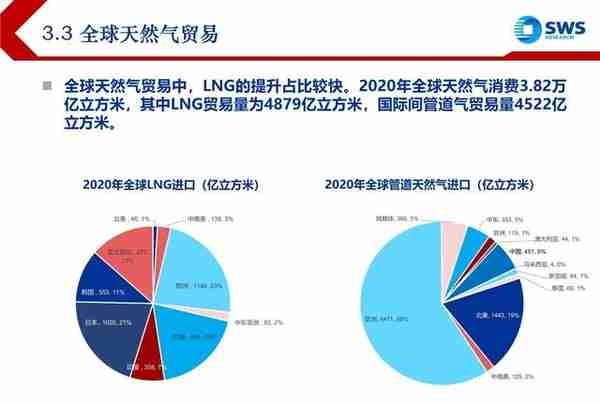

3.3 全球天然气贸易

全球天然气贸易中,LNG的提升占比较快。2020年全球天然气消费3.82万 亿立方米,其中LNG贸易量为4879亿立方米,国际间管道气贸易量4522亿 立方米。

3.4 中国国内LNG接收站

PipeChina大连:600万吨/年 PipeChina天津:220万吨/年 天津

PipeChina大鹏:680万吨/年 PipeChina北海:300万吨/年

3.5 国内天然气缺口加大,LNG接收能力需求增长

我国天然气的消费结构占比分别为:城市燃气(36%)、工业燃料(33%)、 发电(22%)、化工(9%)。其中城市燃气需求稳定,工业用气受价格弹 性的影响较大,发电用气占比提升或引领天然气的新增需求。2020年我国天 然气表观需求量为3250亿立方米,假设未来需求增速保持10%,则每年新 增320亿立方以上的需求量。2018-2020年间,我国天然气产量增长分别为 136亿立方、126亿立方、152亿立方。除国产天然气增量外,进口气需求 或将持续增长,进口天然气主要为管道气和LNG进口;管道气主要是中俄东 线、中亚、中缅管线等;未来新增供应或将主要来自于LNG接收站的进口。

2020年,我国LNG接收站总接收能力达8700万吨/年,同比增长14.2%, 年新增接收能力1085万吨/年。2020年,我国进口天然气10166万吨(约 1403亿立方米),同比增长5.3%。其中,液化天然气进口量6713万吨,同 比增长11.5%,气态天然气进口量3453万吨,同比下降4.9%。我们每年新 增150亿立方LNG进口,则对应的年接收能力新增需要超过1000万吨。

3.6 全球LNG液化能力与中国在建接收站

2020年全球天然气液 化能力新增2000万吨, 至 总 产 能452.9百 万 吨/年。2020年全球 平 均 产 能 利 用 率 74.6% , 2019 年 为 81.4%。2021-23年全球新增 液化设施增速放缓, 预计整体供应仍然偏 紧。由于国内需求增长, 预计2021-23年国内 LNG终端接收站仍然 紧张。

3.7 天然气价格上涨,石油的替代需求

根据Rystad在9月28日报告,最近欧洲和亚洲液化天然气价格的上涨,极大 地扩大了从天然气转向石油发电的经济动力。亚洲将在未来两个季度平均每 天增加40万桶的石油需求.(报告来源:未来智库)

4. 油气价格对于行业影响

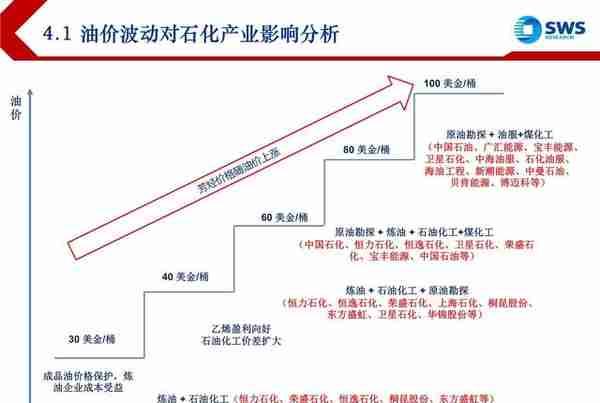

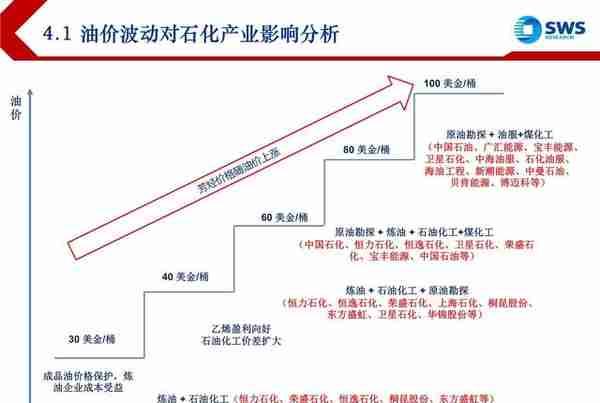

4.1 油价波动对石化产业影响分析

乙烯盈利向好 石油化工价差扩大;成品油价格保护,炼 油企业成本受益。

4.2 国内石化产业或向下游新材料发展

国内石化产能在全球的份额逐渐提升,原材料成本增加的同时,产业将会向 下游新材料方向发展。

4.3 天然气价格上涨,甲醇成本上升

海外的甲醇生产主要是天然气为原料,目前天然气的价格紧张程度或将超过 原油,带动生产成本的直接上升。国内的甲醇生产以煤炭为主,煤炭价格上 行也将推高甲醇的生产成本。在碳中和背景下,未来新项目的审批中,能评 将会从严,甲醇或将维持紧张格局。

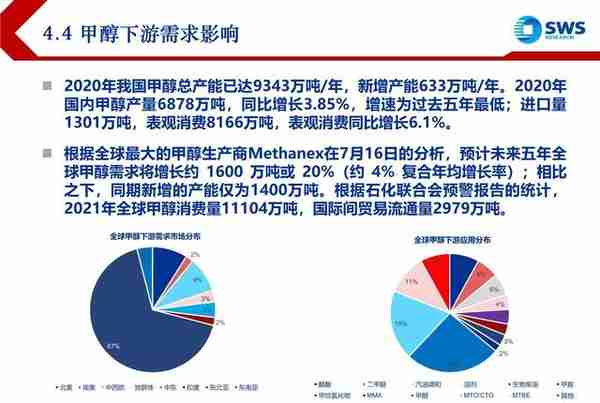

4.4 甲醇下游需求影响

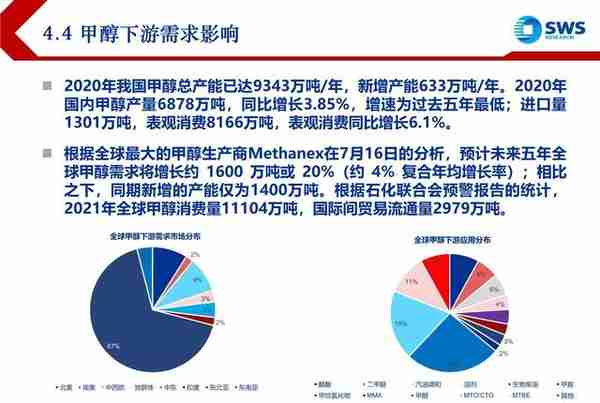

2020年我国甲醇总产能已达9343万吨/年,新增产能633万吨/年。2020年 国内甲醇产量6878万吨,同比增长3.85%,增速为过去五年最低;进口量 1301万吨,表观消费8166万吨,表观消费同比增长6.1%。

根据全球最大的甲醇生产商Methanex在7月16日的分析,预计未来五年全 球甲醇需求将增长约 1600 万吨或 20%(约 4% 复合年均增长率);相比 之下,同期新增的产能仅为1400万吨。根据石化联合会预警报告的统计, 2021年全球甲醇消费量11104万吨,国际间贸易流通量2979万吨。

4.5 天然气价格上涨,丙烷成本推高

丙烷是LPG的重要组成,全球需求约3.31亿吨,LPG主要用途:居民用 (44%)、交通运输(8%)、石化应用(28%)、工业(11%)、其他 (9%)。近年来LPG在化工领域的应用增多,主要是丙烷脱氢(PDH)和 裂解乙烯原料。目前全球PDH装置共计38套,产能1724万吨/年,约占全球丙烯产能的 12%;中国PDH装置共19套,合计产能967万吨/年。在建PDH装置超20套。

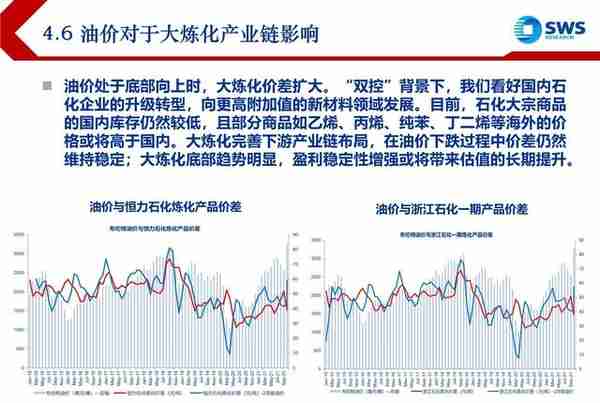

4.6 油价对于大炼化产业链影响

油价处于底部向上时,大炼化价差扩大。“双控”背景下,我们看好国内石 化企业的升级转型,向更高附加值的新材料领域发展。目前,石化大宗商品 的国内库存仍然较低,且部分商品如乙烯、丙烯、纯苯、丁二烯等海外的价 格或将高于国内。大炼化完善下游产业链布局,在油价下跌过程中价差仍然 维持稳定;大炼化底部趋势明显,盈利稳定性增强或将带来估值的长期提升。

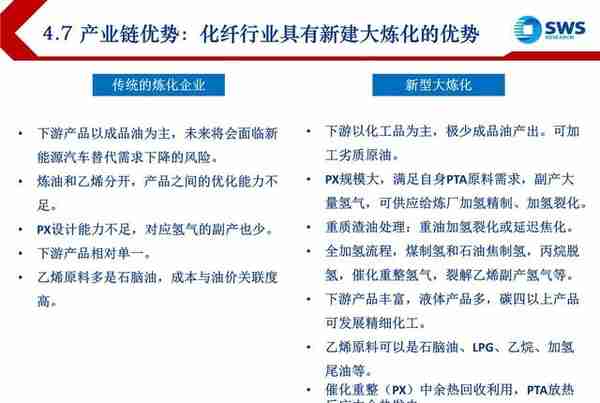

4.7 产业链优势:化纤行业具有新建大炼化的优势

下游以化工品为主,极少成品油产出。可加 工劣质原油。PX规模大,满足自身PTA原料需求,副产大 量氢气,可供应给炼厂加氢精制、加氢裂化。

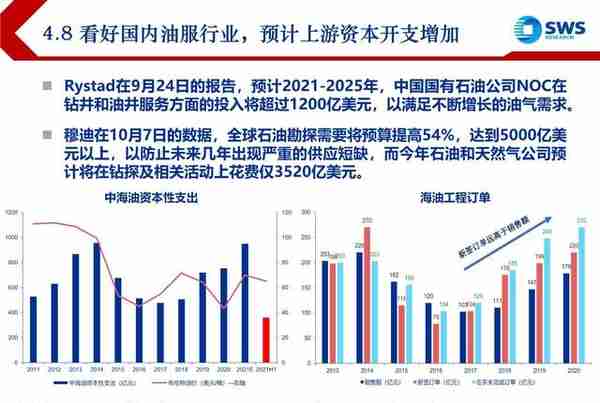

4.8 看好国内油服行业,预计上游资本开支增加

Rystad在9月24日的报告,预计2021-2025年,中国国有石油公司NOC在 钻井和油井服务方面的投入将超过1200亿美元,以满足不断增长的油气需求。穆迪在10月7日的数据,全球石油勘探需要将预算提高54%,达到5000亿美 元以上,以防止未来几年出现严重的供应短缺,而今年石油和天然气公司预 计将在钻探及相关活动上花费仅3520亿美元。

报告节选:

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

选报告来源:【未来智库】「链接」。

上一篇

上一篇