财联社(长沙,记者 吴蔚玲)讯,伴随锂电需求放量,锂电铜箔渐入景气周期。内陆第三大电解铜箔厂商九江德福科技股份有限公司(以下简称德福科技)申请创业板IPO近日获受理。

作为国内铜箔龙头公司,德福科技IPO前已是“香饽饽”。前有宁德时代(300750.SZ)、LG化学先后入股,后又与供应商之一的白银有色(601212.SH)合作产能建设。

财联社记者研究招股说明书发现,伴随锂电铜箔放量,公司经营现金流净流出也在加大。此番IPO募资12亿,其中4亿用于补充流动资金,补流金额占据总募资额的三分之一。行业分析人士对财联社记者表示,铜箔行业竞争格局较为分散,下游客户话语权强势账期较长,而上游铜价高位加大了现金需求。

锂电放量迎高光 四年间锂电铜箔收入十倍增长

德福科技前身可追溯至1985年成立的九江电子材料厂,是国内经营历史最悠久的电解铜箔企业之一。公司主营产品按照应用领域可分为电子电路铜箔和锂电铜箔,分别用于覆铜板、印制电路板和各类锂电池的制造。

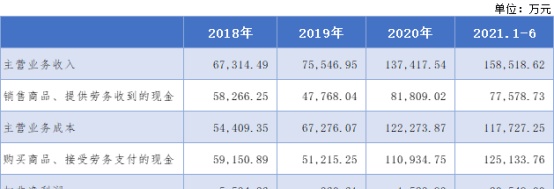

《招股说明书》显示,2018年至2021年上半年,公司营业收入由6.73亿元增至15.85亿元。其中锂电铜箔收入由2018年的6611.52万元增长至2021年上半年的6.85亿元,短短四年间单项收入增长了十倍。锂电铜箔的收入占比从2018年的9.85%跃增至43.30%。

前述行业分析人士告诉财联社记者,锂电铜箔行业景气的背后是动力电池的需求增速。“1GWH需要的铜箔在600吨-700吨左右,全年的铜箔增量或在10万吨级别以上”。

动力电池应用分会数据显示,今年1-11月中国市场动力电池装机量约为128.3GWH,同比增长153.1%,全年装机量有望接近150GWH。中国汽车工业协会则表示预计2022年新能源汽车销量将达500万辆,同比增长47%。

此背景下公司近两轮融资屡现巨头身影。2021年3月德福科技增资3152.5851万元,增资价格15.54元/股,其中宁德时代通过晨道投资间接参与了本次融资,投资金额1.64亿元。除此之外,盛屯矿业(600711.SH)、赣锋锂业(002460.SZ)亦有参与。

2021年5月,LG化学、万向一二三再向德福科技合计注资1664.68万元,增资价格已是16.67元/股。

此外,2021年12月7日,白银有色公告启动年产20万吨高档锂电铜箔项目,项目总投资约121.5亿元。项目建设主体甘肃德福新材料有限公司正是德福科技的控股子公司。《招股说明书》显示德福科技2019年开始与白银有色开展原材料采购合作,报告期内采购金额分别占同类型交易金额60.75%、83.27%和61.74%,是公司阴极铜的主要供应商。

左手账期右手现金 经营现金流吃紧

行业欣欣向荣之下,现金流问题也同需关注。财联社记者梳理发现,伴随业绩放量,公司现金流净流出金额日益扩大。较之主营业务收入,公司近两年销售商品、提供劳务收到的现金折扣明显;而较之主营业务成本,购买商品、接受劳务支付的现金则差额相对较小。2021年上半年,公司销售商品收到的现金仅占主营业务收入的48.94%,但购买商品支付的现金超出主营业务成本7406.51万元。

数据来源:德福科技《招股说明书》;制度:财联社上市公司报道部

对于经营现金流持续净流出,德福科技在《招股说明书》中表示系应收票据的会计处理所导致。客户以银行承兑汇票作为主要回款方式,公司在收到客户应收票据后贴现并支付对供应商铜材等货款。根据金融工具准则的要求,公司将符合终止确认的应收票据贴现取得的现金作为经营活动现金流入,将不符合终止确认的应收票据贴现取得的现金作为筹资活动现金流入。

对比德福科技财报发现,报告期内公司应收票据余额占当期主营业务收入比例分别为24.60%、35.90%、41.86%、45.81%,其中历年银行承兑汇票余额占据当期应收票据余额99%以上。

上述解释在证明业务真实性的同时也道出一个现象:收入存在账期然购材料需要现金。据了解,银行承兑汇票是由付款人委托银行开据的一种延期支付票据,票据到期银行具有见票即付的义务;票据最长期限为六个月,票据期限内可以进行背书转让。

某银行从业人士对财联社记者表示,对于未到期限的银行承兑汇票银行可以办理贴现业务,但需要扣除一定的费用,且银行在办理贴现时需要进行交易背景审查等一系列流程,从办理贴现到支付金额仍需一定时间。

财联社记者梳理发现,德福科技现金流现状并非行业个例。同行拟上市企业中一科技、铜冠铜箔亦存在经营现金流净额长期净流出现象。德福科技《招股说明书》显示,铜箔主要原材料为阴极铜,占公司主营业务成本80%左右。作为主要供应商及德福科技子公司股东,白银有色给予德福科技90天采购期。而从应收账款周转天数来看,下游账期则在 120天以上甚至更长。

数据来源:东方财富choice统计数据;制图:财联社上市公司报道部

与此同时,德福科技货币资金在流动资金中的占比由2018年期末的41.61%降至2020年期末的8.08%,而应收票据和应收账款占比由37.76%升至62.64%。2021年1-6月公司累计融资金额7.69亿元,主营业务收入15.85亿元,营业总成本12.97亿元,然期末货币资金余额5.75亿元。

更为强势的下游客户

上述分析人士对财联社记者表示,当下行业竞争格局比较分散,锂电铜箔并非差异化产品,客户在技术路线、结算方式等方面更为强势。电池厂结算时账期较长,而上游原料采购尤其铜价居高,则进一步增加现金的需求。

《招股说明书》中亦有同类表示,“发行人锂电客户的回款周期相较电子电路铜箔客户更长……尽管锂电大客户的应收账款质量较高,但其议价能力也因此相对更强”、“阴极铜属于大宗商品,对流动资金的需求较高,若阴极铜市场价持续上涨亦会导致公司对流动资金的需求上升”。

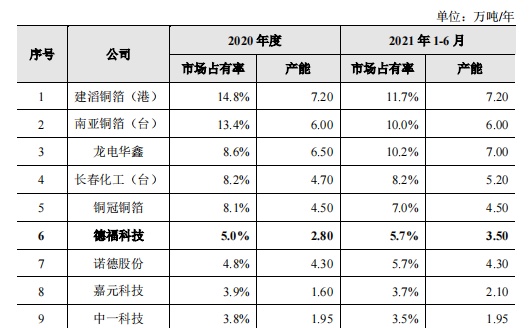

从2021年行业产能情况来看,国内产能TOP3分别为建滔铜箔(港)、南亚铜箔(台)以及龙电华鑫,以产能计算的TOP3市占率合计仅31.9%,而下游仅宁德时代2021年1-11月动力电池装机量份额已达51.4%,德福科技、铜冠铜箔、中一科技等多家头部公司均视其为主要客户。

图片来源:德福科技《招股说明书》

此外,当下锂电铜箔技术的极薄化迭代亦或源自下游需求。《招股说明书》表示宁德时代等行业领先企业已逐步应用4.5μm铜箔并有可能在未来成为主流产品,上述分析人士则告诉财联社记者,对于下游而言,应用4.5μm亦是基于成本考虑。“(使用4.5μm产品)1GW能节省铜箔200吨。”

就公司大客户导入、购销结算、现金流等多方面问题,财联社记者致函德福科技采访,截至发稿尚未获得回应。

上一篇

上一篇