近期,豪悦护理“跨界”炒期货巨亏近6798万元一事引发热议。对于投资期货经验不足、理解不深,未严格按规套期保值的豪悦护理,也不得不为此次“跨界”炒期货的行为买单。

实际上,A股不乏跨界投资期货的玩家,虽然一定程度上能够起到对冲原材料价格的作用,但公司也需承担相应投资风险。

图片来源:视觉中国

为“跨界”炒期货买单

据了解,豪悦护理主要从事妇、幼、成人卫生护理用品的研发、制造与销售业务。

数据显示,截至2021年10月22日收盘,豪悦护理2021年度开展期货投资累计投入15310万元,占公司2020年经审计净资产比例为5.49%;产生累计亏损(含浮动亏损)6798万元,占公司2020年经审计净利润比例为11.28%。

巨亏后,10月24日晚间豪悦护理也提到,公司全体董事、监事、高级管理人员对由期货投资产生的亏损深表歉意,公司对主要责任人进行警告和降薪处理。本着勤勉尽责、对投资者负责的态度,高度重视期货投资的潜在风险,将尽快有序终止期货操作,对目前持仓谨慎决策择机进行减仓、平仓,尽量减少期货投资亏损,并注销期货账户,后续专心主营业务。

实际上,A股不乏跨界投资期货的玩家,虽然一定程度上能够起到对冲原材料价格的作用,但公司也需承担相应投资风险。

制动摩擦材料生产商金麒麟10月12日晚间公告称,公司已将前期建仓的热卷2110合约全部平仓,本次平仓亏损2051.12万元。截至目前,该公司期货平仓累计亏损1.08亿元。

经过这次亏损,金麒麟也表示要“金盆洗手”。公司称将终止期货投资交易,终止开展期货投资及相关计划,公司未来将主要精力投入主业经营中。

与豪悦护理的故事差不多,金麒麟也是先从投资中尝到甜头,然后加大投入,继而陷入亏损。这些公司的投资心理也很类似:赚了钱就想赚更多,亏了就想下一次能翻盘。

昔日“期神”跌落神坛

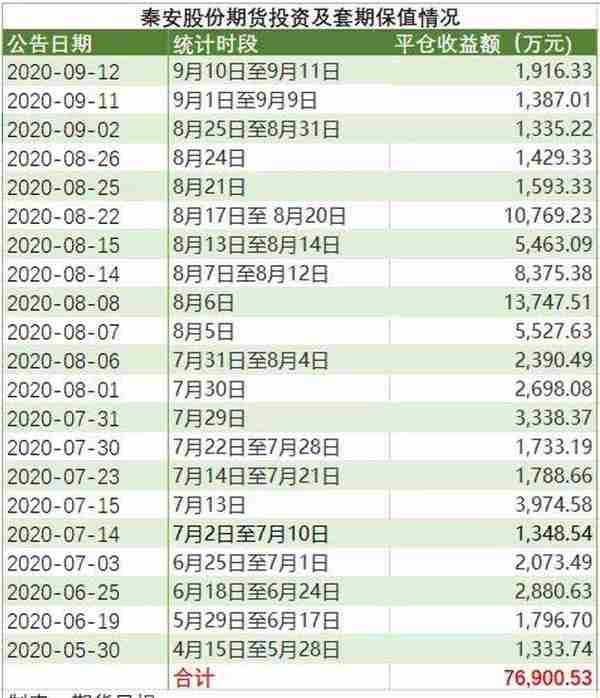

在A股市场,最传奇的“跨界”炒期货还要说秦安股份,秦安股份一度从传统的汽车零部件厂商转身成为五个月暴赚7.69亿的期货操盘手。

2020年4月15日开始至9月11日,秦安股份公布了21份有关期货收益的公告,全部都是正收益。在短短5个月内,公司靠炒期货足足赚了7.69亿元。

2020年以来,秦安股份共发布了21次关于获得平仓收益或期货交易实施进展的公告,交易操作无一亏损,累计收益已经超过7.69亿元,是2019年全年利润的6倍多,相当于公司上市3年累计净利润的3倍有余。

但是,作为一家年营业收入都不足6亿元的公司,竟然拿出9亿元参与期货交易,如此的做法着实令人惊叹。

对此,秦安股份表示,公司目前面临的风险敞口是投入的全部资金,若极端情况下发生穿仓,将给公司带来巨大损失,随着铝等价格逐步回归,公司投资期货的后续收益空间收窄,将有序退出期货投资。

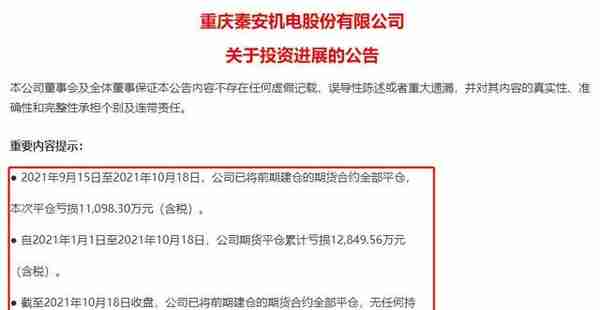

果然,好景不长。2021年以来,秦安股份的炒期货理想逐渐“破灭”。

10月18日晚间,秦安股份发布公告称最近一个月平仓亏损超1.1亿元。自2021年1月1日至2021年10月18日,公司期货平仓累计亏损12849.56万元(含税)。

截至2021年10月18日收盘,公司已将前期建仓的期货合约全部平仓,无任何持仓合约。

“跨界”还要自身硬

随着近年期货市场的快速发展,上市公司参与期货套期保值成为趋势,但同时也存在风险认识不足、“不务正业”的现象。

中衍期货投资咨询部总经理卢旭分析称,企业参与期货保值交易应当选择与公司经营有关的期货产品,且企业的期货交易规模不能超过自身产能,如果从事期货交易品种与企业经营业务毫无关联,就不是真正意义上的套期保值交易。若从事的期货交易规模与现货不匹配,极易造成较大损失。

据第一财经介绍,一方面是品种要匹配,比如豪悦护理持仓的焦煤、焦炭期货合约与其主营业务毫无关系,尽管公司称商品期货与公司生产经营及厂房建设所用原材料等相关,实际上建厂房相关的原料会用到钢材、玻璃等,其对应的期货品种应该是螺纹钢、玻璃等,而双焦是炼钢的原料,除非该公司建厂房从炼钢开始。

另一方面是规模要匹配,比如此前秦安股份、金麒麟等公司的期货投资额度不断扩容,使得公司期货交易规模与现货交易规模严重偏离,也属于投机。

图片来源:视觉中国

今年来,大宗商品大幅波动背景下,参与到运用衍生品工具进行套期保值的公司越来越多,统计数据显示,今年以来我国4500多家A股上市公司中有超过900家参与期货套期保值,创历史新高,同比增长43%。但与国际市场相比仍有很大发展空间,尤其是工业、材料、公共事业、能源等领域的差距明显。

产业人士提醒,目前有不少上市公司从事期货投资产生大幅亏损的案例,一方面反映出企业对期货市场风险管理和套期保值的认识和经验的不足;另一方面也反映出企业内部风险管理的缺失。

企业利用期货市场进行套期保值交易,实际上是一种以规避现货交易风险为目的的对冲行为,是结合现货交易的操作。正确使用期货、期权等衍生工具,对实体企业并非易事,上市公司更需要练就过硬的“内功”。

风口财经综合整理,素材来源:封面新闻、证券时报、期货日报、中新经纬、中国基金报、第一财经

上一篇

上一篇