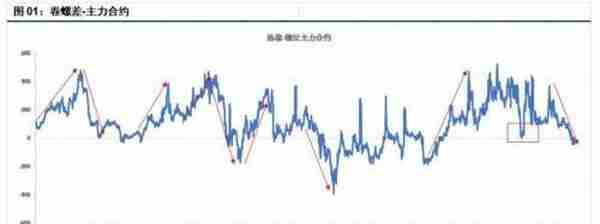

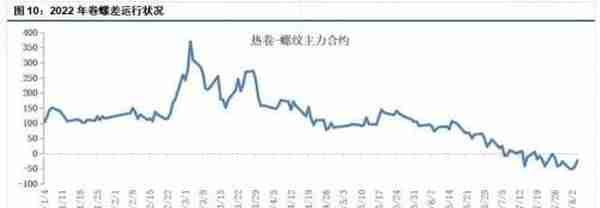

卷螺差(热卷-螺纹钢)一直是市场较为关注的策略。8月5日下午收盘,卷螺主力合约差为-32元/吨,呈现倒挂。事实上,本轮卷螺差倒挂并不是刚刚发生,而是7月6日就已经出现了,这一个月以来中间有所反复,偶尔回到零值上方,不过近期一直在零值下方运行。回顾历史,上次卷螺差接近零后(2021年9月底)迅速展开反弹。那么本轮卷螺差倒挂,会重复上次的反弹吗?卷螺差是扩大还是缩小呢?

何为卷螺差?

我们先来看一下什么是卷螺差。卷螺差就是热轧板卷与螺纹钢的价格差,两者价差最初来源于两个品种生产工艺流程所产生的成本差,由于螺纹钢的工艺中间发生过变化,导致两者成本差在2018年11月之后也出现了变化。

事情是这样的:钢厂在钢筋(也就是螺纹钢)生产过程中既可以通过添加钒合金来提高钢筋强度,也可通过“穿水工艺”生产高强度钢筋。“穿水工艺”是钢坯通过轧后穿水来提高钢筋性能,这样可以降低合金元素含量,以达到降低生产成本、增加经济效益的目的。尽管“穿水工艺”钢筋在强度上能够达标,成本也节约很多,但容易生锈,且强度容易衰竭,在建筑混凝土里的作用与不穿水螺纹钢根本无法相比。2018月11月穿水螺纹工艺被取缔前,由于热卷的生产工序比螺纹更复杂,通常热卷成本比螺纹钢高出150—200元/吨。不过2018年11月之后,螺纹钢开始执行新国标,由于添加了钒合金,螺纹钢成本抬升,螺纹钢与热轧板卷的成本差在100元附近,甚至有时会因为钒合金价格上涨,成本相差无几。也就是说,在2018年11月之前,卷螺成本差在100-250元/吨,2018年11月之后卷螺成本差在0—100元/吨。

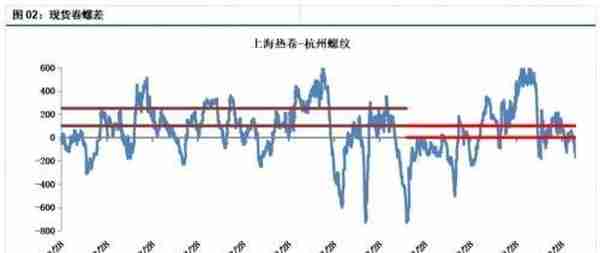

然后,我们选取杭州HRB400/HRB400E,9m、20mm规格的螺纹钢价格作为代表,选取上海Q235B,4.75mm、1500mm规格的热轧板卷价格作为代表,来观察现货卷螺价格差的历史表现。从历年现货的表现来看,两个品种的价差波动区间远远大于成本差所在的区间,两个品种的价差并没有表现出成本差值的恒定约束。

挖掘卷螺价差波动的背后逻辑

虽然成本无法对卷螺价差形成约束,但一旦卷螺差突破了成本区间,就意味着两者的驱动出现了差异,也意味着卷螺差套利的机会可能出现了。那么驱动卷螺价差的因素有哪些呢?我们复盘了过去几年卷螺价差的行情走势,大致上可以把驱动分为两类:环保限产、需求端季节性差异、库存周期差异、投资周期差异。

1.环保限产驱动

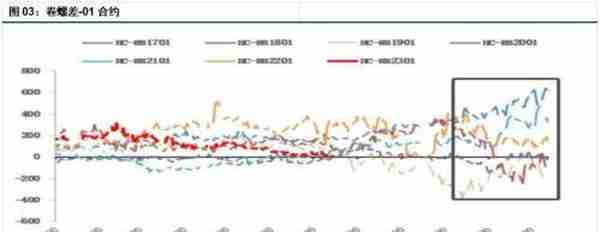

钢铁行业是个高耗能行业,几乎每年都有环保限产政策出台,市场最熟悉的是“2+26城限产”,也就是华北地区的大气通道城市限产。每逢华北地区限产,卷螺差就会有所反应,这跟热轧板卷和螺纹钢的产能分布有关。热卷生产都是长流程工艺,当前国企产能占比更高一些,同时河北唐山产能较为集中;而螺纹钢产能中民企占比更高一些,产能分布较为分散,且有相当部分产能是电弧炉短流程工艺。基于此类差异,河北环保限产尤其是限高炉时,卷螺差通常就会扩大;而江苏(华东螺纹钢的主产地)、四川(电弧炉多)等地环保督察时,或者废钢资源趋紧时,或者各地大面积拉闸限电时,卷螺差通常就会收缩甚至反转。该类事件通常在1月合约上表现更为明显。

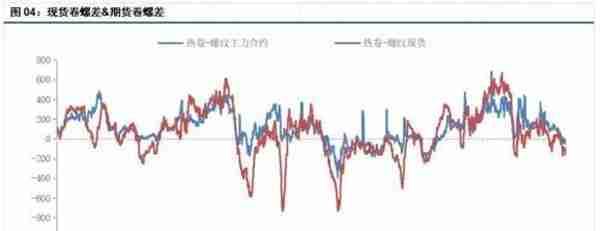

关于环保限产驱动做卷螺差套利 ,需要注意几点:第一,做多卷螺差需要一个好的入场位置。限产政策出台时,卷螺差如果已经处于非常高的位置了,就不建议去追高做多卷螺差;第二,现货卷螺差跟期货盘面的卷螺差有时并不一致,但总体走势还是高度关联的。如果螺纹钢现货价格比热卷现货价格高,那么盘面卷螺差如果大于零,则不建议追多卷螺差。

2.需求端季节性差异

螺纹钢下游主要是房地产和基建,而建筑施工通常有所谓的“金三银四”和“金九银十”。受季节性需求影响,螺纹钢一年中不同时段价格强弱程度差异较大。当雨季来临、高温酷暑或寒冬腊月时,无论房地产前景多么向好,室外工地都会停工或减少工时,螺纹钢的用量也会大幅下降。当天气适宜室外施工时,螺纹钢的需求便会大幅上升,需求高度则取决于当年房地产的景气程度,房地产业越景气,螺纹钢的季节性需求高点就会越高。

热轧卷板是一种应用广泛的钢材,在制造业、建筑业中都有应用。当制造业下滑或者经济下行时,热轧卷板的需求一般偏弱,反之偏好。另一方面,热轧卷板的需求并不具有明显的季节性特征,由于制造业多数是在室内工作,热卷的需求受天气的影响要远小于螺纹钢,与螺纹钢相比,热轧卷板在一年中的需求都相对平稳。因此对于热轧卷板来说,其价格的相对高低取决于经济周期的景气程度,且波动幅度小于螺纹钢。

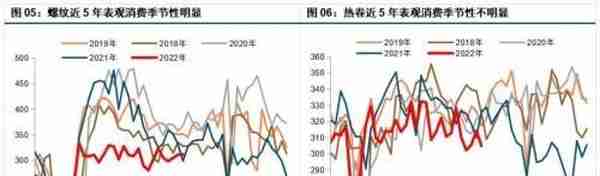

从钢联口径的螺纹钢和热卷的表观消费历史数据来看,螺纹钢的需求高点上半年通常在四五月份,下半年则是10—11月份,全年低点是春节前后,6—9月就是所谓的淡季。而热卷虽然也受春节因素的影响,但明显受影响时间比螺纹钢短,且其他月份并没有明显的淡旺季特征。不过,因为热卷重要的下游需求是汽车、家电、冰箱、洗衣机等领域,四季度往往会有各种优惠促销活动,比如“双十一”和“双十二”及元旦等购物节,需求相对旺盛,刺激热卷价格向上概率较高。所以,基于季节性表现,通常市场会预期12月份前后热卷的需求会比螺纹钢好。

从卷螺差历史来看,11 月和12月做多卷螺差的胜率非常高。不过基于季节性套利逻辑做多卷螺差需要注意:季节性规律并不一定完全可靠。两者需求都向好时,卷螺差可能在季节性差异下表现得会更好一些,比如2020年。两者需求前景都处于下行,那么卷螺差未必有很好表现,比如2021年。逻辑是:经济周期上行时,制造业需求向好,卷板涨势更好;反之,在经济下行周期,制造业需求萎缩,为了稳增长,建筑业表现会相对好些,卷板更多是跟随建筑钢材趋势波动。

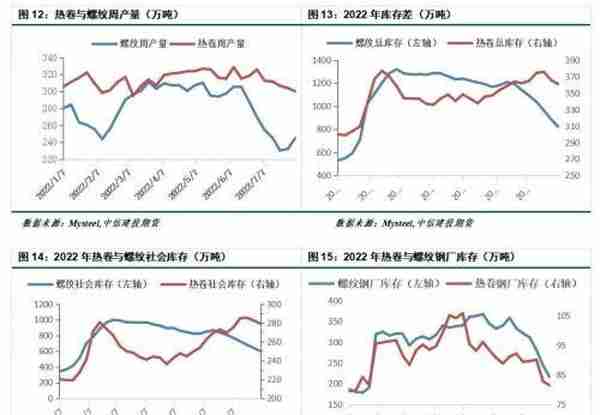

3.库存周期差异

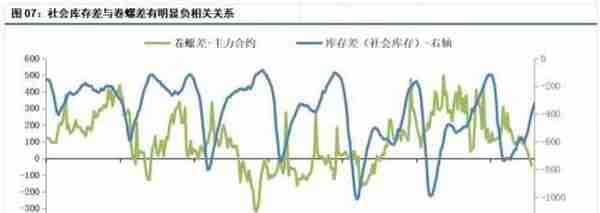

库存所处周期不同,也会导致卷螺差走出大行情,这里库存指的是社会库存。当库存差(热卷-螺纹钢)上升时,说明热卷的库存压力比螺纹钢大,可能是需求偏弱或者供给偏高,价格表现应该是螺强卷弱,此时卷螺差应该缩小。当库存差(热卷-螺纹钢)下降时,说明热卷的库存压力小于螺纹钢,可能是热卷需求偏强或供给偏低,价格表现应该是卷强螺弱,此时卷螺差应该扩大。

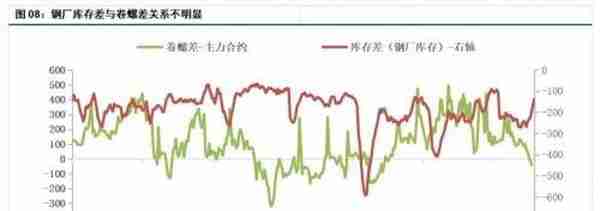

我们可以看到,社会库存差和卷螺差现货价格具有高度的负相关关系,即社会库存差上升的时候,卷螺差下降;社会库存差下降,卷螺差上升。钢厂库存差与卷螺差的关系大部分时间都不明显,不过最近一段时间能看到两者也表现出来负相关关系。

从历史上看,社会库存差周期性很明显。往往3月中旬到6月中旬、9月中下旬到11月度底,库存差呈现上升趋势,个别年份甚至可能整个下半年库存差呈上升趋势。而从四季度末到次年2月底3月初,库存差往往呈现下降趋势,有时6月中旬到9月中旬,库存差也会呈现下降趋势。此外,库存差上升的速度比下降的速度慢。

究其根本,社库差的周期性还是源于螺纹钢需求的季节性。春节后螺纹钢累库高峰期慢慢过去,从3月中旬开启降库周期,赶工潮启动,螺纹钢的需求会迅速放大,这样的状态一直延续到6月中旬,也就是雨季到来的时候。然后6月中旬到9月中旬,高温多雨不利于工地施工作业,螺纹钢需求往往偏弱,库存去化结束,进入淡季累库周期。9月份中下旬后,秋高气爽,施工便利,螺纹钢需求在全国范围内再次开启,这种状态一直延续到11月底,淡季积累的库存逐渐消耗掉。随后南北方需求依次停滞,市场进入冷冻状态,库存大幅累积,一直延续到正月过后。季节性因素决定了螺纹钢的需求在某种意义上也是“看天吃饭”,但生产端往往不会受天气影响,所以库存的趋势是波动起伏的。而热卷受天气影响较小,两者库存消耗的速度差决定了库存差的变化。

按照正常年份来说,目前库存差应该处于下降的趋势当中,也就是螺纹钢累库速度应该快于热卷。但疫情打乱了今年的库存节奏。3、4月份本是建材去库的时间点,但由于全国范围内疫情防控导致运输条件大受限制,社会库存因前期在途资源陆续到货,入库量环比明显回升;加之疫情对终端需求的影响,采购积极性有所下降,市场交易量环比回落,导致市场库存整体走平,库存去化推迟到6月份之后。虽然现在是螺纹钢的淡季,但疫情后稳增长推动下,上半年工程项目加快落地,螺纹钢进入了迅速去库的趋势当中,导致社库差仍然在上升。

4.投资周期差异

以上几个因素都是微观因素,会造成卷螺差阶段性走强或走弱。

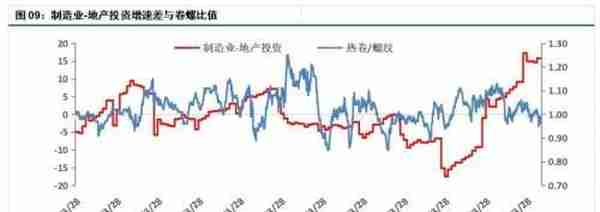

事实上,从大的周期来看卷螺差的关系,其实就是房地产投资周期与制造业投资周期的关系。螺纹钢主要用于房地产和基建,热卷主要需求是制造业,卷螺差出现周期性波动的根本原因是房地产投资和制造业投资的周期性错位。在房地产投资周期比较强的时候,适合多螺空卷;在制造业投资周期比较强的时候,适合多卷空螺。

房地产投资周期受国家的政策影响比较大,连续性不佳;制造业投资趋势性相对更强一些,所以制造业投资相对容易把握一些。使用制造业和地产投资的同比增速做差值,可以知道未来一段时间内热卷和螺纹钢孰强孰弱,目前这一领先指标已经处于历史新高。从较长周期来看,地产投资增速正逐步下行,制造业投资相对地产投资相对走强,做多卷螺差是经济大周期给出的信号。

基于投资周期逻辑做多卷螺差需要注意几点:第一,房地产投资以及制造业设备投资增速与盘面卷螺差不是同步关系,两者投资增速出现差异一段时间之后,盘面卷螺差才会反映出这种周期性差异,这个时滞大概是1年,所以可以用投资增速差当作领先指标;第二,注意周期反转问题,比如制造业投资很高甚至已经见顶了,这个时候可能更适合反周期操作,而不应该只是看到了制造业投资静态处于顶部,而一味的看多热卷。

当下卷螺差逻辑分析

2022年,卷螺差走出上涨和下跌两波行情,3月3日出现今年高点369元/吨,之后就一路走跌。近期卷螺差在零值附近徘徊,那么现在应该做卷螺差扩大还是缩小呢?

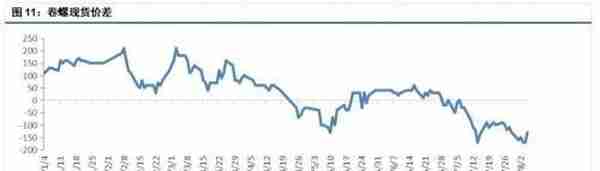

一是现货卷螺差。卷螺现货价差在2月份走出V形反转,高点仅210元/吨,随后现货差开始收缩,甚至跌入负值,5月份最低为-130元/吨。后来虽然反弹到正值区间,但高点仅60元/吨,之后继续沦入下降趋势当中。目前,卷螺现货差-130元/吨,可见期现市场均有交易热轧板卷的现实趋弱逻辑,且现货市场对热轧板卷交易信心更加不足。之前有提到,当现货卷螺差趋弱的时候,不建议做多期货卷螺差。

二是卷螺库存周期。相比建材连续6周大规模减产,热卷的减产晚了5周,且步伐缓慢。主要原因是板材企业中,国央企占比居多,减产需要考虑更多因素。螺纹通过减产调节了供需局面,以时间换空间,等到了建材需求边际好转,目前不管是钢厂库存还是社会库存都迅速去库。相比之下,热卷的减产没有规模,需求端不温不火,造成库存始终无法有效去化。钢厂在这个阶段实行库存前置,社会库存量大增,从当前产量和需求情况来看 ,何时能解决社库水平高的问题还无法确定。本周热卷社会库存边际上小幅去化,提振市场情绪,卷螺差盘中有扩大倾向,但持续性存疑,需要继续观察热卷社会库存去化速度和幅度。若去库不及预期,卷螺差还有继续缩小的可能。

三是经济下行压力大,基建向上、制造业向下。在“稳增长”的政策基调下,下半年基建投资有望继续放量,全年基建投资增速将继续保持高位。虽然从全年看,基建部门用钢增量无法弥补地产用钢的缺量,但从环比角度看,下半年是政策落地期,用钢需求将比上半年出现环比改善。而制造业投资动能在减弱,7月份制造业采购经理指数(PMI)为49.0%,比上月下降1.2个百分点,位于临界点以下,制造业景气水平有所回落。输入性通胀压力加剧、海外滞涨背景下出口业务存在变数、企业经营活动预期未有明确改善等压制因素,下半年制造业投资增速有可能在上半年的基础上回落。基建向上、制造业向下,促使卷螺差继续缩小。

四是粗钢压减会促使卷螺产能调整。今年发改委再提粗钢压减工作,而建材作为工艺更加普遍及廉价的产品,粗钢压减大多数以压减建筑钢材产量为主,而近年来尤其以热卷Q235B材质的产品还有继续扩产的可能。因为从用钢品种上来说,我国目前建筑业主要使用的是螺纹钢、盘螺、高线这类钢材,有时也统称长材或建筑钢材。但近些年来装配式建筑,也叫钢结构建筑逐渐兴起,这类建筑使用板材加工后形成的各类钢架、钢管等作为建筑骨骼,再使用不具有承重功能的隔离材料分隔区域,基本不使用或很少使用螺纹钢。据Mysteel统计,2021年我国螺纹钢产能约3.9358亿吨,螺纹钢产量为2.7245亿吨,据估算,2022年螺纹钢供应约2.64亿吨,整体将延续减量趋势;而截至2021年年底,我国热卷产能达到3.5亿吨,且全品类产量也基本达到3.42亿吨这个水平,未来5年热卷预计新增部分每年会有近400万—800万吨水平,平均年增量约在2%—4%水平。也就是说,从未来供给端来看,螺纹钢仍有减量预期,热卷有增量预期。当二者供应量出现明显剪刀差的情况下,中长期卷螺差有持续收敛的大趋势。

五是板材出口回流问题。海关总署7月13日数据显示,2022年6月中国出口钢材755.7万吨,较上月减少20.2万吨,同比增长17.0%。1-6月累计出口钢材3346.1万吨,同比下降10.5%。上半年钢材出口量虽不及2021年,但在国内需求持续向弱的情况下,出口拉动了一部分钢铁消费。近期我国钢材出口无论是询单还是实单签订都有较大幅度的衰减,因此,在5-6月份钢材出口量大幅增加后,我国钢材出口量在下半年或将持续减少。因为我国出口钢材中板材占据半壁江山,所以外需减少后对板材是另一重压力,出口回流后国内板材市场承压更重。

后市研判

7月中旬,螺纹钢和热卷纷纷跌破4000元/吨大关,随后众多钢厂发布停产或减产公告。从钢联跟踪的品种数据来看,建材减产雷厉风行,钢厂用时间换得了需求边际改善的空间。供需改善后,建材库存大幅去化,这段时间,热卷跟随螺纹钢齐齐反弹。而仔细分析这次反弹,螺纹钢因基本面核心矛盾略有缓和,叠加地产和基建环比宏观数据逐步修复,价格的反弹更加坚实。热轧板卷则因供应端维持高位水平,需求端外销出口需求不佳、国内制造业需求淡季,使得供需矛盾持续性尖锐,所以价格仍有回调的预期和空间。

钢材一旦确定性进入下行趋势,螺纹钢的供应弹性要强于板材,螺纹钢先于热轧板卷见顶或见底。比较供给与需求的强弱关系,以及卷螺期货价差和现货价差,以及螺纹钢期现基差和热轧板卷期现基差的趋势变化来看,热卷期货价格仍有回调的可能,卷螺差可能进一步缩小。我们认为2022年螺纹钢强于热卷,做空卷螺差是主要策略方向,目前由于两者需求端都弱,卷螺差并没有拉开空间,但是随着行情展开,需求端分化会逐渐明朗,预计2301合约卷螺差能到-200—-100元/吨。(作者单位:中信建投期货)

本文内容仅供参考,据此入市风险自担

本文源自期货日报

上一篇

上一篇