引言

保险金信托目前已经风靡整个金融市场,这类产品结合了保险的杠杆功能与家族信托的隔离、传承特性,成为了高净值客户的“新宠”。

那么,什么是保险金信托、相较于保险与单一的家族信托,其优势是什么?

我们如何进行该类产品的设立等是我们今天主要谈到的话题。

一、什么是保险金信托?

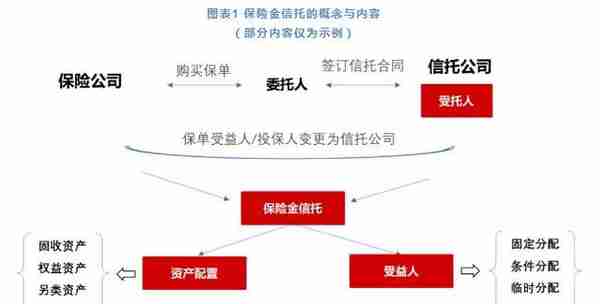

保险金信托是家族财富管理服务工具的一种,是委托人以财富的保护、传承和管理为目的,将人寿保险合同的相关权利,包括身故受益权、生存受益权、分红领取权和现金作为信托财产,当保险合同约定的给付条件发生时,保险公司将按保险约定直接将对应资金划付至对应的信托专户。

简单来说,保险金信托的概念与内容如下图所示:

二、保险金信托的分类

1、保险金信托1.0版本

客户作为投保人购买保险公司的特定保单,在经过被保险人书面同意后,变更国投泰康(或其他信托公司)作为唯一的保险受益人,那么将来客户作为信托的委托人将人寿保险合同的相关权益,包括未来的保险理赔、生存年金以及保险分红作为信托财产成立信托。保单受益权信托服务主要实现了对受益人的保护、传承和管理功能。

*注意:在1.0版本中,保单的缴费主体仍然是投保人,信托只作为受益人出现在保险金信托的架构中。

那么保险金信托可以实现哪些特殊的功能呢?

我们总结来看,包括几个方面:

-

首先是可以在更广的范围内指定受益人,以往保单的受益人只能是直系亲属,包括父母、配偶、自己,但是受益人不能是非直系亲属以外的人,例如未出生的人等。

-

第二,可以实现有计划的分配,普通的寿险只能是在被保险人出现意外的时候分配保险金,比如家长在很年轻的时候出现意外,而孩子当时还很小,没有能力掌控财富,从而不能实现很好的传承与保障功能,但是设立了保险金信托,可以按照个性化要求,例如子女成年后才可以分配信托财产等。

-

第三是鞭策受益人,这主要是利用了信托的功能,可以以获取信托财产为鞭策,对受益人起到长久的教育、激励以及约束。

-

第四是具备隔离功能,按照《保险法》一但投保人出现债务纠纷,保单就存在一定被执行的可能,但如果购买的是保险信托,那么按照《信托法》,保险金信托在一般情况下是不能够被执行的,依然可以避免因受益人年幼、婚姻变动、债务纠纷、年迈失能等原因导致信托财产被侵占等。

-

第五是财富的传承,保单只能够完成一代的传承,但是保险金信托可以实现委托人百年之后的多代传承规划、荫泽子孙。

-

第六点,也是最重要的一点,即保险金信托可以利用保险的杠杆功能,即保额是保费的数倍原理,分次投入资金,客户在现金不足的情况下,仍然可以在未来实现家族信托的功能。

2.0版本也叫信托投保服务。委托人将资金交付给信托公司设立家族信托,并同时指定信托公司为投保人,使用信托资金为被保险人投保缴纳相应的保费,同时指定信托公司为唯一的受益人。

信托公司作为受托人,按照委托人在信托合同中的约定,管理运作保险公司赔付或给付的保险资金,并同时可聘请投资顾问(如广发证券)来为其进行投资,接着按照信托合同约定的条件,分阶段逐步分配给信托的受益人。

*注意:与1.0版本不同的是,保单的缴费主体会变更为信托,一般机构会要求客户保单加现金总额不得低于1000万,且现金足够覆盖保险费用

对于2.0保险金信托而言,信托既是受益人又是投保人,这样的架构可以避免由于委托人出现的身故、婚姻、财务恶化或债务纠纷等风险导致保单被分割、撤销或者失效。(防止保单撤销:客户可能在保险存续期间身故,一般会由其家属充任新的投保人,新的投保人可能会撤销保单,这样会违背投保人的意志。)

此外,投保人后续因各种原因未交保费导致保单失效的风险,一般来说一个保单的缴费年限可能长达数十年,当前客户的经济状况良好不代表日后良好,部分投保人可能会面临经济拮据无力续保的情况,因此,由信托公司作为投保人来缴纳保费并管理剩余保险资金,更有效利用了保险的杠杆功能,为客户提供价值。

三、保险金信托的优势与应用场景

我们总结了一下,保险金信托拥有四大优势:

-

首先是起点低:目前我们要求保额/保费达到300万即可,有些险种的保费较低,且可以分期付,但是保额较高,可以充分利用保险的杠杆功能。

-

第二是仍然可以实现专业的资产配置功能:即充分借助券商等作为投资顾问的专业资产配置能力,实现资产的保值增值。

第三是具备全面的风险隔离功能:充分隔离投保人与受益人风险,真正实现保单的控制权、所有权以及受益权三权分立的全面风险隔离。

-

第四是实现保单的集中管理:即家庭中同一投保人、不同被保人、不同保险机构的保单集中管理和家庭成员受益权再均衡。

可以说,所有适用家族信托的场景均适用于保险金信托,同时还具备低起点的特点,具备保险的杠杆作用。可以实现定向传承、实现债务的规避与税收的统筹、进行婚姻风险防范、实现家庭财富与企业风险隔离、防止后代挥霍、帮助未成年子女照顾、成为家庭成员的生活保障并实现养老规划、完成隔代传承与激励机制的设计。

四、保险金信托的经典案例

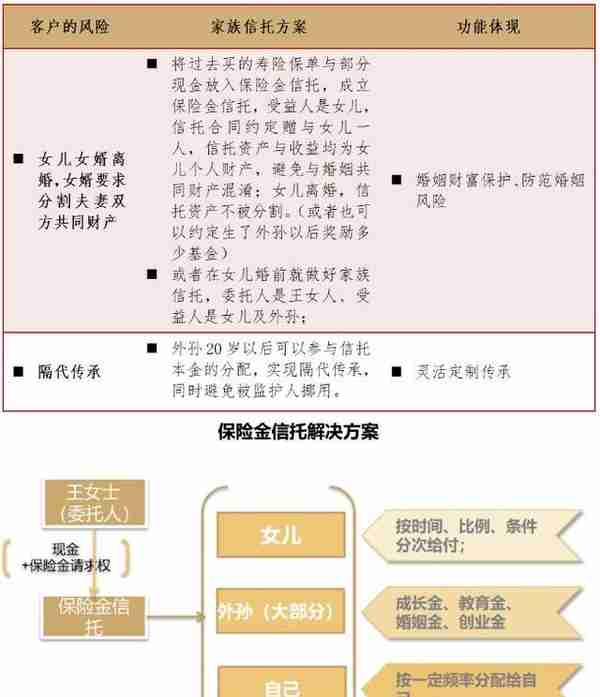

委托人情况:王女士,60岁,经营家族企业,女儿最近结婚,但是女婿家里的经济情况不是很好,王女士对女婿不是很信任;

家庭状况:离异,早年买了不少寿险,女儿女婿,还有外孙;

委托人担心:家庭的财富被分割。

委托人情况:王女士,45岁,中产阶层,独生子15岁,患有自闭症;

委托人托家庭状况:离异,收入来源稳定,但是积蓄不多,不足以一次性支付家族信托1000万的额度;

委托人担心:担心身故后,儿子的生活没有人照顾,缺乏财务规划。

本文源自金融界

上一篇

上一篇