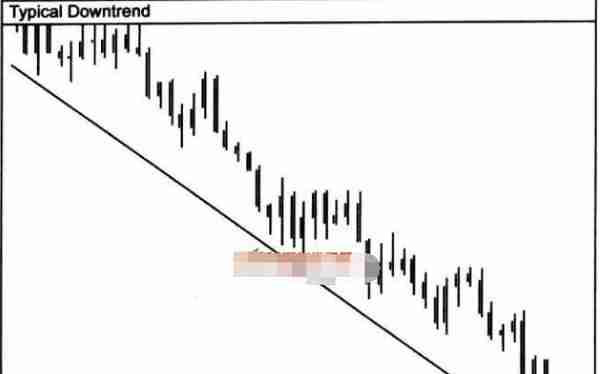

趋势是你的朋友。 ——埃德温•勒菲弗,〈股票作手回忆录〉 任何一个交易者,只要从事交易超过一天以上,他便知道这一法则。趋势是风险/回报比率的一个因素,同时也是灵活执行这一比率的一个因素;正因为如此,大多数交易者试图在交易过程中时时紧跟趋势。确认一个趋势正在发展中不是件容易的事。如果我们把交易方法的其他部分放到一边——如何正确地建仓,限制损失,为贏利交易加仓等——把精力暂时集中到这一法则上来,我们只有一件事需要关注:市场的方向或趋势。 什么是趋势 趋势通常是指在市场中净指令流的总体移动方向。趋势分三种,三种都有一个开始点与一个结束点,如果利用得当,这三种趋势都能带来丰厚的利润。此外,一个趋势的结束通常预示着另一个趋势的开始。我个人认为,确定趋势结束是你能够“锤炼”的最佳交易工具,它能为你带来最丰厚的收益。当前的趋势结束之处是平仓获利交易的最佳点位;而新趋势的起点则是建立新仓位的最佳点位,此时风险最低,而贏利的可能性最大。 上述三种趋势分别是:上升趋势、下降趋势和振荡趋势。很显然,上升趋势,如图16-1所示,是一系列的价格组成的一个体系,其中高价位的价格一直攀升,低价位的价格同样在节节升高。图16-2所示的是一个下降趋势,振荡趋势则如图16-3所示。 欲让趋势为你所用,你需要确认目前正在发生的事并假设这种情形还能延续一段时间,至少可以使你完成一宗交易。你还需判断你的交易方法体系是否适用于每种趋势。一些系统化方法或技术方法是趋势“跟随者”,一些则是突破点或关键因素的“追踪器”。根据已存在上升或下降趋势建立头寸,“追踪器”不太适用,它们不是用来长时间待在市场中等待趋势反转、产生利润的,它们最佳的“表演场所”是在一段时间内处于振荡状态的市场。当振荡结束时,通常意味着某一个方向上将有一个“大动作”。

|

如果你想将跟随主流趋势交易作为交易方法的一部分,你需要确认自己的方法适合哪种趋势。适用于振荡趋势的交易系统如果被用于其他趋势,肯定会导致损失,因为在振荡趋势中进行交易,通常使用较短的时间框架,而且通常采用的是“平仓,在相反方向建仓”策略。如果你不能在振荡趋势的一个底部建立多头头寸,然后在一个顶部建立空头头寸,那么振荡趋势的交易系统可能就不适合你。 不论你选择哪种趋势进行交易,这条法则包含的一般意义上的心理暗示是:“别和市场争执。"图16-1到图16-3清楚地表明了哪种趋势在市场中占主导地位,你不需要与市场进行诸多争执便能选择正确的一方建立头寸。作为寻求长期成功的交易者,我们需要学习的最重要的一条纪律便是:市场永远是正确的。市场总是清楚地指出了哪种趋势“坐庄”,并且不论哪种趋势特征明显,从市场中“取钱”不需要太多的努力、研究或工作,需要的是纪律。一旦你跟随趋势建立了头寸,只要趋势继续,你尽管加仓就是了。不用理会市场价格已经达到当初的贏利目标,如果趋势仍在继续,价格将继续向前发展,你只管为贏利头寸加码便是,直到趋势结束。 在我们讨论“发现趋势结束的线索”之前,我想先分别讨论一下三种趋势。每种趋势都有其独特的基本行为,我们需要深人地了解这些行为,以便在交易时减少风险。 上升趋势 上升趋势是最难把握的趋势,要跟随其进行成功交易非常困难。发现市场处于一个“危险”或重要的低价位时,并不能确保牛市市场正在“孕育”。但如果那是事实——牛市真的来了,它会被专业的交易者当做是种短期市场状况,并提供了一个短期空头机会。一般交易者越相信一个牛市将到来,专业交易者可利用的短期空头机会越好。不无巧合的是,期货和期权市场中的绝大部分财富来自于短期空头交易。 我们在讨论期货与期权的牛市市场时,有一点需要着重说明的是,这里的讨论并不包括证券。证券是投资,而不是投机。股票市场的牛市形成的原因与期货和期权市场的牛市形成原因几乎没有任何共同之处。证券市场不是零和市场,因此产生价格行为的原动力不同。零和市场中,多空两方的关系是50%对50%;而在证券市场中,未补卖空差额绝不会超过8%,即使是在最狂暴的熊市中也是如此。 而在外汇交易中,根本没有牛市和熊市之分。诚然,从另一种货币的角度来看,你可能在做多或做空了一种货币,不过这被称做是“相对价值”,而不是牛市或熊市。从真正意义上讲货币并不是“钱”。在整个人类历史上,货币市场一直受一些硬通货的支配(比如黄金),只是在过去50年左右的时间里,这种关系才有所变化。所有的货币随着时间推移都会贬值,尽管在某一段时间内,它们相对于另一种货币呈现出快速升降的情形。货币市场出现“牛市”是不可能的,即使一种货币相对于其他货币短期内获得了一部分价值。 如果你想跟随正在发展的上升趋势做多,你必须有这样的认识:这一交易是比较短期的。牛市会吸引大量的“噪音”和“生面孔”——这些人正常情况下根本不会出现在这个市场之中。举个例子,1988年美国中西部干旱期间,我在农作物期货交易市场从事交易。在价格达到最高点时,我的顾客中超过一半的人之前从未涉足过这个市场。许多人买进仅仅是因为每天电视说的都是这些,他们不想错过一个“稳赚不赔”的机会。整个牛市在4个月内跑到了尽头,农作物的交易价格再也没有达到过那样的高点。牛市市场天性脆弱,比起其他两种趋势,更容易受狂躁、恐慌以及不专业参与的影响。 作为不断进步的交易者,你跟随上升趋势的最佳交易方法应体现这样的一个观点:“所有这些明天就可能结束,根本没有牛市这回事。”当跟随上升趋势交易时,对多头头寸要时刻保持高度警锡。 下降趋势 跟随下降趋势交易是提升交易账户“成色”的最安全且最挣钱的途径。只要压力来临,市场就会走得很远,在下降趋势中一待就是数年。与上升趋势相反,熊市维持运转笛要的东西很少;以前交易者信奉的一句话形象地说明了这个问题:“一头牛每天都要吃东西,而一头熊只需要花一小点时间吃一次就行了(指有关消息和新交易者进人市场)。"我将在法则24中更详细地讨论熊市市场。 下降趋势通常紧跟着上升趋势,是零和交易市场的本质使然;任何牛市市场都会跟随着一个同等规模或更大规模的熊市市场。如果你的交易方法包括短期空头头寸的话,你需要紧密地关注任何一个牛市市场,趋势转变总不可避免地会发生,只是时间问题,如果你准备得当,你肯定会从空头一方获得财富,当然这还需要你保持纪律并且愿意为空头头寸加码。我之前曾提到,农作物期货交易价格再没有达到过1988年春天的高点。如果当年6月在空头一方人市,那么现在还在挣钱。如果你想要认真地对待交易,想要这条法则为你服务,那么在你日常分析和选择交易时,要注意寻找同等或更大的下降趋势。 振荡趋势 在振荡趋势中交易最容易挣钱。过早做多或做空的风险在振荡趋势中比在上升或下降趋势中要低。无论你怎么想或怎么做,你总是会早那么一点点在低点买进,快那么一点点在高点卖出。在振荡趋势的交易中,买进和卖出的点位是你预先就已决定好的。你唯一的、真正的问题是:当你第—次以某种方式进行操作时,振荡趋势是不是结束了。 我发现振荡趋势对于短期交易来说,是最富贏利潜力的交易机会。一个市场处于典型的振荡趋势之中时,需要至少三到四次尝试,才能找到新的较高或较低的平衡点。这就是说,一旦振荡趋势形成,两个方向上出现突破的风险都很低,通常可以在买方或卖方踏踏实实地尝试两次。如果发现自己过头了,你可以平仓,然后在反方向建仓,尝试抓住多空两边的机会。 振荡趋势中的交易通常采用较短的时间框架,比如120分钟或者更少。几乎所有上升或下降趋势在“前进”的过程中,都会遇到振荡趋势,它可能会持续几个小时或者几个星期,然后上升或下降趋势继续前行。一些交易者跟随上升或下降趋势建立最初的头寸之后,振荡趋势出现,这些交易者便会在同一方向进行短期交易;当总体趋势重新出现时,他们便会为最初的头寸加仓。 清晰评估趋势的益处 上升趋势、下降趋势和振荡趋势发生的频率均有规律可循,而且每个趋势结束时都会带来挣钱的好机会。当一个上升趋势结束时,一个下降趋势将很快尾随而至。振荡趋势在下降趋势之前出现,要比在上升趋势结束时出现得更多一些。振荡趋势结束后,上升趋势或下降趋势会“继续上路”。也就是说,振荡趋势现身一段时间后,牛市或熊市还将向前奔跑一段距离。一个下降趋势结束后,通常跟随着一个振荡趋势。上升趋势紧跟着下降趋势出现并形成“V”形反转的情形非常罕见。在大多数中位价市场(没有显著的高价点或低价点),确认趋势的过程大概是这样的:振荡趋势,上升/下降趋势恢复,振荡趋势。 上升或下降趋势结束时是最好的贏利时机,因为此时风险低而赢利潜力大。在此之后确认趋势由上升到下降(或反之)的改变非常容易,因为价格走势图会淸晰地告诉你方向性的变化。但大多数中位价市场中,在市场走势发生转变之前将是一系列的振荡趋势。如果日交易锨和未平仓合约数量在这段时间内下跌,这段时间又恰好紧跟着上升或下降趋势的后面,那么走势很可能已经发生了变化(见图16-4)。

|

关于这条法则,有一个重要的方面谣要记住:种趋势“各具个性”。制定一套完善的交易方法体系,就是要根据你感觉最舒服的趋势,采取相应的个人交易方法。我«与一些交易者一起工作过,他们熟谙市场心理和个人心理,通常只跟随一种趋势进行交易,而不是试图抓住所有的价格走势。事实上,成绩最好的人通常足跟随下降趋势短期做空或者是抓住振荡趋势空方的交易者。 |

点击此处输入图片描述 |

上一篇

上一篇