一、本周明星产品

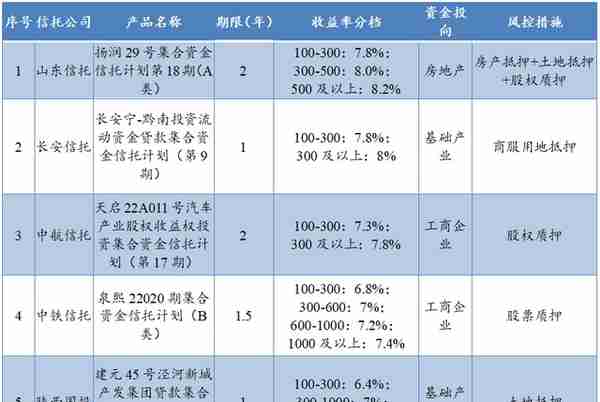

本周推荐以下5只信托产品:

以上第一款产品由山东信托发行,投资期限为2年,投向房地产领域,最高业绩比较基准为8.2%;第二款产品由长安信托发行,投资期限为1年,投向基础产业领域,最高业绩比较基准为8%;第三款产品由中航信托发行,投资期限为2年,投向工商企业领域,最高业绩比较基准为7.8%;第四款产品由中铁信托发行,投资期限为1.5年,投向工商企业领域,最高业绩比较基准为7.4%;第五款产品由陕西国投发行,投资期限为1年,投向基础产业领域,最高业绩比较基准为7.3%。

从投资期限来看,第1、3和4款产品投资期限相对较长,适合投资资产充沛且有较长投资计划的投资者;第2和5款产品投资期限稍短,适合追求较高流动性和稳定收益的投资者。

二、本周热点事件

(一)5月集合信托成立规模低迷 基建信托成立超200亿

5月又是集合信托成立规模低迷的一个月份。

根据公开资料不完全统计,5月共计成立集合信托产品1716款,与上月同时点相比减少13.86%,成立规模575.09亿元,与上月同时点相比减少127.33亿元,降幅为18.13%。

标品信托发行成立规模萎缩是当月集合产品成立规模下滑的重要原因。在前期股债市场大幅波动行情之下,部分标品信托产品净值大幅回撤,给投资者带来的一定的损失。因市场冲击导致的净值波动为后续标品信托产品的资金募集带来不利影响,导致其成立规模持续下滑。

此外,房地产信托一如既往的低迷,基建信托成为各大信托公司兼顾收益与安全性的重要展业方向,尽管受监管的影响成立有所波动,但5月成立规模仍在200亿元以上。

又是低迷的一个月

单看集合信托的环比发行数据,表现相对平稳。

据公开资料不完全统计,5月共计发行集合信托产品1951款,环比增加8.44%,发行规模970.61亿元,环比增加14.73亿元,增幅为1.54%。但若与去年同期相比,集合信托产品的发行规模已下滑近五成,市场整体处于近年来的低位。

成立数据的波动更加明显。据公开资料不完全统计,5月共计成立集合信托产品1716款,与上月同时点相比减少13.86%,成立规模575.09亿元,与上月同时点相比减少127.33亿元,降幅为18.13%。

具体来看,2022年4月集合类投资类信托成立规模接近440亿元,而在5月份,这一数据收缩至不足370亿元。如今投资类在集合信托当中的占比在六成以上,这必然对当月发行的整体情况产生较大冲击。

业内人士指出,受今年股债市场相对极端的行情影响,5月标品信托业务的资金募集出现明显的“跳水”,带动投向金融领域的信托资金大幅下滑。在前期股债市场大幅波动的行情下,标品信托产品的净值大幅回撤,对投资者的信心影响较大,需要时间修复。

数据显示,5月标品信托产品成立数量755款,环比减少17.40%,成立规模154.14亿元,环比减少26.05%。其中,5月TOF产品成立数量182款,环比减少23.85%;成立规模58.07亿元,环比减少9.72%,其规模占标品信托业务的比重为37.67%,环比增加6.81个百分点。

非标类成立规模略有下滑

房地产类信托和工商企业信托的成立规模持续处于低位,基建类信托保住了基本的体面,但成立规模较此前亦有些波动。

据公开资料不完全统计,5月非标类产品成立数量961款,环比减少18.42%,成立规模420.95亿元,环比减少14.79%。

业内人士提到,当前房地产信托萎缩,信托公司非标业务主要集中在基建领域。从不同投向领域的收益走势来看,房地产类信托和工商企业类信托的平均预期收益率相对高,但成立规模占比较小,基础产业类信托产品规模虽大,但平均预期收益率相对较低。

业内人士称,5月有超过10家城投平台发行的债券出现了几十倍的认购倍数,大基建托底经济是市场机构比较一致的判断。但部分地区开展对城投公司的融资违规获利问题的追查清理行动,基础产业类信托业务在短期内可能会受到一定程度的影响。长期来看,受经济下行和市场投资风险偏好下降等因素的影响,基础产业类业务仍是信托公司的重点展业方向之一。

(二)业务空间得到支撑,下半年基础产业信托有哪些机会?

近日,部分信托公司政信类信托产品出现提前兑付的情况。

相关数据显示,尽管5月基础产业类信托成立下滑,但成立规模仍保持在200亿元以上。此外,5月有超过10家城投平台发行的债券出现几十倍的认购倍数。整体来看,大基建托底经济是市场机构比较一致的判断。

业内人士认为,今年下半年基础产业信托展业空间还是很大的。因为疫情限制的业务会逐步回归,随着政策面利好和基建的回暖,平台公司的融资需求会有所释放,虽然面临其他金融机构的竞争压力,信托公司的展业空间依然会得到较好支撑。

重要的稳健型投资产品

业内人士表示,2022年,在传统信托产品中,基础产业信托值得关注。伴随着房地产信托产品走弱,2021年政信类项目持续走红,2022年预计将会是集合信托市场上较为重要的稳健型投资产品种类。

从2021年情况看,政信产品中违约情况屈指可数。整体来看,得益于政信产品的还款来源多是地方财政拨款,只要地方财政压力不大,融资方负债率不高,基本不会发生违约情况。

另一方面,近期也有部分信托公司政信类信托产品出现提前兑付的情况。

业内人士表示,从市场上看,优质资产一直都是稀缺的,而资金面较为宽松。今年以来,市场政信类业务资产明显减少有多方面的原因,一部分业务受限与疫情管控有关,也有些和区域政策收紧有关。但是,这一状况随着政策面的提振和疫情得到控制会逐步得到缓解。

另一方面,该人士也指出,当更多金融机构或机构资金愿意以更低的成本去承接城投债,确实也会给信托公司带来较大的展业压力,加剧了符合风控要求的资产的获取难度,成本和收益都会有所压缩。

另一位业内人士表示,也有一部分情况是,市场上提前兑付的信托项目,并不是其所投的城投债券提前兑付,而是债券依然存续,只不过找到了其它费用更低的承接渠道,因此没有到期的信托只能提前退出。

信披规范管控风险

另一方面,业内人士认为,受“坚决遏制新增地方政府隐性债务”相关政策影响,投资政信项目需要综合考虑政策的影响、地方政府的偿债能力,及地方城投公司的信用情况。

事实上,近年来国家一直要求各地有效防范化解隐性债务风险,城投债券作为标品,比融资租赁、信托、私募基金等资金的成本要低,也自然成为政府压降隐性债务的工具之一。

据悉,与信托公司开展传统政信业务模式不同,当前信托公司城投私募债的投资方式主要为信托计划直接或间接参与城投私募债一级市场认购和二级市场转售,其底层资产为在交易所或银行间市场发行的债券。

业内人士表示,债券投资的目的是在投资标的不违约的情况下获得一定性价比的收益。现阶段来看,城投债在大类上可以算得上有收益性价比且低概率违约的资产,但是低概率违约不代表不违约,对于从业人士来说,要做的就是从低违约概率的大类资产中找更低违约概率的资产。

风险提示方面,业内人士认为,尾部城投结构化发行一般以私募债形式存在,财政提质增效过程中的反腐将对城投债结构化发行形成打击,故私募债投资过程中需对同一主体发行的个券一事一议,重点关注债项发行的合规性,可通过对发行票面利率、一二级市场价差、异常成交记录等信息进行结构化发行的甄别。

此外,业内人士表示,非标转标进程中,实际投向债券不一定完全是私募债,还有公募债和PPN(非公开定向债务融资工具)等,都属于标准化债券。一方面,对于监管来说更好管控,额度也是可控的;另一方面,信息披露的规范性和标准化也有利于市场的规范发展。

展业空间得到支撑

业内人士表示,今年下半年基础产业信托展业空间还是很大的。一方面,因为疫情限制的业务会逐步回归,随着政策面的利好和基建的回暖,平台公司的融资需求会有所释放,虽然面临其他金融机构的竞争压力,信托公司的展业空间依然会得到较好支撑。

“而比券商、基金更灵活的操作模式、交易结构组合,也让信托公司在展业方面体现出自身的独特优势。”该人士进一步指出。

另一方面,业内人士表示,房地产类信托和工商企业信托在成立规模上处于低位,短期内大幅增长的可能性很小。

该人士表示,结合信用环境和业务监管方面的情况来看,已有多家信托公司暂停房地产信托业务。因此,短期内房地产信托回暖的可能性不大。

相关数据显示,5月基础产业类信托成立下滑,但成立规模仍保持在200亿元线以上。5月有超过10家城投平台发行的债券出现了几十倍的认购倍数,大基建托底经济是市场机构比较一致的判断。

“但部分地区开展对城投公司的融资违规获利问题的追查清理行动,基础产业类信托业务在短期内可能会受到一定程度的影响。”业内人士进一步指出,长期来看,受经济下行和市场投资风险偏好下降等因素的影响,基础产业类业务仍是信托公司的重点展业方向之一。

三、发行情况

(一)发行规模

本周共有35家信托公司发行了245款集合信托产品,发行数量环比下降20款,降幅为7.55%。245款发行的产品中,有195款产品公布了募集规模,平均计划募集规模为1.02亿元,与上周相比环比减少0.06亿元,降幅为5.46%。本周发行的信托产品总计划募集规模为199.09亿元,环比减少4.55亿元,降幅为2.24%。

本周募集规模最大的产品是天津信托发行的“尚实致远9号集合资金信托计划(第1期)”,这是一款房地产类产品,募集规模为10.00亿元。

(二)发行期限及收益率

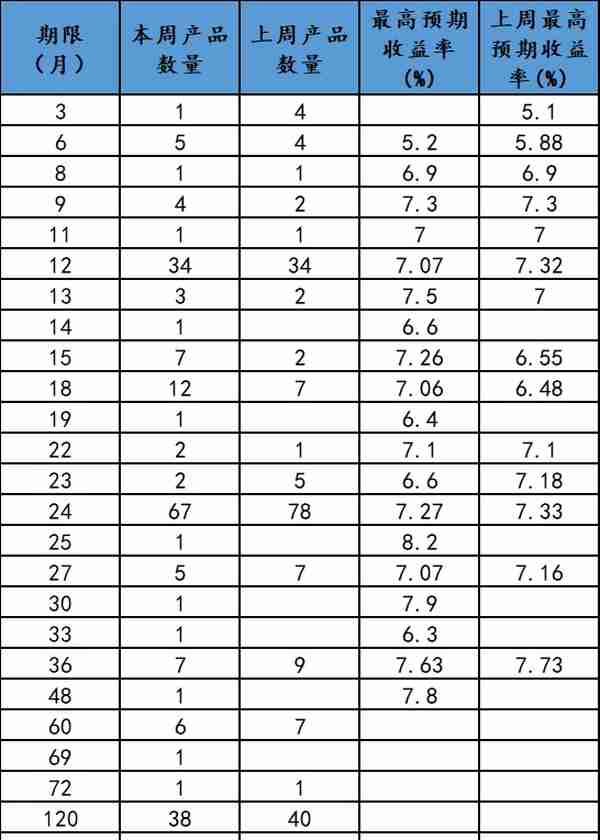

从期限上看,245款新发行的产品中,有206款公布了期限,平均期限为42.87个月,环比增加1.15个月,增幅为2.75%。

从数量上看,期限为24个月的产品数量是最多的,120个月的产品数量位列第二。

与上周发行的产品对比,24个月的产品数量减少11,收益率略有下降;120个月的产品发行数量减少2。

图表1:本周新发行信托产品期限及收益率分布

资料来源:普益标准

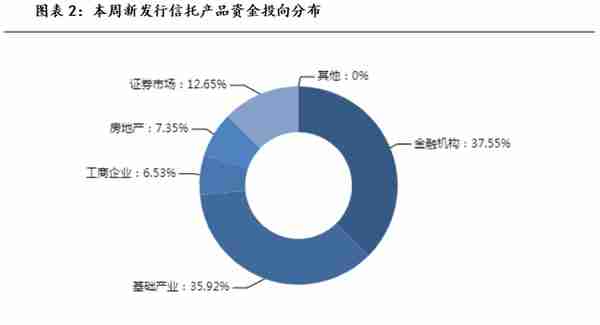

(三)资金投资领域

从资金运用领域来看,房地产领域产品发行了18款,工商企业领域产品发行了16款,基础产业领域产品发行了88款,金融机构领域产品发行了92款,其他领域产品没有发行,证券市场领域产品发行了31款。

与上周的发行市场比,投入到房地产市场中的产品数量减少2只,投入到工商企业市场中的产品数量减少5只,投入到基础产业市场中的产品数量减少3只,投入到金融机构市场中的产品增加9只,投向其他领域的产品数量减少2只,投入到证券市场中的产品数量减少17只。

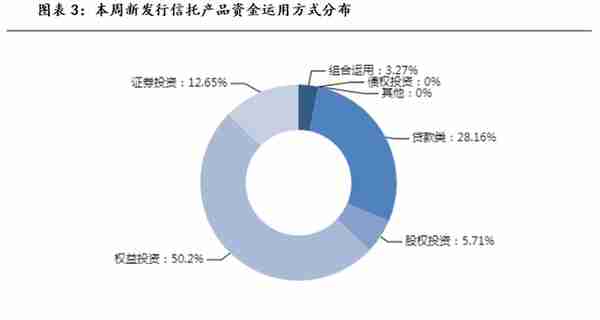

(四)资金运用方式

从资金运用方式上看,贷款运用类产品发行了69款,股权投资类产品发行了14款,权益运用类产品发行了123款,证券投资类产品发行了31款,组合运用类产品发行了8款,债权投资类产品和其他类产品均没有发行。

本周新发行的产品在资金运用方式上,依旧以贷款类和权益投资类为主,贷款类产品数量增加18只,股权投资类产品数量减少4只,权益投资类产品数量减少17只,证券投资类产品数量减少17只,组合投资类产品、债权投资类产品和其他投资类产品数量均没有变化。

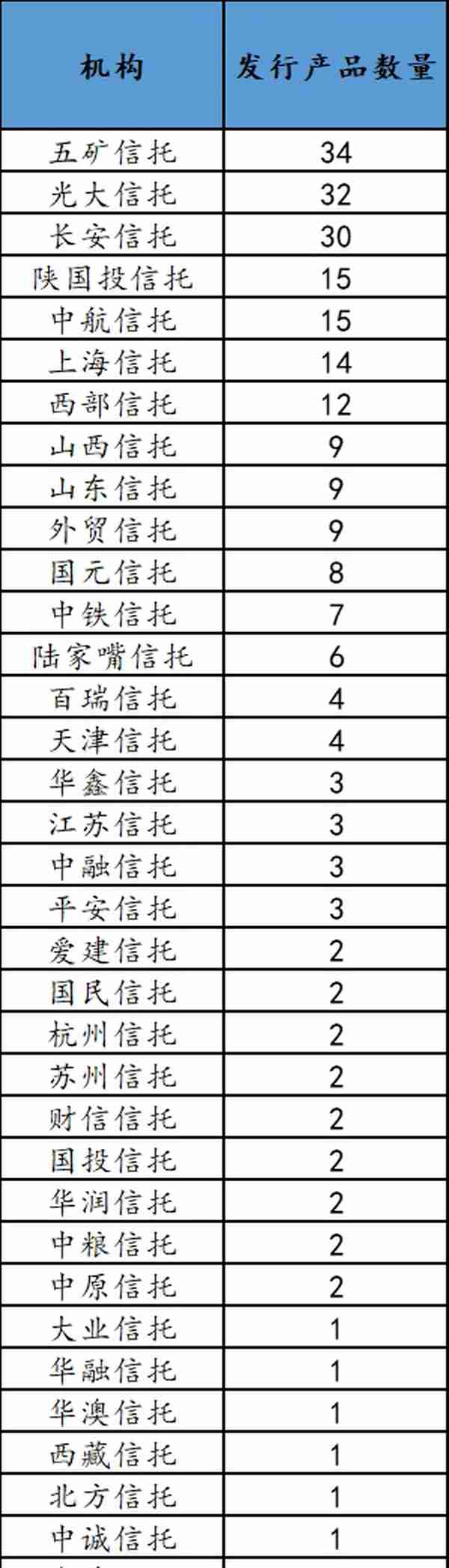

(五)机构情况

本周共有35家公司发行了245款信托产品,其中五矿信托的发行量最大,为34只。

图表4:本周信托机构新发行产品数量

资料来源:普益标准

四、成立情况

(一)成立规模

本周共有41家信托公司成立了303款集合信托产品。303款新成立产品中,有165款公布了成立规模,平均成立规模为0.89亿元,环比增加0.43亿元,增幅为93.48%。本周成立的信托产品总成立规模为146.88亿元(不包含未公布成立规模的产品),环比增加81.84亿元,增幅为125.83%。

本周成立规模最大的是建信信托成立的“衡进12号集合资金信托计划(F1)”,成立规模为15.00亿元,这是一款工商企业类产品。

(二)成立期限与收益率

本周共有272款新成立产品公布了期限,平均期限为50.01个月,环比减少1.36个月,降幅为2.65%。

收益率上,共有91款新成立产品公布了预期收益率,平均预期收益率为7.22%,环比上升0.14个百分点,增幅为1.92%。

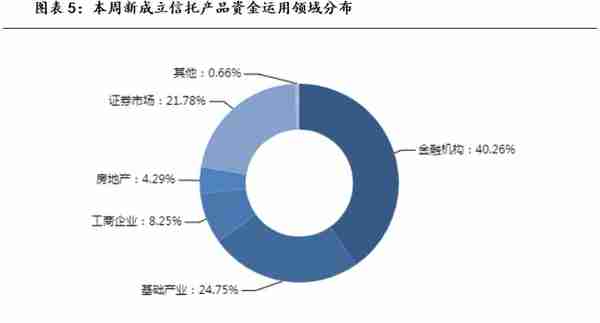

(三)资金投资领域

从资金运用领域来看,房地产领域产品成立了13款,工商企业领域产品成立了25款,基础产业领域产品成立了75款,金融领域产品成立了122款,其他领域产品成立了2款,证券市场领域成立了66款。

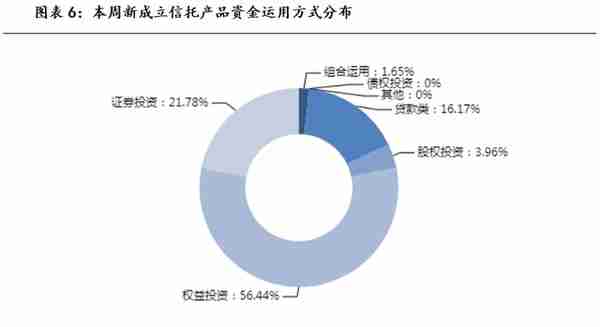

(四)资金运用方式

从资金运用方式来看,贷款类运用类产品成立了49款,股权投资运用类产品成立了12款,权益投资运用类产品成立了171款,组合运用类产品成立了5款,证券投资运用类产品成立了66款,债权投资运用类产品和其他运用类产品均没有成立。

上一篇

上一篇