(视觉中国/图)

半年收益,一日跌完!2022年11月11日至16日,债市急跌,债基和银行理财产品净值大幅回撤。追求稳健回报的投资者一时陷入迷惘。与此相反,今年居民存款余额屡创新高。个人投资风险偏好度下降。正当此时,国内首款特定养老储蓄产品试点“逆风而上”。

2022年11月20日起,试点银行工商银行将在广州、合肥、成都、西安和青岛5个城市开售国内首款特定养老储蓄产品。试点银行农业银行、中国银行和建设银行则稍迟在上述五个试点开售同款产品。每家银行试点额度上限100亿元,单个客户在一家银行认购上限为50万元。

特定养老储蓄的期限和利率及购买资格是公众关注的焦点。南方周末新金融研究中心研究员向多家银行反复查询发现,四家银行售卖的产品一样。这款产品分为四个期限,分别为5年、10年、15年和20年,其中5年期产品利率为4%,其它三个期限的利率计算方式相对复杂一些。而试点城市年满35周岁的常住居民则是此款产品的发售对象,产品支取下限为55岁。

特定养老储蓄适合哪些人?公众该如何适当配置?在试点启动前夕,通过走访调查数十位35岁以上广州居民、比较研究可比类产品和向试点银行调研查核等方法,南方周末新金融研究中心研究员发现,目前各银行反馈的情况显示,客户预约认购较为热烈,其中有稳定收入的退休人员和45岁以上的高净值人士预约的积极性较高;在配置策略上,中高净值人士更倾向于按上限或大额认购,而其它客户更多倾向于小额尝鲜。

预约认购踊跃

2022年7月29日,中国银保监会和中国人民银行联合发布通知称,自11月20日起,由工商银行、农业银行、中国银行和建设银行在合肥、广州、成都、西安和青岛市开展特定养老储蓄试点。单家试点银行特定养老储蓄业务总规模限制在100亿元人民币以内。

四家银行是否做好了准备?各银行进度稍有不同。南方周末新金融研究中心研究员调研获悉,工商银行在19日进行系统测试,20日起在部分网点开卖(因当天适逢周日,部分网点停业)。另外三家银行则将稍晚发售。

产品开售前夕,南方周末新金融研究中心研究员连续三天以有意认购产品为由实地调研了试点银行广州市部分网点。四家试点银行网点均未发现任何有关特定养老储蓄的宣传信息或材料。多位客户经理解释,由于是试点业务,为确保业务稳健运行,银行主要通过客户经理对客户进行邀约,因此暂不安排在营业大堂宣传推介。

南方周末新金融研究中心研究员还发现,广州市民对特定养老储蓄的认购积极性比较高。仅工行广州越秀区一家网点,截至17日,已接到近百名客户预约申请,预约金额超过500万元。而在一家农行网点,客户经理表示该行有私人银行客户预约了50万元,达到个人在单家银行的购买上限。

特定养老储蓄好在哪?

南方周末新金融研究中心研究员调研发现,目前冠以“养老”名称的金融产品既有养老保险、养老理财、养老目标基金等监管授权的正规养老金融产品,也有大量以养老为名的保险、理财、私募、资管、信托等产品,总规模超过1000只。

在众多养老金融产品中,特定养老储蓄产品为何备受关注,主要是因为养老储蓄这一创新业务的自身特性真正契合了广大居民多样化养老投资的需求。

南方周末新金融研究中心研究员认为,首先,养老储蓄作为一种特定的储蓄品种,与银行理财、保险、基金等金融投资产品有本质的不同。大家常说的“投资有风险”主要是指投资行为面临的可能损失收益甚至本金的各类风险,而养老储蓄的本金和收益均受国家相关法律的保护,几乎不会出现损失风险。

其次,作为一种固定收益类金融产品,养老储蓄的利率相对于同期限的其他金融产品更具吸引力。南方周末新金融研究中心研究员获悉,不同期限特定养老理财均分为整存整取、零存整取和整存零取三个品种,其中5 年期整存整取年利率为4%,零存整取、整存零取的年利率均为2.25%。

相比之下,目前四大国有银行3-5年期普通定期存款利率最高为3%,大额存单最高挂牌利率为3.1%且需至少20万元门槛,面值100元的5年期国债票面利率为3.22%,银行渠道5-6年期趸缴型保险的内部回报率在3.5%-4.5%之间浮动,但最低缴费额普遍在1万元以上。

再次,养老储蓄的产品设计更注重长期性和普惠性。按照《养老储蓄业务管理办法》(简称《办法》,下同),特定养老储蓄产品期限分5年期、10年期、15年期和20年期四种,而市面上其它绝大多数金融产品的投资期限在3年以内,10年期及以上的产品几乎绝迹。

从产品类型上看,特定养老储蓄共有12类可选,更满足居民多样化的需求。同时,特定养老储蓄的起存点与普通定期储蓄一致,零存整取、整存整取、整存零取的起存点分别为5元、50元和1000元,远低于绝大部分其它金融产品,可以满足最广泛的客户需求。

综上所述,无风险、低门槛、长周期、确定的收益预期,这些特质共同构成了养老储蓄备受关注的核心逻辑。在股票、债券乃至银行理财、债券型基金的投资人今年纷纷出现投资亏损的背景下,叠加今年以来居民储蓄意愿空前高涨的情形,养老储蓄正当其时。

(梁淑怡/图)

一般来说,存款期限越长,年利率应该越高。10年、15年和20年期限的特定养老储蓄利率是否更高?事实上,并非如此。上述三个期限特定养老储蓄产品每5年重新定价一次利率。以10年期产品为例,第6年开始,银行会根据市场情况重新确定第二个五年的利率。

南方周末新金融研究中心研究员认为,这可能与银行缺乏5年期以上品种的利率定价依据有关。目前人民银行公布的定期存款基准利率中,期限最长的是3年期,5年期定存基准利率自2014年以来不再公布。四大国有银行存款挂牌利率,最长的定存品种也只有5年期,且个别银行的5年期定存挂牌利率还低于3年期定存,存在利率倒挂现象。为解决这一问题,特定养老储蓄产品利率每5年进行一次重新定价。

低风险偏好者可配置

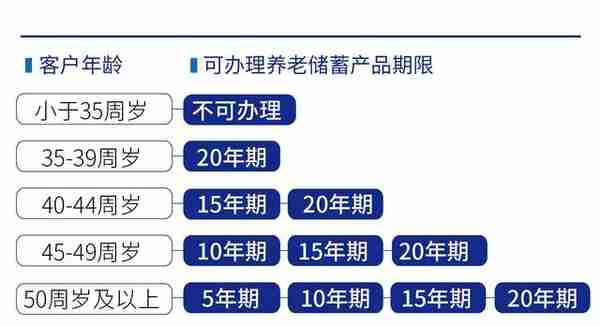

谁有资格购买特定养老储蓄?南方周末新金融研究中心研究员以预约者身份向多家银行查询调研了解到,试点银行对于办理养老储蓄的客户有两点明确要求:一是在试点城市办理养老储蓄必须为该试点城市的常住居民,持当地公安部门出具的个人身份证(或当地社保证明),到银行网点柜台办理。二是养老储蓄产品最长期限为20年,且不支持到期约转;而根据《办法》要求,储户须年满55周岁方可提取养老储蓄账户中的本金和利息。因此,四家试点银行目前均只对年满35周岁的当地常住居民开办养老储蓄业务,并且规定储户办理养老储蓄产品时的年龄与所办理养老储蓄期限之和不得低于55岁。

(梁淑怡/图)

南方周末新金融研究中心研究员认为,鉴于居民对储蓄需求正旺,在上述限制条件叠加下,特定养老储蓄试点起步稳健。

南方周末新金融研究中心研究员调研发现,退休人士和45岁以上高净值人士对养老储蓄最为喜欢,预约认购最为踊跃。通过对可比类产品分析,南方周末新金融研究中心研究员建议,有稳定收入的退休人士和40岁以上的中高净值人士可自由支配的现金或金融资产相对较多,原本都会配置一定比例的定期存款或大额存单或国债,现在只需将其中部分转换或者增购特定养老储蓄产品,在不增加风险的情况下获得更多利息收益。

另一方面,退休人士更加注重资金的安全性,中高净值人士更加关注财富的保值、增值甚至传承。从更长时间线考虑,特定养老储蓄作为一款养老金融产品,其获取收益、财富传承等具备免税政策加持,可以满足上述人群的诉求。

更推荐5年期品种

有认购资质且有意愿的居民,如何配置特定养老储蓄?南方周末新金融研究中心研究员调研统计发现,特定养老储蓄在居民个人总资产中的具体配置比例因人而异。

其中,中高净值人士更愿意按大额甚至50万上限进行配置;退休人士更愿意先用小额资金试水,待熟悉后再考虑增加金额。目前退休人士是预约办理特定养老储蓄试点的主要群体。对于45岁以上人士,按规定只能配置10年期及以上的产品,故建议把养老储蓄和储蓄型保险合并考虑。

对于50岁及以上人士,建议更多购买5年期养老储蓄为宜。而35岁至45岁的人士,则只能购买15年或20年期的产品。如果确有长期闲置资金,且厌恶风险,可考虑适量配置。

为何更推荐5年期而不是更长期限的品种呢?南方周末新金融研究中心研究员对特定养老储蓄产品的设计分析后认为,一是对个人的身体状况、家庭经济状况、市场状况在10年或以上期限缺乏足够的确定性;二是各期限的利率目前保持一致,而银行方面每5年对相关产品利率进行重定价,持有人并不能通过办理10年期及以上产口锁定收益预期。

南方周末新金融研究中心研究员 李鹤鸣

上一篇

上一篇