摘要

供应端未来依然是核心因素,同时国产上游装置负荷也在低位,未来还有数量可观的新增装置预期,故而春检供应缩量情况或将成为定价基础。

月内预期运行区间MA05合约(2000,2400)

甲醇价格走势季节性历史上较为明显,3-4月份的“小阳春”通常是价格季节性高点,市场参与者醇醇欲动,希望能够把握机会获取利润,先将未来春检预期推演如下:

1 供应端推演

1、外盘损失

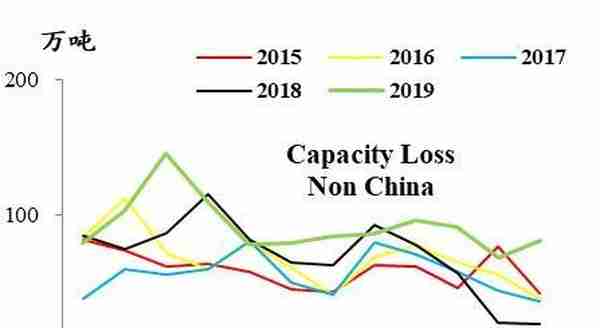

3-4月份是外盘甲醇产能损失(Capacity Loss)最多的月份,2019年数字最高,产量减少超过10%,缩紧Spot Cargo流动性,进而推涨价格。

图1外盘甲醇产能损失

数据来源:Wind,中粮期货研究院

那么产能损失主要发生在哪些地区呢?

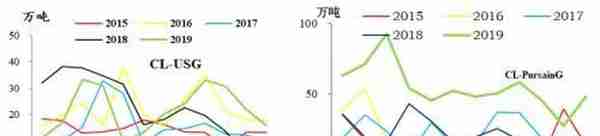

目前全球甲醇产能约1.8亿吨,除中国外,美湾地区和波斯湾地区是最大的两个产区,由于油气资源丰富、装置先进、产业成熟,检修的计划性和规律性较好,通常集中在3-4月份。

2019年波斯湾地区超季节性检修,也导致盘面价格涨幅约15%,年内高点也在春检周期内出现。

今年由于伊朗天然气限供导致装置自1月份开始停摆,QAFAC也在1月份完成检修,导致1-2月外盘产能损失较大,如伊朗天然气春季恢复,那么可能导致3-4月预期产能损失同比缩量。

此外东南亚地区主要装置也基本完成检修,Petronas重启后区内装置均再无例行检修计划。

由此,笔者认为,依照目前情况演进,今年春检周期内外盘产能损失预期同比下行,叠加伊朗新装置投产(前提:天然气供应恢复),行情可能要比预期来的早一些。

图2美湾与波斯湾地区产能损失

数据来源:Wind,中粮期货研究院

2、国内产能损失

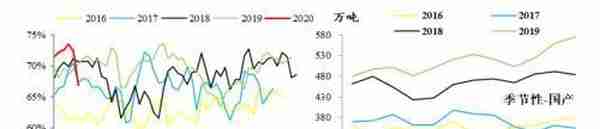

国产端季节性在2017年之后相对明显,周期通常持续到4-5月份,环比货量损失10%左右。

国产春检产能损失以外销装置居多,CTO一体化装置数量占比少些,故而对价格助推作用更为显著。

今年由于外部环境情况特殊,目前物流依然没有恢复,且尚无明确时间表,而内地也刚好处在累库过程中,累库速率同比加快很多。

图3国内甲醇负荷与产能损失

数据来源:Wind,中粮期货研究院

在此情况下,上游如涨罐或将憋停装置导致春检被动提前,而基于2019年甲醇价格低水位,上游利润年度环比恶化,高成本、利润敏感装置也大部分关停或转产,导致检修季产量损失或许同比下行。

综上,春检期内,笔者认为由货量环比减少驱动的价格上涨幅度可能有限,同时窗口期也随之缩短。

2 未来预期:观点维持不变

供应端同比或许下行,但环比缩量预期大概率发生,同时叠加需求端预期逐步转好,未来价格依然值得期待。供应端未来依然是核心因素,同时国产上游装置负荷也在低位,未来还有数量可观的新增装置预期,故而春检供应缩量情况或将成为定价基础。

月内预期运行区间MA05合约(2000,2400)

预期偏差:

1、疫情持续,物流受阻,价格低位导致春检提前。

2、MTO推迟检修。

策略建议:

1、逢低买入05合约。

2、聚烯烃利润修复。

本文源自中粮期货研究中心

上一篇

上一篇