近日,金融数字化发展联盟联合银联数据、荣数信息发布了《增量开拓与存量挖潜——信用卡客户经营专题报告》,该报告在勾勒信用卡新户画像的基础上,深入剖析了信用卡新户的申卡驱动因素与卡片激活体验,为银行了解新户人群特征与申卡诉求,开展精准获客,撬动潜在增量客户提供参考建议。

新户画像:超七成来自(新)一线城市,平均授信额度3.9万元

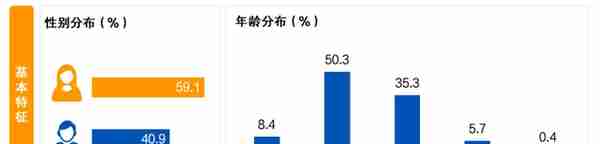

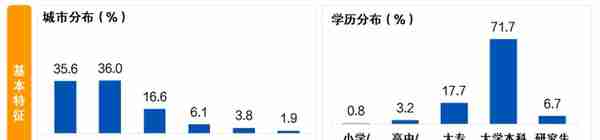

信用卡新户中,女性客户占比约六成,超半数新户年龄处于25-34岁之间。从城市线级来看,近半年内有过信用卡申请经历的客户主要集中在经济发达的城市区域,其中一线和新一线城市的新户占比合计为71.6%。学历方面,近八成新户为本科及以上学历。

从收入水平看,新户的平均个人月收入为12564元,月收入处于8001-12000元的新户比例最高,为28%。新户的授信额度集中在10001-50000元之间,平均额度为39475元。

购物是信用卡使用的主阵地。超60%的新户在购物/网购(如服饰、包、化妆品、护肤品等满足居民品质追求的产品)时使用信用卡的意愿度更强,在日常购物中(如买菜、日用品、零食等满足居民日常生活需要的产品)愿意使用信用卡支付的客户比例也超过四成。

信用卡申请:营销活动是首要因素但非决定因素,开卡礼平均认知价值198元

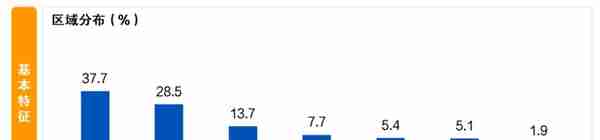

调研显示,近80%的信用卡新户认为,营销活动是申请信用卡时的首要考虑因素,但通过进一步追问,研究发现卡片本身的属性(如息费、用卡安全、主题设计等)才是新户坚定申请决策的潜在驱动力。

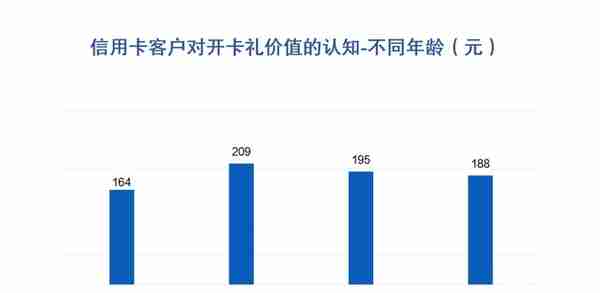

当被问及“您认为目前市面上开卡礼平均价值是多少”时,总体上,受访者认为信用卡开卡礼的平均价值是198元。新户对开卡礼的价值认知略高,认为平均价值为203元。

当被问及“当开卡礼价值低于多少时,您不考虑开卡消费”时,结果显示,受访者对信用卡开卡礼的最低接受价值的平均值为135元,新户对于开卡礼的最低期望则为140元,这一定程度上也表明信用卡市场竞争加剧,银行在拉新环节的成本不断上升。

值得注意的是,在新户和整体用户中,分别有近14%和19%的受访者表示“不是特别在意开卡礼,有用卡需求就会开卡”,这也提示银行在获客阶段需瞄准用户需求,通过场景、渠道建设等,提升精准营销质效。

在场景中所能提供的优惠金额对潜在客户的申卡决策起到关键作用。整体来看,在具体的消费场景中,当消费者看到办理信用卡可享受的优惠金额低于本次消费总额的30%时,约八成客户的办理信用卡的意愿较弱。

开卡礼的具体形式上,虚拟类开卡礼较实物类礼品对新户更具诱惑力,近半数新户对电商购物平台的消费抵扣券(如京东E卡等)兴趣度更高,生活服务优惠券(如中石油、中石化充值券)和支付立减金也受到超三成客户的喜爱。

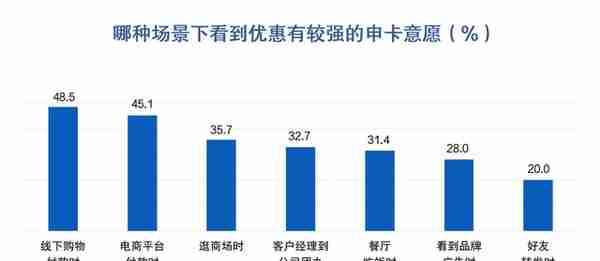

场景营销能充分激发客户的消费欲望。调研结果表明,近50%的消费者在线下购物付款时看到信用卡优惠宣传,会产生较强的信用卡申请意愿,在电商平台付款时和逛商场时也容易受到信用卡活动宣传影响,进而提高开卡意愿,紧随其后的是企业团办。

信用卡激活:网点激活为主要痛点,四成客户希望,在审批通过后实时收到激活礼提醒

近22%的新户由于“不想去网点激活”而放弃激活。因“没有实际用卡需求”、“额度不及预期”和“担心还款麻烦”而放弃激活的新户占比也都超过两成。

新户的各项指标选择比例均高于总体,这表明新户对于各个环节的体验痛点更加敏感,因为激活体验欠佳而放弃激活信用卡的可能性较大。

41%的客户希望在审批通过后实时收到激活礼提醒,占比最高。在渠道方面,47%的新户愿意通过短信接收提醒,同时也有超四成的新户偏好手机银行渠道。将最近6个月内有过信用卡申请经历的新户与整体用户对比来看,新户对于手机银行、银行官方微信公众号/小程序以及信用卡专属APP等渠道的偏好度略高于整体,这也表明银行信用卡数字化服务渠道逐步赢得客户青睐。

客户是否绑定了第三方支付,与卡片的活跃程度密切相关,因此银行在卡片激活后,均致力于促动客户进行第三方支付的绑卡。“信用卡优惠多样”和“支付时显示绑卡立减”是客户绑定第三方支付的主要驱动力,均有40%的客户出于这两个原因而选择在第三方支付渠道上绑定信用卡。紧随其后的第三方绑卡原因是“使用信用卡可以累计积分”,该部分客户占比约39%。

发展建议

1、线上线下联动,全面开拓增量空间

高质量的获客模式是信用卡业务持续、稳健发展的基础,也是帮助银行扩大利润基础、增强盈利能力的重要依托。在《关于进一步促进信用卡业务规范健康发展的通知》(以下简称“新政”)的要求下,银行需转变获客模式,推进高质量发展。

在获客方面,一是响应服务新市民、乡村振兴等政策倡导,挖掘下沉市场空间。根据国家统计局数据,我国一、二线城市居民约3.9亿人,三线以下城市及农村乡镇地区居民规模多达10亿人,但是本次调研数据显示,近半年内申请信用卡的客户主要集中在经济发达的(新)一线城市,占比近七成,这表明在10亿下沉市场居民中,信用卡市场潜在空间巨大。

二是线上线下联动,拓宽获客渠道。用户对于信用卡办卡营销信息接受度较高的渠道有电商平台付款、商圈宣传和企业团办等,同时直播等新兴消费场景的优惠也能刺激用户的用卡意愿。银行一方面可强外部合作,引入线上优质流量;另一方面,提升线下获客潜能,瞄准消费者喜爱的消费场景,在各大热门商圈驻点营销,加强企业团办力度等。

2、打造卡片“硬实力”,做好产品与权益设计

调研结果显示,营销活动对驱动新户办理信用卡作用凸显,但是真正让新户决定申办卡片的关键因素是利息合理性、用卡安全性和卡片主题丰富性等因素。

在息费方面,目前仅个别银行推出了透支利率打折的卡产品,在利率限制放开的背景下,银行息费水平设置更加灵活,预计未来将会有更多低费率的卡产品问世;在用卡安全方面,银行可积极应用大数据风控手段,防控欺诈、盗刷等风险,保障信用卡交易安全,同时也可推出安全锁、盗刷保障等功能及服务,助力持卡人安心用卡;在卡片主题设计上,可从细分客群、属地资源、政策倡导等方面入手,随着场景建设的深入,携手合作机构发行联名卡也是近年来多家银行的选择。值得注意的是,“新政”要求银行需承担联名卡经营的主体责任。

3、做好远程面签技术储备,线上发卡解决激活痛点

重视用户需求,在发卡和激活环节为客户提供高效便捷的极致客户体验,是信用卡业务积累客群,扩大规模的基础。目前看来,激活环节的痛点主要集中在网点激活不够便捷,由于“三亲见”等监管要求,对于通过网络渠道申请的信用卡,客户依然需要前往实体网点或预约客户经理进行面签。调研显示,超20%的受访者表示不想去网点是他们申请信用卡但未激活的首要原因。

“新政”明确提出将按照风险可控、稳妥有序原则,通过试点等方式探索线上信用卡业务等创新模式。银行一方面应积极推进合规改造,尽快落实相关要求,争取试点资格,另一方面,要尽快做好远程面签相关技术储备,依托数字科技,实现场景端的即时发卡功能,提升便民、惠民服务体验。

留言请严格遵守保密法律法规,严禁在互联网上存储、处理、传输、发布涉密信息。微信公众号:银数观卡(UPD-Consulting)

上一篇

上一篇