近代历史上几次大的经济危机,都与房地产有关,比如1929年美国经济大萧条、日本上世纪90年的经济危机、2008年美国次贷危机。

包括美国这次可能会发生的经济危机,已经开始出现了黑天鹅:黑石集团旗下的一支房地产基金,由于投资者的赎回请求激增,不得不限制赎回。这不禁让人联想到2008年的“雷曼时刻”,这一次的风暴可能又是从楼市开始。

那么,在即将到来的全球经济危机影响下,中国楼市这一次能否软着陆?

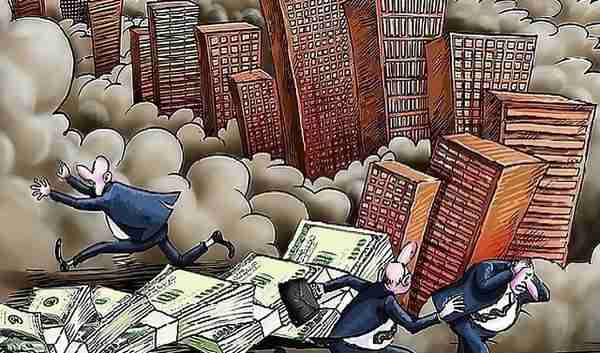

为了更好地理解这个问题,我们先来看看楼市引发经济危机的基本逻辑。现代经济危机的本质是债务危机,主要是资本杠杆率过高造成的,说直白点就是借钱太多还不起,断供的人越来越多,银行拿着一文不值的抵押物宣告破产。

这里涉及到一个概念叫资本载体。在农耕时代,资本的主要载体是土地;在工业时代,资本的主要载体是产权(股权、债权、房地产);到了数字时代,资本的载体逐步转移到数据上。

仔细琢磨就可以发现:过往资本对载体的选择很多时候是基于百姓的刚需,围绕大众的衣食住行等基本需求展开,这样做的好处是可以让更多的人来买单且价格有支撑。房地产因其有居住的刚需做支撑,且有足够大的体量,自然而然地成为了过去资本最佳的载体。

所以说十次危机九次与房地产挂钩的根本原因在于:在后工业时代,地产和房产仍是资本的主要载体,楼市崩盘便成为了经济危机的主要表现形式,同时因为现代资本的载体还有股权、债权、数据,也会伴随着股市、债市、数字货币等市场的崩盘。

了解了这个本质之后,可以得出结论:房地产出现危机的根本原因是房地产过度金融化。

2008年美国次贷危机的爆发也是源于房地产过度金融化,上层对金融的恶性扩张并没有采取有效的措施,而是任其发展。很多没有收入基础的居民纷纷上杠杆买房,甚至可以用0首付买多套房,金融机构对其收入的审核可以说是没有,因为他们在放贷后会迅速通过CDS把风险转移出去。所以真正造成危机的其实是对金融无序扩张的纵容。

与美国不同,我们从2018年就开始对房地产进行去金融化。一系列限售限购政策、设置三条红线限制企业融资、规定不允许城投公司兜底拿地等政策纷纷出台。

这是提前对金融的无序扩张进行遏制,很大程度上控制了风险。尽管还是会有像深房里这样的炒房机构存在,但政府总能第一时间出手遏止。

尽管如此,前段时间爆出的65万亿城投债,以及以恒大1.95万亿表内负债为代表的企业债依然可能成为引爆房地产的雷。

因为我国居民杠杆率已达到60%,通过卖房转移债务的边际效应越来越明显、副作用也越来越大,所以排雷需要有新的思路。

关于65万亿的城投债如何化解,之前在文章65万亿的城投债,只要这样做就不会暴雷中已细致分析,城投债有政府信用和优质基建资产的支撑暂时不会有什么大问题。

而企业债,最终应该会通过央国企对问题企业进行并购,通过债务重组进行化解。

另外一个风险点在于可能出现的房价因流动性危机造成的恶性下跌。首先因为金融机构在放贷前对购房者的资格有一定的审核,所以出现断供的程度不会像2008年美国那样;其次国家可以通过实施国储商品房(与常平仓类似)来稳住房价。因此这个风险是可以规避的。

上述提到的几个重要措施,可能需要在美元加息周期过后、流动性开始释放的时候才会有明显效果,所以现在可能是黎明前的黑暗。

笔者认为,中国楼市最艰难的时刻已经过去,但并不代表市场已经回暖。修复需要时间,需保持谨慎乐观。

上一篇

上一篇