12月23日,四川百利天恒药业股份有限公司(简称“百利天恒”)披露了发行公告,确定科创板上市发行价24.7元/股,该公司保荐机构、主承销商为安信证券。

因尚未盈利,百利天恒披露了市销率、市净率作为反映其所在行业特点的估值指标。该公司市销率12.43倍,而化药及中成药、创新药可比公司市销率均值分别为5.46倍、72.05倍;该公司市研率35.55倍,化药及中成药、创新药可比公司市研率分别为79.61倍、33倍。

本次网下询价过程中,上交所业务管理系统平台共收到168家网下投资者管理的4463个配售对象的初步询价报价信息,报价区间为9.09元/股-64.5元/股。

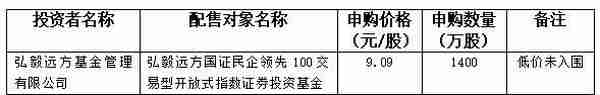

报价信息表显示,弘毅远方基金管理有限公司管理的一只基金报出9.09元/股最低价,拟申购1400万股;上海东证期货有限公司管理的一只资产管理计划报出64.5元/股最高价,拟申购410万股。

经安信证券核查,9家网下投资者管理的15个配售对象,因未按要求提供审核材料、属于禁止配售范围,报价已确定为无效报价予以剔除。

经百利天恒和安信证券协商一致,将拟申购价格高于54.7元/股,拟申购价格为54.7元/股且申购数量低于1400万股的配售对象全部剔除;将拟申购价格为54.7元/股,申购数量为1400万股,申购时间为12月21日14:56:17.702的配售对象全部剔除,申购时间为12月21日14:50:07.654的按上交所互联网交易平台自动生成的顺序从后到前剔除1个配售对象。以上共计剔除67个配售对象。

剔除无效报价和最高报价后,参与初步询价的投资者为158家,配售对象为4381个。据统计,网下全部投资者报价中位数为24.7元/股;信托公司报价中位数最高,为36.3元/股;合格境外机构投资者报价中位数最低,为20.92元/股。

据悉,百利天恒本次募投项目预计使用募集资金14.22亿元。若本次发行成功,预计募集资金总额为9.9亿元,低于募资需求约4.32亿元,扣除预计的发行费用后,预计募集资金净额约为8.84亿元。

百利天恒成立于2006年,是一家集药品研发、生产与营销一体化的现代生物医药企业。近年来,该公司营业收入逐年下滑的同时持续亏损。2019-2021年及2022年上半年,该公司实现的营业收入分别为12.07亿元、10.13亿元、7.97亿元和3.05亿元;归属于母公司所有者净利润分别为773.09万元、3790.16万元、-9999.13万元和-1.38亿元。

百利天恒表示,营业收入持续下滑一方面因盐酸右美托咪定注射液和丙泊酚中/长链脂肪乳注射液进入国家药品集中采购清单,而其未中标导致相关产品丢失较多市场份额;另一方面因受到新冠疫情影响,多款药品推广受限、门诊减少、使用受限。同时,其表示亏损主要系持续加大研发投入所致。

本文源自金融界

上一篇

上一篇