来源:证券市场红周刊

“老八股”之一的飞乐音响曾让很多投资者重仓看好,然而因2014和2016年的两次并购却给公司未来的持续亏损埋下了祸根,不仅直接导致2018年大幅亏损,且2019年一季度业绩表现不佳也与之有一定关联。更为重要的是,所披露的各种信息指向了公司有业绩“洗大澡”之嫌。

作为A股市场“老八股”之一的飞乐音响,其股票曾被国家领导人当做礼物赠送给外宾,不论从哪个层面讲,都充分体现了公司的盈利能力和投资价值,然而时过境迁,曾经在投资者眼中的好标的却在2018年翻了船,不仅2018年度业绩出现大幅亏损-32.95亿元,且还因在2018年年报中大炫财技被监管机构问询。

在最新的2019年一季报中,飞乐音响的亏损局面仍在继续,亏损金额达1.41亿元,归属母公司股东的权益更是由2018年末的4726万元直接变成了-8352万元。那么,是什么原因导致了这一家曾被投资者大力看好的公司在2018年出现巨亏的呢?

都是并购惹的祸

飞乐音响2018年年报披露,公司当年实现营业收入33.02亿元,相比上年同期的54.45亿元减少了39.35%;净利润亏损32.95亿元,同比下降6064.9%。如此亏损是相当惊人的,要知道其在2017年时,归属母公司股东净利润还盈利0.55亿元。

我们知道,给企业造成亏损的原因有很多,有收入的大幅下滑、大额的存货跌价准备计提、大量的应收账款坏账准备的计提等等,而对于飞乐音响来说,2018年亏损中最令人吃惊的一项要属巨额商誉减值准备计提了,仅此一项,2018年就计提了15.76亿元,占扣非后亏损的净利润一半左右。那么,2018年为何会有如此巨大的商誉计提呢?究其原因,与飞乐音响2014年和2016年的两次并购密切相关。

2014年12月,飞乐音响为了扩展产业链,以发行股份方式收购了申安联合持有的北京申安集团72.25%的股权,以现金方式收购了申安联合持有的北京申安集团12.75%的股权及庄申安持有的北京申安集团15%的股权。在此次并购中,标的资产按照收益法进行了评估,评估增值率达285.45%,交易价格15.90亿元。按照当时披露的信息,此次并购产生了10.44亿元的商誉。

继上一次收购之后,2016年1月,飞乐音响又通过全资子公司飞乐投资在英国设立的特殊目的载体INESA UK Limited以现金预计13840万欧元收购了Havells Malta经整合的80%股份;同时,飞乐音响拟通过全资子公司飞乐投资以现金预计1040万欧元收购香港Exim的80%股份。上述购买对价共14880万欧元。在收购完成后,喜万年集团当时所形成的商誉共4.35亿元人民币,在汇兑差额调整后,截至2018年末,商誉值为4.81亿元。

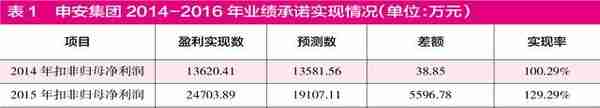

在2014年并购申安集团时,被收购方曾有过业绩承诺,即如果2014年完成并购,则申安集团业绩承诺期为2014年度、2015年度、2016年度,若2014年内完成不了并购,则业绩承诺期顺延一年到2017年。因2014年12月并购的顺利完成,申安集团在并购完成后的2014年、2015年、2016年均完成了业绩承诺要求。然而让人奇怪的是,在2016年的业绩承诺期刚一过,其2017年的业绩便出现变脸,当年仅实现净利润1473.28万元,同比减少了94.07%。

对于业绩大幅下滑情况,虽然飞乐音响在当年年报中解释称“北京申安受PPP政策收紧、部分前期已确认收入的项目存在未在当期及时履行招投标程序、部分项目存在对完工进度的估计存在偏差的影响,以及应收款项减值准备和存货跌价准备计提较上年大幅增加,导致销售收入、净利润大幅下降。”、“在本年度,存在部分项目工程进度监控不到位,使工程项目进度资料取得不完备,导致北京申安公司未能对项目进度作出准确估计。工程施工进度管控缺失,导致与之相关的财务报告内部控制运行失效,影响财务报表中与工程业务相关的营业收入、营业成本、应收账款、应付账款、存货以及财务报表其他项目的确认和计量。”然而,这种表述还是暴露出该公司在此前年度不但存在将没有招投标的项目确认了收入,而且对项目完工进度的确认也存在问题,如此的违规做法结果势必会导致提前或延后确认收入、甚至是虚增收入的存在,进而也说明此前年度的申安集团的财务数据真实性是存在不小疑点的。换句话说,如果没有此前的虚假做账,申安集团很可能实现不了2014年至2016年的业绩承诺,若再进一步来说,此前提前确认收入的做法也很可能说明上市公司在收购时就被骗了,多支出了收购资金。

当然,既然收购已经既定事实,那么因被收购标的财务报告存在内部控制的重大缺陷问题带来业绩大幅变脸的情况,飞乐音响理应在2017年就应该对收购申安集团所形成的商誉进行计提,而不是拖到2018年所有负面集中体现时才一次性全额计提,这种做法是否合规本身就是值得商榷的。事实上,2017年飞乐音响实现的3000多万元净利润如果要考虑到针对申安集团收购所形成的商誉计提一事,则2017年很可能就已经出现了亏损。

2018年,就在飞乐音响对申安集团全额计提了商誉减值的同时,对2016年收购的喜万年集团形成的4.81亿元商誉也进行了全额计提减值。公司在年报中表示,因“2018年度,喜万年集团传统照明产品销量和价格大幅度下降,LED的增幅不足以覆盖传统照明产品的下降幅度;部分国家的经济、政治不稳定,竞争对手的价格打压等原因,使得喜万年在全球各个大区的销售业绩未达到管理层的预期。财务费用较上年同期大幅增加,由于汇率波动,2018年度飞乐投资确认汇兑损失2400.08万元,去年同期飞乐投资确认汇兑收益2737.05万元。”

回想上市公司针对这两项收购资产的美好预期:“申安集团的并入,帮助公司在已有照明产品的基础上,完成了从通用照明领域向境内外照明工程领域的延伸。喜万年集团的加入,为公司带来了国际百年品牌和遍布48个国家销售渠道。得益于照明工程和渠道业务这两大核心业务的提升,公司在过去几年获得了巨大收获。”两家公司在2018年进行的商誉减值全额计提,实在给上市公司打了一个大大的耳光,一个财务有造假嫌疑,另一个则是品牌拓展效应根本不存在。

如今,飞乐音响借着2018年A股市场商誉减值大潮趁机将原早就该计提的商誉集中计提,该亏的不该亏的全在2018年年报中一次性体现出来,只要能打包进来的全都打包了,如此业绩“洗大澡”做法实在太有点“简单粗暴”了。

蹊跷的财务差错

然而,即使如此简单粗暴的一次性计提全部的商誉减值,飞乐音响却似乎觉得还不过瘾,其在发布年报的当日,同时还发布了关于前期会计差错的公告。在公告中,公司表示在2014年收购北京申安集团100%股权时,将商誉确认搞错了,少确认了5200万元商誉,需要改正并在2018年一并计提商誉减值损失。

资料显示,飞乐音响找回的这0.52亿元商誉是来自于固定资产,其在差错追溯后,2018年年报固定资产期初余额调减了0.52亿元,2018年年报商誉期初余额调增0.52亿元。表面上,商誉被计提了减值,可实际上是将固定资产减少了,借着纠错及商誉减值的东风,飞乐音响一方面将固定资产原先存在的泡沫一并进行了挤压,另一方面又让未来的资产收益率会有不错的改观。

然而问题在于,既然早在2014年就存在的财务差错,为什么直到2018年业绩大幅亏损且要全额计提商誉减值的时候才跳出来纠错呢?更为重要的是,该会计差错调整公司应该是早已经知道的,因为其在今年1月份发布的年度业绩亏损预告中就明确指出对此前收购的北京申安投资集团有限公司所形成的商誉10.4亿元预计全额计提减值,这一表述很可能意味着该公司当时就已经知道了商誉计算错误了一事,然而却拖到了正式年报出台时才一道披露,如此做法恐有信披违规之嫌。

异常的期间费用

飞乐音响2018年净利润出现32.95亿元的巨额亏损除了商誉的大额计提外,其营业收入的大幅减少也是重要原因之一。

2015年因对申安集团财务报表合并,飞乐音响营业收入和净利润均有大幅度增加,然而好景不长,公司的经营业绩在2016年就出现了颓势,为避免经营业绩的下滑,公司寄希望于通过并购喜万年集团能够保持业绩的持续稳定增长,然而收购效果却不尽人意,虽然营业收入通过合并报表实现了增长,达到了历史最高的71.78亿元,增幅41.53%,但净利润却出现了15.41%下滑。

2017年,申安集团暴露了严重的内部控制重大缺陷,因未能有效执行与供应商的对账制度,未能及时从供应商处取得采购发票,导致流转税和所得税损失,与之相关的财务报告内部控制失效。如此不利的变化,不仅导致了上市公司收入大幅下滑了24.14%,且净利润更是出现断崖式下跌,由此前一年的超3亿元的利润直接下滑到了3000余万元,下滑幅度高达90.61%。

2018年,飞乐音响的营业收入进一步下滑,由2017年的54.45亿元大幅减少到2018年的33.02亿元,减少幅度达39.35%。然而令人奇怪的是,就在该公司2018年营业收入大幅下滑39.35%的情况之下,期间费用却出现“逆袭”,不减反增,相比2017年增加了8.09%,达到了17.09亿元的历史新高。

进一步剖析飞乐音响期间费用变化情况,可以发现,期间费用中的销售费用下降了6.76%,这与当年营业收入下降39.35%幅度相比可谓是“小巫见大巫”。那么,为何销售费用下降幅度要远小于营收下降幅度呢?

从销售费用构成情况看,2018年飞乐音响销售费用中的运杂费从上一年的1.65亿元增加到了1.78亿元,增加超过千万元。广告宣传费则从2017年的8262万元增加到了2018年的8655万元,增加了390多万元。此外还有咨询费、保险费2018年也均比上年度有所增加。这就让人奇怪了,在收入的大幅下滑下,飞乐音响销售费用中的这些费用却为何反而越来越多呢?这是为什么?

在管理费用中,研发费用出现了大幅下降,从1.76亿元下降到了1.28亿元,减少了将近4800万元,而管理人员的工资不但没有减少,反而从2.57亿元大幅增加到3.13亿元,增加幅度达到了21.73%。在营收大幅下降的背景下,为什么管理人员还会逆势增长?而梳理该公司的员工构成情况表似乎能说明一些问题。

从《红周刊》记者整理的飞乐音响的2017年和2018年员工对比情况表来看,其2018年员工人数大幅减少,这与其2018年效益不好的影响有直接关系。此外,生产人员、销售人员、技术人员、财务人员也都在大幅度减少,可让人奇怪的是,该公司的行政人员和其他人员数量却不减反增。在企业营业收入下降,利润出现巨亏的情况下,飞乐音响一方面减少生产、销售以及研发人员,另一方面却在大幅增加行政管理人员,这样做的目的又是什么?

此外,变化最大的是财务费用,其由2017年的1.32亿元大幅增加到2018年的2.83亿元,同比增加幅度高达114.03%。然而需要注意的是,公司2018年的短期借款和长期借款金额合计虽然达到了40.47亿元,但相比2017年借款金额实际上却是有所减少的,其2017年银行借款金额为51.29亿元。那么在银行借款有所减少的情况下,飞乐音响大幅增加的利息费用又是怎么回事呢?

与此同时,飞乐音响在环保方面也是不让人省心的。控股子公司上海亚尔光源有限公司因产生含挥发性有机物废气的生产活动,未按照规定安装、使用污染防治设施,违反了《中华人民共和国大气污染防治法》第四十五条的规定,于2018年7月被上海市环保局处以行政处罚,责令亚尔公司立即改正,罚款人民币捌万元整。

亚尔公司因建设项目未按规定向环保部门办理完成有关环境影响评价文件审批手续和环保设施竣工验收手续,违反了《建设项目环境保护管理条例》第十九条的规定,于2018年9月被上海市嘉定区环境保护局行政处罚,罚款人民币叁拾万元整。

总之,从飞乐音响各项费用异常变化和环保问题来看,公司是存在很大疑点的。

上一篇

上一篇