摘要内容

1.宏观格局引导直接融资发展,资管规模内部结构性调整,标品和非标投资此消彼长。2020年各主要市场资产管理规模合计121.49万亿,同比增加8.73%。公募基金、私募基金是增长最快的领域。主要原因在于:货币市场流动性充裕;去嵌套去杠杆监管工作下,非标融资可投资标的减少,促使直接融资增加,社会流动资金向成熟的公募市场进行转移;金融资金无法通过券商资管、专户等通道配置非标资产,开始通过公募基金配置资产。

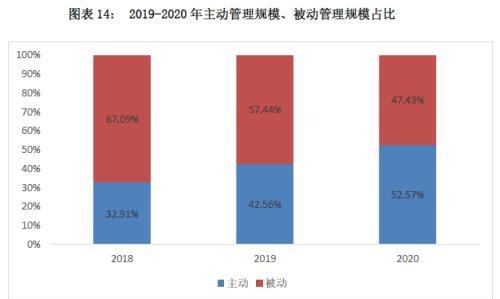

2.信托行业减脂增肌,规模持续下滑,行业分化加重集中度连续上升。信托资产规模19.67万亿元,较前一年的21.77万亿元同比下降9.66%,呈现缩水的态势。进一步观察信托资金来源结构、投向上的变化,主动管理信托比例达到52.57%,相比2019年的42.56%提升了10个百分点;投向证券市场的信托规模同比上升15.44%,占比超过金融机构信托,成为除其他外的第三大投向;房地产信托和政信信托的规模分别收缩12.55%、15.75%,与被动管理信托规模(-25.78%)、事务管理(-13.75%)下降趋势一致,说明行业去通道效果明显,主动管理能力在逐渐增强。总之,信托规模缩减之下呈现的是行业内部结构优化与升级、业务积极转型的结果,行业发展质量逐渐在提高。

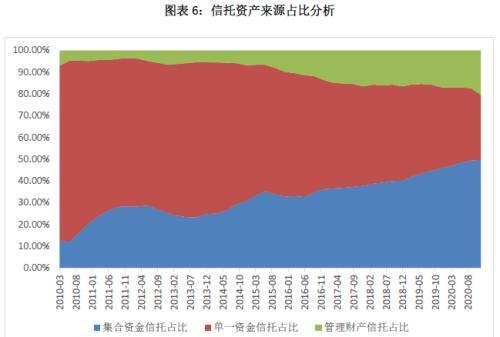

3.在监管政策的引导之下,单一纯通道业务大幅下降,能体现信托公司主动管理能力的集合、财产权规模在上升,行业的资金来源结构转型明显。集合、单一、财产权占比为49.65%、29.94%、20.41%,集合占比保持上升3.72个百分点,单一下降7.16个百分点。增速方面,财产权同比上升14.03%,主要是公募、私募资产证券化上升,集合同比上升2.52%,单一下降-23.46%。

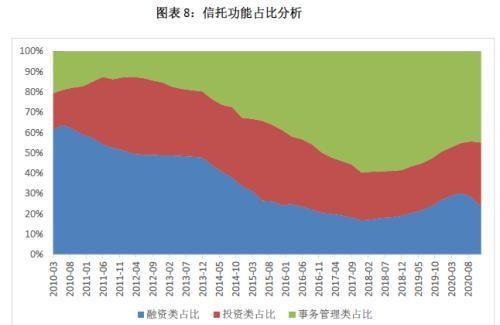

事务管理类、融资类业务规模分别为9.19万亿元、4.86万亿元,同比较少13.75%、16.71%,占比分别为44.84%、23.71%;投资类业务同比增长25.84%,占比为31.46%。

5.资金信托新规推动投资类崛起,地产、信政仍成重要收入来源。基础产业信托、房地产信托、工商企业、金融机构信托均出现萎缩,同比下降12.55%、15.75%、9.64%、20.76%,证券投资同比增长15.44%。信托收入排名前十的公司,地产与信政加总占比高,构成收入的主要支撑力量。信托规模排名前十的公司在证券投资领域同比大幅增加规模,且证券投资占比提升。

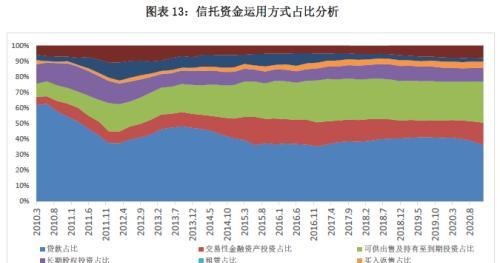

6.交易性金融资产投资大幅增长,行业内开始布局以标准化金融产品为代表的标品信托领域。除交易性金融资产投资新增规模上升16.41%以外,贷款、可供出售及持有至到期投资、长期股权投资、买入返售、存放同业的规模分别同比减少19.33%、3.75%、10.16%、7.34%、21.61%。

7.发力主动管理类业务成为抢占转型优势的核心武器。62家信托公司主动管理规模为10.21万亿元,增加1.05万亿元,同比11.42%,占比52.62%;被动管理规模为9.20万亿,减少3.20万亿元,同比-31.96%,占比为47.38%。

8.行业投入资源加大转型力度致人均承载规模暂时下降。前台及中后台人均承载规模较2019年双双下降,进一步观察规模内部结构,主动管理规模同比增加1.05万亿元,被动管理规模减少3.20万亿元,可见行业人均管理主动的规模在进一步上升。

一、市场资管机构增长差异显著,公、私募基金大幅增长

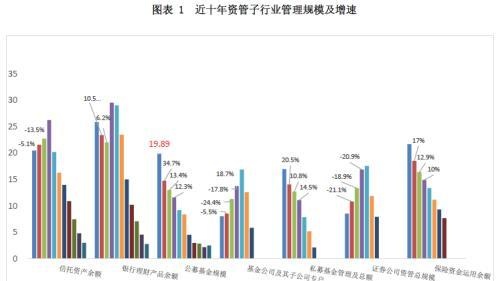

2020年各主要市场资产管理规模合计121.49 万亿[1],较2019年的111.74万亿同比增加8.73%,资产管理规模重回2017资管新规实施前的水平。目前规模超过20万亿的子资管行业分别是银行理财(25.86万亿)、保险资管(21.68万亿元),其次是公募资金的规模为19.89亿元。从增长速度来看,增速最快是公募基金(34.7%),其次是私募基金(20.05%)、保险资管(17%),增长缓慢的是证券资管(-21.1%)、信托资产(-5.1%)、基金公司及其子账户(-5.5%)。

[1] 2020年各主要市场资产管理规模由信托资产余额、银行理财产品余额、公募基金规模、基金公司及其子公司专户余额、私募基金管理及总额、证券公司资管总额和保险资金运用余额加总得出。

信托资产、基金公司及其子公司专户、券商资管的规模均出现不同程度下滑,之所以出现这种情况,一方面是随着2017年资管新规的逐步实施,金融机构在去通道、去嵌套、打破刚兑的要求下调整业务结构导致规模下降;另一方面金融机构也主动对标资管新规和监管要求,寻求业务高质量发展。保持增长的主要是银行理财资金、保险资金、公募基金、私募基金资产的规模。

公募基金、私募基金规模增长显著系多方面原因所致:第一,货币市场流动性充裕。2020年受新冠疫情的冲击,全球经济下行,央行推行宽松的货币政策。根据央行数据,2020年M2增速连续10个月双位数增长,社融规模增量累计为34.86万亿元,比2019年多9.19万亿元。加之房住不炒的政策,市场上充沛的资金不断流入公募基金板块;第二,“两压一降”促使非标融资可投资标的减少,而直接融资增加,社会流动资金向成熟的公募市场进行转移;第三,在监管去嵌套、防风险的要求下,金融机构的投资结构发生转变,资金无法通过券商资管、专户等通道配置非标资产,开始通过配置公募基金配置资产。

信托业务领域,全国62家信托公司管理的信托资产规模为19.67万亿元,较2019年末的21.77万亿元同比下降9.66%。2021年,监管部门要求继续开展压降信托存续通道类业务规模,逐步压降影子银行风险突出的融资类信托业务,信托资产下降将呈现常态化趋势,未来融资类信托业务将更多由管理规范、风险控制能力强、资本实力强的信托公司开展,保证受托履职到位,业务风险可控。

二、 行业减脂增肌,规模持续下滑,信托资产规模集中度持续上升

1、行业减脂增肌,发展质量提升

信托资产规模19.67万亿元,较前一年的21.77万亿元同比下降9.66%,呈现缩水的态势。进一步观察信托资产在资金来源结构、投向上的变化,可以发现,主动管理信托占总规模的比例达到52.57%,相比2019年的42.56%提升了10个百分点;投向证券市场的信托规模同比上升15.44%,占比超过金融机构信托成为除其他外的第三大投向;房地产信托和政信信托的规模分别收缩12.55%、15.75%,与被动管理信托规模(-25.78%)、事务管理(-13.75%)的下降趋势一致,说明行业去通道效果明显,主动管理能力增强。因此,信托规模的缩减是行业内部结构优化、业务积极转型的结果,行业发展质量实际上是提高的。

2、行业集中度进一步上升,行业分化格局显著

从信托资产集中度来看,2020年CR4、CR8、CR10分别为24.27%、39.24%、45.84%,与2019年相比均在提升,已经连续三年处于上升态势。从数据上看,信托业百分之四十五以上信托资产规模都集中于前十家公司,行业头部公司依然占据着较大的市场份额,并且市场份额在近三年中不断扩大。

观察行业集中度,2015-2018年行业集中度在缓慢下降, 2019-2020年集中度上升明显,信托公司“强者恒强”的马太效应进一步凸显,在监管机构严监管的背景下,大型信托公司在客户储备、产品创新、风险管理等方面的优势奠定其竞争能力,股东为业务转型提供资源支持,注册资本方面也具备明显的优势。

2020年信托资产规模前十名信托公司情况如上表所示,整体而言,行业前10位、第20、30位,建信、华润、光大、华能、外贸5家公司的资产管理规模依然在上升,光大、华润、外贸、五矿由于证券业务大幅上升,建信是因为股权投资大幅增加。观察信托规模行业前十的信托公司,可以发现除建信信托、华能信托等标品业务规模较大信托公司,其他资产规模靠前的信托信托公司,营业收入、信托业务收入的行业排名基本与信托规模的大小呈现出正相关性。

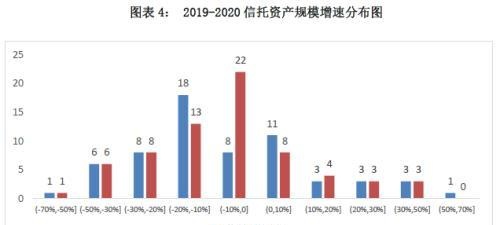

3、负增长区间信托公司数量减少,下滑依靠主动管理、标品扭转

观察各家信托公司资管规模增长区间,2020年42家公司的信托资产规模出现下滑。正增长区间分布数量与2019年持平,-20%至0增长区间的信托公司明显减少,即使未披露年报的6家信托公司落到此区间,数量依然在减少。例如,华润、华能、中原、外贸、建信、财信、江苏、中海、中粮等机构都已经跳出-20%至0增长区间,呈现出正增长的趋势,进一步观察年报可以发现这些公司主动管业务、标品业务基本均呈现增长的态势,前述行业中型的信托公司在转型方面在积极探索监管鼓励的业务发展方向,并且呈现逐步向好的趋势。

下表为增速最快的十家公司,外贸信托表现亮眼。得益于其在工商企业信托领域的增长,外贸信托信托资产规模增速达到51.45%。2020年外贸信托工商企业信托规模增长超过13倍,占比从2019年的1.84%快速上升到17.49%,这主要是由于2020年外贸信托重点围绕中小微企业生产经营、销售流通等供应链环节的融资需求,打造了中小微企业融资新模式,致力于为实体经济注入金融活力,积极推动融资业务转型发展。英大信托是因为基础产业占比76.66%,且当年增加1517.63亿元,剩下八家信托公司均是金融机构类业务大幅增长。

三、集合类规模稳定上升,占比过半的信托公司在增加

据中国信托业协会数据,集合资金信托规模占比为49.65%,单一占比为29.94%,管理财产信托占比为20.41%。从占比情况看,集合在保持上升,从2019年的45.93%上升到2020年49.65%,占比将近一半。单一资金占比29.94%,下降7.16个百分点。观察增速,集合同比上升2.52%,增速比去年有所放缓,单一下降-23.46%。财产权上升明显,规模同比增加14.03%,主要是由于信托公司积极服务实体经济,参与资产证券化业务等相关业务。2020年信托公司参与发行的信贷资产证券化信托业务、企业ABS和交易商ABN规模共计行规模达1.34万亿元,比2019的1.23万亿元同比增加8.94%。综上所述,在监管政策的引导之下,行业的资金来源结构转型升级比较明显,单一纯通道业务同比大幅下降。

观察各公司数据,行业内部集合类占比过半的信托公司在增加,单一类占比过半的信托公司在减少。2020年集合类占比超过50%的公司有31家,比2019年增加3家,单一类占比超过50%的有11家,比2019年减少7家。进一步观察集合类占比较高的公司有民生信托、中融信托、杭工商信托、东莞信托、安信信托等,这些公司属于行业主动管理能力相对较强的信托公司,且除了安信信托之外,其他几家信托公司的盈利指标基本位于行业的中上游。单一类占比较高的长城信托、国民信托、国联信托等,长城信托主要是因为单一股权、地产业务占比高,国民信托则是因为传统事务管理类业务占比较高。

四、事务管理类与融资类业务结构优化,投资业务大幅度地增长

2020年,信托公司响应监管的要求,大幅度压缩事务管理类业务的规模,积极探索标准化业务领域业务,积极发展主动管理型的业务。2020年事务管理类业务规模9.19万亿元,同比减少13.75%,占比44.84%,比2019年下降4.46个百分点,融资类和投资类的规模分别为4.86万亿元、6.44万亿元,同比增长速度分别为-16.71%、25.84%,占比分别为23.71%、31.46%,与2019年相比分别下降3.28、上升7.75个百分点。前述意味着监管部门要求2021年继续开展压降信托存续通道类业务规模、逐步压降“影子银行”风险突出的融资类信托业务、持续清理信托非标资金池业务的“两压一降”工作取得实质性成效。另外,虽然2020年事务管理类业务规模和占比都有所下降,但是事务管理类业务依然占据着行业近一半的规模,依然是现阶段信托公司重要的业务主要贡献力量。

事务管理类与融资类信托规模结构的调整与监管引导与严监管密不可分。2020年,监管文件频频发文要求严控通道信托业务规模,各地银监局亦纷纷要求下辖信托公司严控通道类业务规模。2020年6月,银保监会下发《关于信托公司风险资产处置相关工作的通知》,明确坚持“去通道”目标不变,要继续压缩信托通道业务,逐步压缩违法违规融资类信托业务,巩固信托业乱象治理成果。

五、资金信托新规推动投资类崛起,地产、信政仍成重要收入来源

2020年5月8日银保监会发布资金信托管理新规征求意见稿,对集合资金信托发放贷款及投资非标债权资产的规模占比提出上限要求。资金信托新规引导信托公司压缩、限制非标业务规模,调整业务结构,扩大证券投资信托、股权投资等投资类业务的规模。依据各家信托披露的年报信息来看,2020年信托行业资金投向的变化体现了资金信托新规引导作用,投向资本市场的资金明显增多。

1. 实业企业配置比例仍占据优势,证券市场配置比例增加

从五大投向的余额占比来看,工商企业信托、基础产业信托、房地产信托占比持续减少。2020年工商企业余额占比为30.41%,较2019年的30.60%减少了0.19个百分点;2020年基础产业信托占比为15.13%,较2019年占比减少0.59个百分点;2020年房地产信托占比为13.97%,较2019年减少1.1个百分点。在整体信托规模收缩基础上,工商企业信托占比虽然有所减少,但仍然是信托资金的第一大流向,体现了信托业服务实体经济的功能;房地产信托方面,在监管对房地产信托额度的严格管控下,房地产信托占比与规模双双下降;证券市场信托方面,在2020年二季度后出现的结构性牛市行情下,信托行业抓住股市回暖的机会,布局证券投资类信托,另外监管政策的导向也促使信托主动布局标品。

五大投向中唯有证券市场信托是增长的。证券市场信托余额为2.26亿元,比2019年底新增3026.07亿元,同比增长15.44%。其余的基础产业信托、房地产信托、金融机构信托、工商企业信托均出现萎缩,余额分别为2.47亿元、2.28亿元、1.98亿元、4.96亿元,同比分别下降12.55%、15.75%、20.76%、9.64%。

2. 信政与地产仍为重要收入来源,证券投资类成业务增长方向

观察信托收入排名前十的公司资金在五大领域投向占比情况,可以发现,虽然房地产信托、基础产业信托的占比有所下滑,但是这两类收入加总的比例仍然较大。信托收入排名前十的公司中,有一半的公司政信与地产收入占比超过其他类别,因此,实质上地产与政信业务,还是信托的重要收入来源。另外,还有部分信托公司的其他科目占比比较高,华能信托(61.07%)主要是投资自身资产证券化产品投资,建信信托(56.80%)主要是私募股权基金等非金融股权投资,五矿信托则是由于可供出售类金融资产投资比较多,金融类业务投资较多。

另外,观察信托规模排名前十的公司资金在五大领域投向占比情况,每家的公司侧重点差异比较大。值得注意的是,在标品业务领域,信托规模前十的公司证券投资合计总额同比增长28.36%,说明头部正在积极探索证券投资领域。

六、贷款运用依然是主流,交易性金融资产投资上升明显

从资金运用方式来看,信托资金用于贷款的占比长期维持最高不变,2020年占比为36.14%,比2019年减少4.59个百分点,占比第二的为可供出售及持有到期投资,占比26.45%。之后占比从高到低依次为交易性金融资产投资(14.29%)、长期股权投资(8.99%)、买入返售(3.95%)、存放同业(2.21%),其他类型的共占7.98%,略有下滑的是长期股权投资、存放同业这两类。受行业整体规模下降影响,行业内部呈现结构性调整,除了交易性金融资产投资新增规模上升16.41%以外,贷款、可供出售及持有至到期投资、长期股权投资、买入返售、存放同业的规模分别同比减少19.33%、3.75%、10.16%、7.34%、21.61%,租赁无变化。

信托资金用于贷款的占比最高且占比提升速度放缓,可见贷款类信托地位虽然依然稳固,但是随着地产信托的受限,以及消费金融业务被银行、消金公司金融机构的分解,以及通道类规模的受限,贷款类业务规模的发展迎来一定的瓶颈期。另外,信托资产增加在交易性金融资产投资和可供出售及持有到期投资等领域,说明行业内开始布局以标准化金融产品为代表的标品信托领域,也对公司主动管理能力、投研能力提出了更高的要求。

七、主动管理占比持续增加,行业转型取得成效

2020年62家信托公司主动管理规模为10.21万亿元,较2019年增加1.05万亿元,同比增加11.42%,占信托资产规模比例为52.62%;被动管理规模为9.20万亿元,较2019年减少了3.20万亿元,同比减少31.96%,占信托资产规模的比例为47.38%。可见2020年信托行业整体规模减少主要是被动管理类业务规模大幅减少,虽然行业整体规模略有下滑,2019年-2020年主动管理规模占比均在大幅提升,说明随着行业转型进一步推进,发力主动管理类业务成为抢占转型优势。

从各公司情况来看,2020年整个行业收缩信托业务规模是大趋势,但是各公司主被动业务发展结构情况有所不同。2020年有40家公司主动管理规模出现增长,数量比2019年减少5家。其中25家公司增速超过10%,有16家公司增速超过30%,有3家公司增速超过100%。主动管理增速较高的厦门信托、渤海信托和华能信托分别为192.60%、129.70%、118.75%。主动管理占比超过50%的公司有32家,主动管理占比在30%-50%之间的有19家,主动管理占比在10%-30%之间的有10家,主动管理占比在0%-10%之间的有1家,主动管理占比较高的公司有民生信托、东莞信托、百瑞信托、安信信托、中融信托,占比分别为94.06%、90.72%、89.78%、86.71%、86.66%。

2020年信托资产规模前十的公司的主动管理占比较高的是中融信托、五矿信托、外贸信托,占比分别为86.66%、85.04%、76.39%。

八、前中后台人均承载量结构优化,行业主动管理能力在上升

用信托规模除以公司信托业务人员的人数得出前台人员的人均展业规模。同时,我们再用信托规模除以中后台人员,得出中后台人员的人均管理规模。以这两个数值可分别代表前台业务人员的业务展业效率以及中后台人员运营效率。观察数据可以发现,前台和中后台人均规模较2019年均有所下降,主要原因在于2020年前台和中后台业务人员数量下降的幅度小于2020年行业规模缩减的幅度,导致人均产能下降。进一步观察规模的内部结构,主动管理规模同比增加1.05万亿元,被动规模减少3.20万亿元,由此可见行业人均管理主动的规模是在进一步上升。

另一方面,观察信托收入前十信托公司,并对比前台和中后台在2019年和2020年的效率变化以及和行业平均进行对比,试图找出这些公司在行业中的高收入与人员效率的关系。我们发现,2020年在前台效能方面,收入前十的公司并不一定都高于行业平均值。从2020年的情况看,前台和中后台的人均效率各家公司差异较大,与经营策略以及业务结构有很大的关系。

本文源自云南信托

上一篇

上一篇