起因:外媒爆出Alameda财报,质疑债务风险;

11月2日晚间

CoinDesk发布的一篇新闻说起,根据他们审查的一份私人财务文件,在Alameda Research的资产负债表上有高达61.12亿美元FTX发行的FTT代币。这本身并没有什么不妥或错误,但因为FTX交易所和Alameda Research同为Sam Bankman-Fried的公司。也就是说Alameda的资产建立在一个主要由姊妹公司发行的代币组成的基础上,而不是像法定货币或其他加密货币这样的独立资产。截至6月30日,Alameda公司资产达146亿美元,其最大的单一资产:36.6亿美元的“解锁FTT”,第三大条目是21.6亿美元的“FTT抵押品”。在其80亿美元的负债中,还有2.92亿美元“锁定FTT”,但主要负债是74亿美元的贷款。

资产负债表上的其他重要资产包括33.7亿美元的“加密货币持有”和大量Solana区块链的原生代币:2.92亿美元“解锁SOL”、8.63亿美元的“锁定SOL”和4100万美元的“SOL 抵押品”。其他按名称提及的代币是SRM、MAPS、OXY和FIDA等小市值代币。还有1.34亿美元的现金及其等价物以及20亿美元的“股权证券投资”。

对于CoinDesk的报道,Alameda首席执行官Caroline Ellison拒绝置评,FTX也没有回应置评请求。此报告发出后引发加密社区恐慌,因为2022年5月份高达400亿美金市值的Luna一夜崩盘的情景历历在目。社区恐慌Alameda会不会成为下一个三箭资本,也担心FTX会不会资不抵债挪用用户资产。、

事件诱导2:与CZ的博弈开始;

11月6日,币安联合创始人何一表示:“币安不给无抵押贷款,不参与交易,不瞎买公司,不瞎花钱赞助,20%FTX的股权已经卖出,抬头做人,低头做事。”暗指之前FTX的相关操作。

11月6日,针对近期流传的Alameda Research财务文件一事,Alameda Research联席CEO Caroline Ellison终于在推特上回应称,“网上流传的资产负债表不完整,仅展示了一部分。我们有超过100亿美元总产没有反映在该表中。此外,资产负债表列出了我们几个最大的多头头寸,但却没有列出我们的对冲仓位。考虑到今年加密信贷领域的紧缩,目前为止我们已经归还了大部分贷款。”

随后,币安创始人赵长鹏发推称,作为币安去年退出 FTX 股权的一部分,币安收到了大约 21 亿美元等值的现金(BUSD 和 FTT)。由于最近曝光的消息,币安决定清算我们账面上的所有剩余FTT。他还表示,将尝试以最小化市场影响的方式这样做。由于市场条件和流动性有限,预计这将需要几个月才能完成。

针对币安创始人赵长鹏的推文,Alameda Research联席CEO Caroline Ellison在11月7日回应赵长鹏称,希望将市场对币安售出FTT的影响降到最低,Alameda很乐意以22 美元(FTT当时市价)的价格购买。

对此赵长鹏并未回应,而是确认链上监控的22,999,999枚FTT从未知钱包转移到币安是币安所转。

FTX创始人Sam Bankman-Fried(SBF)发推称,“一堆毫无根据的谣言一直在流传,FTX的财务经过审计,虽然它有时会减慢产品上的速度,但让FTX受到高度监管。FTX今天已经处理了数十亿美元的存款/提现,还有大量美元与稳定币的兑换正在进行。”

市场反馈,此时大众用户依然相信FTX完全有实力应对,但熊市里的用户经不起一点风浪,不少用户选择提币离场。

事件诱导3:SBF辟谣不管用,FTX挤兑潮爆发;

根据链上分析公司CryptoQuant联合创始人兼CEO Ki Young Ju信息,截至11月7日午时,FTX的稳定币储备刚刚达到一年来低点,截止目前为5100万美元,过去两周下降93%。同时FTX的ETH每小时提现数量也创下历史新高,FTT的交易所代币储备也达到历史最高水平,约60%的FTT流通供应量在交易所中。

据链上分析师Lookonchain在推特上披露数据显示,虽然SBF已经从各处提取资金到FTX交易所,但过去24小时,FTX热钱包地址内持有的资产总价值已经从约24亿美元下跌到约18亿美元,此外其热钱包内所有现货ETH和稳定币均已清空。

相反,Nansen数据显示,币安在过去7天内流入3.37亿美元的稳定币,是稳定币流入的最大实体,目前其余额为266亿美元。这其中应该有部分FTX平台用户恐慌而提出的资产。

大量用户提币,也造成了提币处理时间变长,FTX官方发推特称,我们正在持续处理较多的充提需求,目前充提币环节基本顺畅,平台撮合引擎等技术环节皆平稳运行,FTX也如常运作。链上情况可能偶有拥堵(如BTC网络),主要受限于节点吞吐量上限,FTX正在加速处理。稳定币提现陆续处理中,因银行周末不营业,美元/稳定币的赎回速度稍慢,待周一工作日银行营业,电汇便可恢复顺畅。

围绕FTX的闹剧还在继续,许多项目和散户投资者担心Alameda会抛售他们的代币,所以也许是时候快速回顾一下 Alameda口袋有哪些代币了。

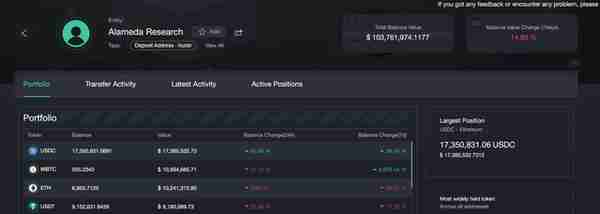

他们在以太坊上有多少资金?通过查询Alameda Research链上数据,其627个地址大约持有1亿美元的资产。

数据显示,其所持主要资产分别为USDC(1738 万美元)、WBTC(1089 万美元)、ETH(1024 万美元)、USDT(918 万美元)、WETH(772 万美元)。

11月8日,随着币安与 FTX 间战局的深入,今日承受重压的 FTT 在跌破了 22 美元关口后快速走低,截至 14:35 左右暂报 16.97 USDT,24 小时跌幅达 23.07%。

这场巨无霸的博弈之中,深受战局走势影响的除了直接对弈的双方选手之外,其他一些“嫡系簇拥”以及与他们存在牵涉的项目也难免会受到波及。这其中较具代表性的项目有 SBF 大力扶植的公链 Solana(SOL)、曾与 FTX 有过代币互换协议的 BitDAO(BIT)、以及将 FTT 作为主要抵押资产之一的去中心化稳定币项目 Abracadabra Finance(MIM)。

SOL

SOL 的恐慌情绪也不断加深,即便是在接连释放利好的情况下,SOL 的价格还是一路走低,截至 15:10 左右暂报 27.80 美元,24 小时下跌 15.23%。流言四起,比如今日广为流传的 SOL 突然增发一事,但实际上此“增发”系因 Solana PoS 机制下的通胀机制使然。

BIT

在 FTT 跳水的同时 BIT 也出现了大幅下跌,跌幅一度超过 20%。对于抛压的来源,Bybit(BitDAO 发起方)首席执行官 Ben Zhou 将矛头直指 Alameda 和 FTT,怀疑后两者在通过抛售 BIT 填补窟窿——“有人曾承诺不会抛售持有的 1 亿枚 BIT,Bybit 有可能被欺骗了。”

与此同时,为了对 Alameda 施压,BitDAO 社区还发起了一项紧急提案,要求 Alameda 在 24 小时内将 1 亿 BIT 转移到链上地址供 BitDAO 社区验证,否则将由 BitDAO 社区决定如何处理金库中的 336.23 万 FTT。

针对 Bybit 方面的“指控”,Alameda 联席 CEO Caroline Ellison 否认了是自己正在抛售 BIT,并表示目前很忙,当事情平静下来时会给出资金证明。

MIM

稳定币 MIM 是另一个受到严重波及的项目。

由于 FTT 是 MIM 最主要的抵押资产之一,在 FTT 快速下跌之时,MIM 也出现了一定幅度的脱锚,一度甚至跌破了 0.95 美元。截至 15:40,随着市场短线企稳,MIM 也回升到了 0.986 美元附近,但仍未恢复锚定。

根据 MIM 的抵押情况来看,目前约有 2816 万枚 MIM(占比 15.85%)系由 FTT 抵押生成,与之相对应,充当抵押资产的 FTT 总价值约为 1.19 亿美元,由此计算清算痛点大概在 FTT 6.5 美元左右。暂时看来情况似乎还不算太过危急,但由于以太坊(MIM 主要发行链)上 DEX 内的 FTT 流动性规模较小(主要 DEX Sushiswap 内的 FTT 仅有 30 万美元左右),一旦 FTT 加速下行,链上价格很容易出现大幅偏离,相关风险仍需警惕。

事件诱导4:资不抵贷,SBF的谎言被戳穿;

11月8 日晚,FTX 暂停了以太坊、Solana 和 Tron 上提款请求。据 0xscope 表示,过去两小时除了 FTX 给充币地址打 0.12 ETH 之外,没有任何资产流出 FTX。仅 1 小时后,SBF 和 CZ 就先后宣布了 Binance 收购 FTX 的消息。

事件诱导5:SBF向CZ需求帮助并达成口头收购协议;

11 月 9 日凌晨 0 点,SBF 在自己的社媒账号发布推文:

事情兜了个圈子,我们已经与 FTX 的第一个投资者,也是最后一个 Binance 达成了战略交易协议(正等待进行尽职调查)。我们的团队正在按原有的情况清理提款积压,这将消除流动性紧缩;所有资产将 1:1 覆盖。这是我们要求 Binance 加入的主要原因之一。这可能需要一些时间才能完全解决,我们对此表示歉意。

非常感谢 CZ、Binance 和我们所有的支持者。这是一项以用户为中心的开发,有利于整个行业。CZ 在构建全球加密生态系统和创造一个更自由的经济世界方面已经做出了难以置信的工作,未来也将继续如此。我知道,媒体上一直有传言称我们两家交易平台之间存在冲突,但 Binance 一再表明,他们致力于打造更加去中心化的全球经济,同时努力改善与监管机构的关系。他会将一切打点好。(请注意 FTX.us 和 Binance.us 这两家独立公司目前不受此影响。FTX.us 的提款一直是可用的,资产完全支持 1:1 覆盖,并且运行正常。)」

10 分钟后,CZ 紧随发文:

今天下午,FTX 因流动性出现严重紧缩向我们寻求帮助。为了保护用户,我们签署了一份不具约束力的意向书,(Binance)打算完全收购(FTX)。我们将在未来几天对这件事进行完整的调查。有很多内容要涵盖,并且需要一些时间。这是一个高度动态的情况,我们正在实时对其进行评估。Binance 有权随时退出交易。随着事态的发展,我们预计未来几天 FTT 的价格将大幅波动。

事件诱导6:市场对此收购并不看好,并且涉及到政策监管;

针对 Binance 收购 FTX 的交易又引起了各地反垄断监管机构的注意。据 CoinDesk 文章表示,如果各地监管机构担心这笔收购会限制市场自由选择,他们便有权阻止该重大合并,并且也有严格的法律禁止反竞争行为。

阿姆斯特丹大学专门研究区块链和反托拉斯问题的副教授 Thibault Schrepel 也在推文中写道:「下一次,在发布消息之前,先检查你的推文是否符合反托拉斯法。现阶段,如果在即将提交的法庭文件/反垄断诉讼中发现 CZ 这条推文,我不会感到惊讶」。Schrepel 认为美国法律将适用此案,因为该交易影响到 FTX 包括美国业务在内的整个公司。另据报道,该交易也必须获得欧盟等司法管辖区的反垄断机构批准,同时他们也有权阻止并购。对于规模较大的交易,如果公司「抢先一步」获得批准,欧盟委员会可以对其处以最高 10% 的营业额罚款。与此同时,美国商品期货交易委员会(CFTC)发言人 Steven Adamske 表示,其正在关注 FTX 事件动态,但「目前任何监管问题都未明确」。

11 月 9 日,CZ发推表示:加密交易所不应该像银行一样实行部分储备金制度,所有加密交易所应公开储备金证明。币安很快开始做储备金证明,保持充分的透明度。随后,OKX公布计划在未来30天内发布储备金证明。

什么是储备金证明?

如果我能做一件事来改善这个行业,那就是说服加密货币领域的每个托管服务提供商采用常规的储备金证明程序。

储备金证明是指持有加密货币的托管业务应该创建关于其储备的公开凭证,并与用户余额(负债)的证明相匹配。理论上:

储备金证明+负债证明=偿付能力证明

这个想法是为了向公众(特别是你的储户),证明你在存款中持有的加密货币与用户余额匹配。当然,在实践中这并不是那么简单。证明你控制了链上的一些资金意义不大,你总是可以在短期的基础上借到这些资金。所以,时间点验证的意义相对较小。

此外,交易所可能存在隐性债务,或者债权人要求储户享有优先权,特别是如果它们不合法地“区别对待”平台上的客户资产。这就是为什么怀俄明州 SPDI 法案如此重要,它明确了储户相对于托管机构的法律地位。

11月10日早上,币安官方推特发文表示,币安已经放弃寻求对FTX的收购。在赵长鹏透露已签署一份不具约束力的意向书收购FTX后不到一天,币安就做出了逆转。

据 WSJ 报道,FTX 面临高达 80 亿美元的流动性缺口。FTX 员工表示,尽管多次尝试但至少有一名 FTX 高管几天以来都无法与 SBF 取得联系。 该高管还表示,员工并没有得到 FTX 内部发生的事情的信息,而是从 Twitter 上了解到新的进展。这位知情人士说,缺乏沟通让员工感到愤怒和惊讶。

事件诱导7:处在漩涡中的各方势力;

1、SBF( 11月11日消息,根据加密大V FXHedge的推文,彭博亿万富翁指数显示,FTX创始人Sam Bankman-Fried(SBF)的净资产已从160亿美元降至1美元。此前消息,SBF的净资产估值于11月7日约为160亿美元,在11月8日较前一天下跌93.8%至9.91亿美元。)

2、FTX员工:目前Alameda Research召开会议,全员辞职,部分员工向曾经的VC合作伙伴发送了告别信息。FTX员工的职业生涯不仅岌岌可危,甚至全部身家都要化作土。

3、机构们:红杉资本、贝莱德、老虎环球、软银集团、常年位列加拿大前五大养老基金的安大略教师退休基金、知名美国橄榄球运动员Tom Brady和超模Gisele Bündchen夫妇等都位列FTX的客户名单之上,此次也或将一道蒙受损失。

事件诱导8:SBF全力自救,寻求资金救助;

11 月 10 日,加密 KOL Cobie 在其社交平台发文表示,电报上的匿名用户向其提供了 SBF 在 FTX 内部 Slack 频道上发布的一封员工信。Cobie 已证实其真实性。

这是在 Binance 确认不再进行对 FTX 收购的交易后,SBF 对所有员工的解释与道歉。80 亿美元的亏空让 Coinbase、OKX,甚至资金量最大的 Binance 都望而却步。3 天时间身价从 190 亿美元缩水超过 90% 的 SBF 仍在寻找 Bailout 的方法。当全球第二大加密交易平台在 3 天内毁灭,这是创始人最想对员工说的话。

11月10日晚间,SBF 发布内部信表示:会承担责任,在接下来的一周里进行融资,目前和孙宇晨洽谈中。

回顾孙宇晨的营销事件:

11月10日上午10点发布正在与FTX一起制定解决流动性危机的方案;

11月10日下午2点发布FTX上TRX交易已恢复,正处理提款功能;

11月11日下午5点发布已经准备好为FTX提供数十亿美金的援助。

SBF需求多方帮助:

据 Axios 报道,FTX 已与总部位于美国的加密货币交易所 Kraken 就潜在的救援交易进行了接洽。Axios 表示,谈判的细节尚不清楚,可能会继续,也可能会破裂,并补充说 FTX 和 Kraken 均拒绝置评。

11月11人日消息,据路透社援引知情人士的话称,SBF正寻求为FTX筹集高达94亿美元的救助融资。SBF正在讨论从波场创始人孙宇晨、OKX以及Tether处各募集10亿美元,共计30亿美元;从多家投资基金处筹得20亿美元;剩余部分将来自其他投资者。

11月11日,白宫新闻秘书 Karine Jean-Pierre 在接受记者采访时表示将继续关注加密局势。日本金融厅已下令暂停 FTX Japan 的运营,并制定了「书面业务改进计划」。日本金融厅在其命令中说到:FTX Japan 停止了该国客户的提款,但没有指定恢复日期,也没有停止新客户加入该平台。FTX Japan 需要在 2022 年 11 月 16 日之前提交「书面业务改进计划」以解决上述问题。

事件诱导9:SBF选择辞职,清算FTX并进行破产处理;

11月11日晚间,币圈头部交易所FTX宣布该集团各公司已在美国启动自愿破产保护程序,同时Sam Bankman-Fried辞去首席执行官职务,John J. Ray III成为继任首席执行官。

根据 FTX公告,FTX 正式申请美国 Chapter 11 破产文件,正式宣告进入破产重组程序。

据了解,该破产保护申请文件显示,此次连带一并破产重组清算的公司并非仅一家实体,而是超过130家公司的集合体(被称为 FTX 集团),其中包括 FTX Trading Ltd.(又称为 FTX.com)、West Realm Shires Services Inc. (FTX US)、Alameda Research Ltd…等多家巨头公司。

备注:

CZ和SBF早前的一些摩擦事件:

早在2022年7月7日,CZ便与SBF在推特上开始互相嘲讽。嘲讽的原因为Voyager宣布破产,但作为贷款人的Alameda却不还钱救助Voyager,相反是救助了已经破产的三箭资本。但随后,9月27日,FTX在Voyager的拍卖中以14.22亿美元出价竞拍成功,收购了Voyager。

同时,今年以来,SBF一直在积极收购陷入困境的加密货币公司,以比半年前更低的价格收购数百万客户和有价值的技术,光是在今年6月,FTX就完成两个收购案:加拿大交易所Bitvo和美国证券经纪商Embed。

FTX业务不断强大,生态布局不断扩大,与币安的利益边界自然而然发生冲突。从商业角度看,币安作为加密货币市场坐享最大流量和口碑的平台,对竞争对手保持警惕是情理之中。从风险规避和投资角度看,币安无论何时卖出自有资产本是自由,而且是在长持之后所持资产爆出可能的黑天鹅风险从而选择清算,这也是正常操作。

SBF 和 FTX 出现问题的原因:

在很长一段时间内,SBF 被加密货币市场「偶像化」。他在以下方面被人所熟知:

• 套利交易

• 创立 FTX 和 Alameda

• 投资成功,例如SOL

如此巨大的成功,使得Sam在其巅峰时期积累了令人印象深刻的净资产 ,规模约100~145亿美元。

近期,FTX 一直忙于为新项目筹集巨额融资。Aptos 和 Sui 便是其中两个项目。

面对Luna造成市场混乱,但他还是利用该情况作为筹码,继续进行积极的扩张计划。

• 以 2.4 亿美元救助 BlockFi

• 竞购 Voyager 资产

• 考虑救助 Celsius

SBF 对政治有着浓厚的兴趣,他参与了即将举行的中期选举就证明了这一点,其在这次选举中捐赠近5000万美元。

这是在他计划在 2024 年美国总统大选中捐赠10亿美元之后发生的(他后来撤回了)。显然,Sam心怀政治利益。

这是在他计划在 2024 年美国总统大选中捐赠10亿美元之后发生的(他后来撤回了)。显然,Sam心怀政治利益。

尽管公众对Sam的看法越来越消极,但 DCCPA 法案草案标志着公众看法的真正转折点。该法案草案已泄漏。

Sam似乎一直支持该法案。但是,尽管其本人试图在 Twitter 上扮演“好人”,但整个法案都有明显的危险信号,这可能对 DeFi 构成重大威胁。

多个行业关键人物已经公开反对该法案,其中包括最知名的正在独立工作的 Bitboy。

Erik Voorhees 在Bankless的采访中对SBF的立场进行了提问。这段视频(已病毒式传播)引起加密社区对他的质疑。

Sam的损失是巨大的。当人们意识到他的意图可能与最初的想法不同时,情绪发生了转变。这种情绪的转变是接下来要发生的事情的前兆,也是最近导致FUD的主要因素。

周三,当Alameda的资产负债表被泄露时,担忧开始浮现。该文件揭示了“Alameda 业务的净股权实际上是FTX 自己凭空发行的代币”。

上一篇

上一篇