核心观点:

行业底部特征显著。

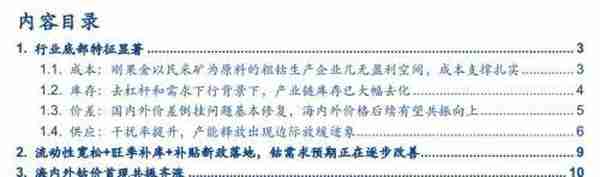

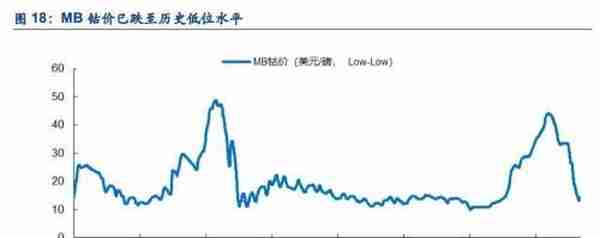

一是成本支撑扎实。按照目前MB钴报价14美元/磅左右,对应大约7折的粗钴(10美元/磅左右),我们的测算表明,刚果金部分以民采矿为原料的粗钴生产企业现价水平下基本没有盈利空间。

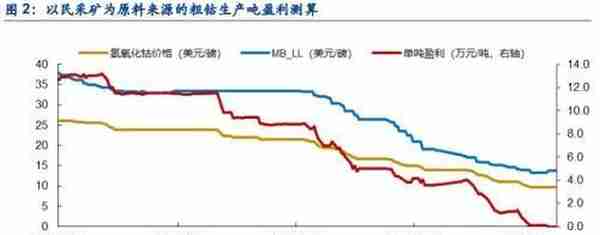

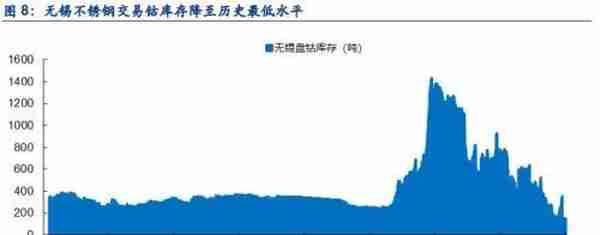

二是在去杠杆和需求下行背景下,产业链库存已大幅去化。下游正极材料厂商一直维持低库存,亚洲金属网数据显示,四氧化三钴、钴粉等生产商2018Q3、2018Q4去库显著;国内钴产品龙头企业则从2018Q2开始去库,2018Q4经历大幅去库;无锡不锈钢交易中心钴库存今年3月也创出历史最低水平,除嘉能可等龙头企业尚保有大量原料库存外,整体产业链库存已经历大幅去化。

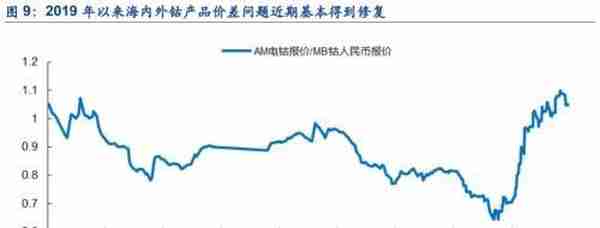

三是今年以来MB钴价大跌使得国内外钴价倒挂问题基本修复,后续海内外价格容易形成共振向上局面,涨价预期更为坚实。国内钴原料主要依赖进口,主要采用MB报价作为计价基准,而钴盐报价体系则更多体现国内供需情况,原先MB价格显著高于国内价格,容易出现“买国内、卖海外”的套利行为,使得进口原料的成本线反而下降,国内涨价动能被压制,而如今价差基本修复之后,两者容易出现共振上涨,意味着供需变紧+原料成本上升,容易形成更为坚实的涨价预期。

四是供应干扰率提升,产能释放存边际放缓迹象。第一,2019年嘉能可、欧亚资源旗下大型钴矿项目出现减产预期,且嘉能可不排除在钴矿供应整体干扰率提升背景下采取锁定未来长单等垄断策略;第二,由于粗钴几乎无盈利空间,国内钴原料进口同比大降。第三,中长期看,低钴价环境及刚果金矿业税费提高或延缓钴新增项目尤其是粗钴项目产能释放。

流动性宽松+旺季补库+补贴新政落地,钴需求预期正在逐步改善。一是二季度是工业生产传统旺季,广谱工业品有涨价预期和补库需求;二是宽信用逐步见效,企业资金压力有所缓解,再加上库存处于低位,下游补库和上游惜售行为大概率出现;三是新能源车2019年补贴新政过渡期为3月26日-6月25日,下游抢装行情有望出现提振钴需求;四是在5G换机潮带动下,我们预计智能手机出货有望在下半年复苏,从而改善钴需求预期。

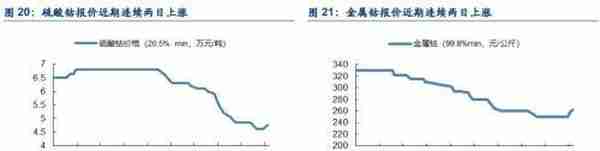

海内外钴价首现共振齐涨。从海外角度看,3月29日,MB低等级钴报价13.75(+0.45)-14.4(+0.15)美元/磅,为自2018年9月以来首次上涨;4月3日,MB低等级钴报价14.25(+0.5)-15.4(+1)美元/磅,再度上涨。从国内角度看, 4月2日,AM硫酸钴中间价为4.7万元/吨,涨幅2.17%,为2019年1月中旬以来首次上涨,金属钴中间价25.85万元,涨幅3.4%,为2019年3月下旬以来首次上涨。4月3日,AM硫酸钴中间价为4.75万元/吨,涨幅1.06%;金属钴中间价26.2万元,涨幅1.35%。

价格底部+需求边际改善+首次涨价,钴板块有望迎来重估。一是钴价经过急跌后,成本支撑扎实,库存去化彻底,需求边际向好,且于4月2日国内首次涨价,A股钴权益资产2018Q4已大幅计提减值,目前时点具备中长期重估潜能。

二是相比于基本金属,国内产业定价的钴可以规避近期美元汇率扰动,且目前库存较低的钴产业链容易出现旺季囤货提价的预期自我强化,在目前有色周期广谱品种中,板块重估最为顺畅。

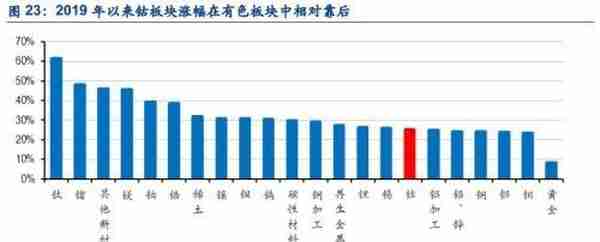

三是从交易层面看,今年以来有色板块整体涨幅排名靠后,钴板块在有色板块整体涨幅也排名靠后,龙头公司华友、寒锐自去年高点跌超50%,具有板块估值修复的基础。

四是从供需平衡角度,钴供应过剩压力在最近两年仍然切实存在,但2021年以后新供应增加有限,钴需求有望在新能源车和5G换机潮带动下逐步加速,嘉能可也不排除采取控量保价策略的可能,中长期供需有望出现反转;而短期看价格已触底反弹,中长期中枢价格下行概率不大,权益资产有望迎来重估。

建议重点关注寒锐钴业、华友钴业、道氏技术、盛屯矿业、合纵科技、鹏欣资源、金诚信(拟入股金川国际旗下刚果金铜钴矿)。

风险提示:1)供应收缩低于预期;2)需求边际改善低于预期。

1. 行业底部特征显著

1.1. 成本:刚果金以民采矿为原料的粗钴生产企业几无盈利空间,成本支撑扎实

今年以来MB钴价下跌46%,硫酸钴价下跌26%。截至2019年4月3日,MB低等级钴最新报价为14.25-15.4美元/磅,硫酸钴报价为4.75万元/吨,相比年初分别下跌46%、26%。

现价下刚果金以民采矿为主要来源的粗钴生产企业盈利艰难。据亚洲金属网,钴湿法中间品报价9.75美元/磅,对应折扣系数约7折,较年初以来下跌41.6%。以一个典型的刚果金民采矿粗钴生产企业为例,按照目前MB low-low 13.75美元/磅报价,2折的矿石采购折扣系数(矿石品位2%左右对应的折扣系数大致在2折左右),98%的回收率,对应矿石原料成本约2.81美元/磅,再加上总计7美元/磅左右的矿石加工费和海运费(草根调研了解),生产成本合计约9.8美元/磅,当前价格下,该生产企业已基本没有盈利空间。

1.2. 库存:去杠杆和需求下行背景下,产业链库存已大幅去化

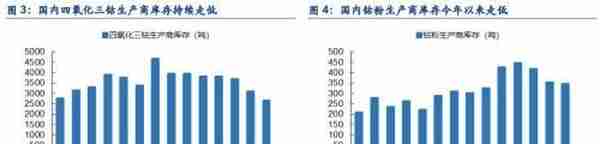

下游正极材料厂商库存较低,生产商库存也已大幅去化。据草根调研了解,正极材料厂商普遍维持低原料库存状态,原料采购大都是即采即用,产业链库存多集中在生产商环节。但从2018年二季度开始,国内龙头生产商急速回收现金,减少原料采购的特征极为明显。以华友为例,从去年2季度开始,“销售商品、提供劳务收到的现金”就开始大幅超越“购买商品、接受劳务支付的现金”,现金购销比明显走低,经营现金流转正且持续扩大。2018年Q4华友钴业存货货值下降约14亿至54.9亿水平,存货周转天数从2018Q3的239天降至180天,已经降至历史较低水平。

无锡不锈钢交易所钴库存位于历史最低区间。截至2019年4月2日,无锡不锈钢交易中心钴库存仅有152吨,3月15日跌至134.75吨,创出历史最低记录,无锡盘库存见底从侧面印证产业悲观情绪或已见底。

1.3. 价差:国内外价差倒挂问题基本修复,海内外价格后续有望共振向上

过去因国内外定价机制差异存在海内外价差问题。正如我们此前报告中多次提到,MB钴报价主要沿袭欧美贸易商的“记者报价”,建立在“非洲产矿、中国冶炼、欧美贸易商主导矿源”的钴贸易格局基础上,几十年来难以撼动,更多的是代表欧美大贸易商的垄断利益。而中国,作为全球最大的钴冶炼和下游钴制品加工中心,钴报价则更多是按照市场供需决定。二者报价的差异本质上反映了实体供需状况和垄断厂商议价能力、挺价意愿的差异。

随着中国在钴供应端控制力逐步增强,这种价差催生的运行规律正在逐渐弱化。这一规律的根源是中国钴矿对外依存度90%以上,而上游钴矿领域欧美厂商的先发优势特别明显。需要关注的是,这种根源正在逐步弱化,中国因素在全球钴定价机制中的分量将越来越重。一是需求侧,中国是全球新能源车占半壁江山的主要增长极,国内钴需求的话语权日益提升;二是供给侧,越来越多的中国企业,类似华友、洛钼、寒锐、道氏、盛屯、腾远等公司,正在快速扩张在刚果金的矿山自供体系,越来越少地依赖传统欧美贸易商的贸易体系来获取钴原料。

三是今年以来MB钴价大跌使得国内外钴价倒挂问题基本修复,后续海内外价格容易形成共振向上局面,涨价预期更为坚实。国内钴原料主要依赖进口,主要采用MB报价作为计价基准,而钴盐报价体系则体现国内供需情况,原先MB价格显著高于国内价格,容易出现“买国内、卖海外”的套利行为,使得进口原料的成本线反而下降,国内涨价动能被压制,而如今价差基本修复之后,两者容易出现共振上涨,意味着供需变紧+原料成本上升,容易形成更为坚实的涨价预期

1.4. 供应:干扰率提升,产能释放出现边际放缓迹象

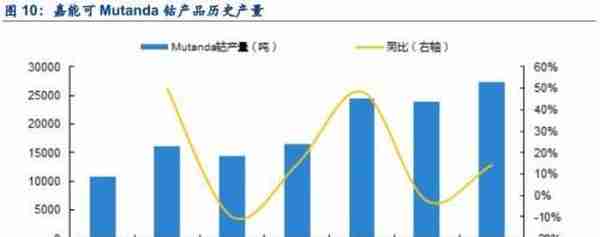

2019年嘉能可、欧亚资源旗下大型钴矿项目出现减产预期。2019年2月欧亚资源宣称其位于刚果金的Boss铜钴矿停产进行维护保养,该矿可年产5万吨铜、3300吨钴。同月嘉能可宣布计划在Mutanda裁员2000人,同时暂时性削减产量,因正在寻找新的铜矿开采方式,该矿可年产铜19.9万吨,钴2.7万吨,钴产量占全球供应约20%。

更深层次来看,受制于资源和政商关系,欧亚资源及嘉能可刚果金矿山供应扰动预计会持续提升。一是资源角度,Mutanda、boss包括KCC等刚果金大型矿山此前一直使用表层氧化矿或混合矿,对硫化矿基本弃之不用,但随着表层面氧化矿资源品位下降,资源枯竭,不得不改变工艺,加大硫化矿的开发利用。相比氧化矿,硫化矿钴品位较低(钴亲氧),工艺流程长且复杂,钴收率降低,产量端扰动加大。二是从政商关系角度,嘉能可KCC与刚果金政府存在多年利益纠葛,KCC遭多次起诉面临解散风险,后虽和解,但政商关系仍值得担忧,尤其刚果金矿业税对欧美矿企利益的不管不顾,使得双方关系更为脆弱。

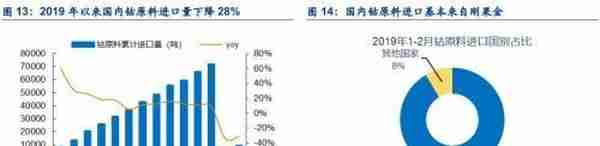

粗钴盈利空间下降,国内钴原料进口同比大降。海关数据显示,2019年1-2月国内钴矿砂及精矿累计进口1.37万吨,同比下降49%,钴湿法冶炼中间品累计进口3.01万吨,同比下降28.2%。按照钴矿、中间品分别按照8%、27%含钴品位假设,我们的测算表明2019年1-2月国内钴原料进口含钴量合计0.9万吨,同比下降31.5%,其中来自刚果金钴原料含固量合计0.84万吨,同比下降35%。

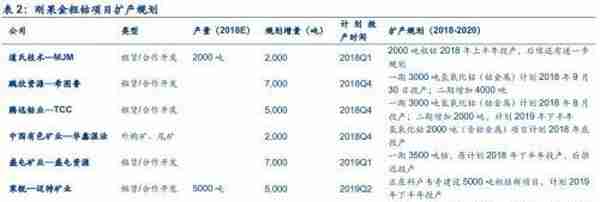

中长期看,低钴价环境及刚果金税费提高或延缓未来钴新增项目,尤其是粗钴项目产能释放。我们的测算表明,未来2-3年刚果金明确规划的粗钴项目新增产能约3万吨。钴矿方面,最大增量来自KCC以及RTR项目,前者因含铀等问题销量释放仍需观察,且不排除在钴矿供应整体干扰率提升背景下采取锁定未来长单等垄断策略;后者为尾矿项目,铜品位1.49%,钴品位0.32%,整体品位略低,成本相对较高,钴价下跌及刚果金新矿业法的实施预计对项目盈利形成负面影响,或延缓新增产能投放。

2. 流动性宽松+旺季补库+补贴新政落地,钴需求预期正在逐步改善

二季度是工业生产传统旺季,广谱工业品有涨价预期和补库需求。从季节规律来看,二季度为工业生产旺季,工业企业具备一定季节性补库的需求;对于钴而言,其需求结构中传统工业需求部分(高温合金、硬质合金、磁性材料等)也占三成,与传统工业需求也具备相关性,在目前库存水平整体不高的情况下也存在补库的需求。

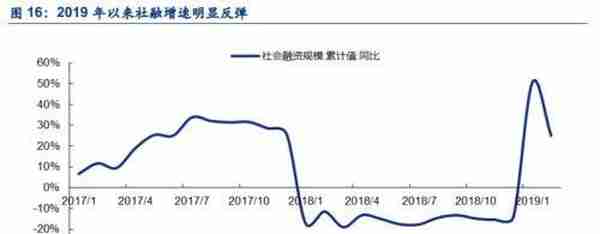

宽信用逐步见效,企业资金压力有所缓解,有益于合意库存提升。随着1月降准、银行发行永续债、央行创设“CBS”、地方债提前发行等因素影响,宽信用逐渐起效,今年以来社融增速也出现明显反弹,民企资金环境面临改善;对钴这一单价较高且无期货交易的小众品种而言,其需求乃至价格均易受到资金因素影响,2018年钴的暴跌一定程度也和去杠杆的大环境有关,企业在资金偏紧的情况下容易降低合意库存水平,加快现金回笼;反之,目前资金环境面临改善,企业也有适当放松存货周转水平,提升合意库存水平的意愿。

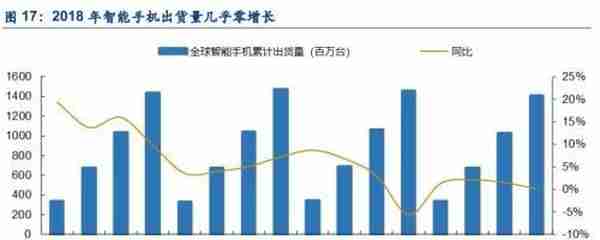

新能源车+消费电子需求有望边际强化。新能源车2019年补贴新政过渡期为3月26日-6月25日,下游抢装行情有望出现提振钴需求。消费电子角度,IDC数据显示2018年全球智能手机出货量为14.07亿部,同比仅增0.1%,已经是最差的历史表现;往后看,5G的换机潮值得期待。雷军3月28日在博鳌亚洲论坛上预测,明后年会迎来5G换机潮,我们预计在5G新机带动下,预计2019年智能手机出货量就将出现高个位数正增长,手机需求的复苏预计将显著改善钴需求预期。

3. 海内外钴价首现共振齐涨

海外:MB报价自2018年9月以来首次上涨。最新数据显示,3月29日,MB低等级钴报价13.75-14.4美元/磅,为自2018年9月以来首次上涨,4月3日,MB低等级钴报价14.25(+0.5)-15.4(+1)美元/磅,报价再度上涨,本轮连续两天上涨也是自2018年4月价格自高点滑落以来为数不多的反弹。值得注意的是,本轮MB下跌之快之急为历史罕见,从2018年4月开始,仅在9月份出现了2-3天的反弹,从绝对水平来看,当前MB钴价已处于历史极低水平,后续一旦价格形成触底预期,预计向上反抽幅度较大。

国内:多种钴产品价格均出现上涨。4月2日,AM硫酸钴(20.5%min)中间价为4.7万元/吨,较前日上涨1000元,涨幅2.17%,为2019年1月中旬以来首次上涨,金属钴(99.8%min)中间价25.85万元,涨幅3.4%,为2019年3月下旬以来首次上涨。4月3日,AM硫酸钴(20.5%min)中间价为4.75万元/吨,继续上涨500元,涨幅1.06%;金属钴(99.8%min)中间价26.2万元,继续上涨3500元,涨幅1.35%。

4. 价格底部+需求边际改善+首次涨价,钴板块有望迎来重估

价格底部+需求边际改善+首次涨价,钴板块有望迎来重估。一是钴价经过急跌后,成本支撑扎实,库存去化彻底,需求边际向好,且于4月2日国内首次涨价,A股钴权益资产2018Q4已大幅计提减值,目前时点具备中长期重估潜能。二是相比于基本金属,国内产业定价的钴可以规避近期美元汇率扰动,且目前库存较低的钴产业链容易出现旺季囤货提价的预期自我强化,在目前有色周期广谱品种中,板块重估最为顺畅。三是从交易层面看,今年以来有色板块整体涨幅排名靠后,钴板块在有色板块整体涨幅也排名靠后,龙头公司华友、寒锐自去年高点跌超50%,具有板块估值修复的基础。四是从供需平衡角度,钴供应过剩压力在最近两年仍然切实存在,但2021年以后新供应增加有限,钴需求有望在新能源车和5G换机潮带动下加速,嘉能可也不排除采取控量提价策略的可能,中长期供需有望出现反转;而短期看价格已触底反弹,中长期中枢价格下行概率不大,权益资产有望迎来重估。

5. 风险提示

1)供应收缩低于预期;2)需求边际改善低于预期。

上一篇

上一篇