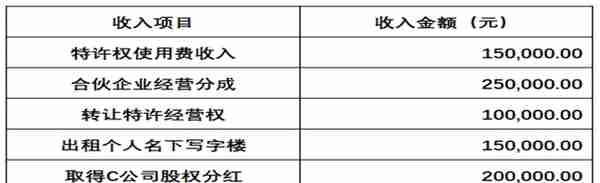

案例:A个人2016年投资80万元购入B公司股权,但B公司持续经营不善,2019年A个人被迫以10万元转让给第三方,该项投资损失70万元。A个人2019年还取得了如下收入:

问题:A个人2019年股权投资损失70万元能否在表中其他类应纳税所得计算时扣除?

答复:A个人股权转让损失70万元在其他所得计算应纳税所得额时均不得扣除。

1、特许权使用费收入15万元属于综合所得的一类。根据新《个人所得税法》居民个人的综合所得,以每一纳税年度的收入额减除费用六万元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额,为应纳税所得额。《实施细则》进一步细化,个人所得税法第六条第一款第一项所称依法确定的其他扣除,包括个人缴付符合国家规定的企业年金、职业年金,个人购买符合国家规定的商业健康保险、税收递延型商业养老保险的支出,以及国务院规定可以扣除的其他项目。

因此,A个人取得15万元的特许权使用费收入在计算应纳税额所得额时不能扣除股权投资业务产生的损失。

2、合伙企业经营所得按照股东协议约定的分成比例计算的分成所得属于个人经营所得,《个人所得税法》规定经营所得以每一纳税年度的收入总额减除成本、费用以及损失后的余额,为应纳税所得额。《个人所得税法实施条例》进一步明确所称损失,是指生产、经营活动中发生的固定资产和存货的盘亏、毁损、报废损失,转让财产损失,坏账损失,自然灾害等不可抗力因素造成的损失以及其他损失。从这个解释中可以看出可以在个人经营所得前扣除的损失,都是在经营活动过程中发生的与经营业务相关的损失。在个人所得税经营所得纳税申报表(A表)第4行“弥补以前年度亏损”栏填列。

股权转让产生的损失属于转让财产损失,但股权投资业务不属于经营活动,而是投资活动。因此,个人股权转让产生的损失70万不能在经营所得前实现扣除。

3、转让特许经营权取得的10万元属于财产转让所得。《个人所得税法》规定财产转让所得,以转让财产的收入额减除财产原值和合理费用后的余额,为应纳税所得额。《个人所得税法实施条例》进一步明确财产转让所得按照一次转让财产的收入额减除财产原值和合理费用后的余额计算纳税。因此,虽然案例中股权转让也属于财产转让,但是不能合并计算应纳税额,实现盈亏弥补。

因此,案例中股权转让与特许权转让需要单次、单独计算应纳税额,股权转让产生的损失70万元不能在特许权转让所得计算时扣除。

4、出租个人名下写字楼取得的15万元收入属于财产租赁所得。《个人所得税法》规定,财产租赁所得每次收入不超过四千元的,减除费用八百元;四千元以上的,减除百分之二十的费用,其余额为应纳税所得额。

因此,个税改革之后财产租赁所得只能扣除个人所得税法规定的费用扣除标准,故而股权转让损失70万元不能在计算写字楼出租所得前扣除。

5、取得C公司股权分红所得属于个人所得税法上的利息、股息、红利所得。根据《个人所得税法》,利息、股息、红利所得和偶然所得以每次收入额为应纳税所得额,单独计算交纳个人所得税,也不能扣除股权转让的损失。

写在最后:如果将不同的业务放在个人名下,如案例所示,就会出现不同的业务盈亏不能相互弥补的窘境,实际税负与个人真实盈利状况背离。如果将这些业务安排在公司名下,就可以规避这种情况。

如果您觉得文章有帮助,请点击右上角“+关注”,每天及时获取实用好文章!

「理个税」提供最专业个税资讯及筹划与综合管理服务。

上一篇

上一篇