中粮期货有限公司 穆蓉

一、股指期货基差影响因素

1.股指期货理论定价

根据持有成本理论,股指期货的价格是由其持有成本决定的。持有成本分两部分:一是投资于该资产的机会成本,即资金成本;二是负向持有成本,即持有期间的持仓收益。如果股指期货的市场价格与其理论价格或者说均衡价格发生背离,市场中的套利行为会使股指期货价格又回到其均衡水平。

按照定价公式,股指期货理论价格为:

其中,Ft为T时的股指期货价格,St为t时股票指数价格,r为从t到T时的短期利率水平;d为t到T时的股息收益率。可见,股指期货价格受四个因素的影响:股票指数价格水平、股息收益率、利率水平以及距交割期的时间长短。

2015年之后,国内股指期货长期处于贴水状态,用理论定价公式去推算基差水平存在较大偏差。根据我们的观察,除了以上影响因素外,市场情绪或者说投资者的后市预期也在很大程度上影响了国内股指期货的基差变动。

在进行基差分析时,我们引入了月差率指标,该指标是用期货对数价格与期货合约剩余期限拟合得到的斜率,表示价格曲线上每月价格平均变动率。月差率为负代表该期货品种远月合约价格低于近月合约(现货指数),为正则相反,与常用的基差率指标,(期货合约价格-现货合约价格)/现货合约价格,表示意义相同,又同时综合反映了某一品种合约的基差情况。

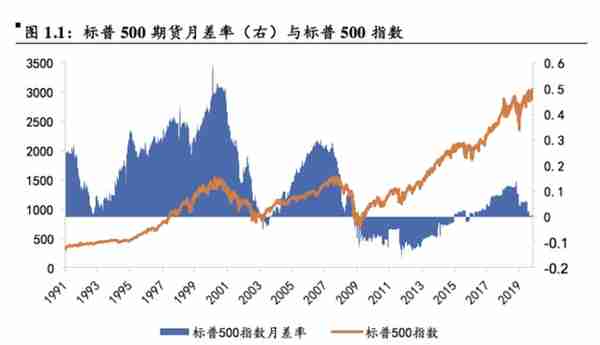

2.标普500期货基差基本符合定价公式

在成熟市场中,股指期货价格基本符合其理论定价公式,从标普500期货历史运行情况来看,其基差水平基本和美国短期资金利率变动趋势保持一致。

1)标普500指数成分股分红情况

标普500红利指数追踪了标普500指数成分股的分红情况(股息收益),指数水平基于标普500指数成分股股息的累积总额,该指数调整频率为季度调整。标普500成分股在分红金额在不同季度之间没有明显差异。近十年来,标普500成分股现金分红总额稳定增加,考虑股票市值后的年度股息率略有下降,整体在2%左右。

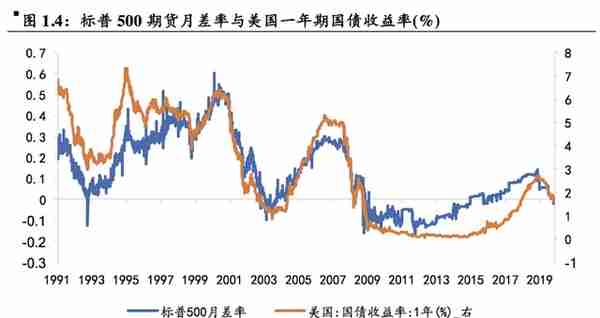

2)资金成本影响

以美国一年期国债收益率作为市场短期资金成本的参考。标普500指数股息率与一年期国债收益率的历史走势基本一致,2008年金融危机后短期国债收益率下行,标普500月差率指数同步见顶回落,2009-2014年标普500期货呈现远月贴水结构,直至2016年才进入升水区间;进入2019年,美国短期国债收益率再次下降,当前标普500指数期货月差率仍处在向下的趋势中,远月合约小幅贴水。

总的来看,美国标普500指数期货基差率是基本符合理论定价公式的,与美国一年期国债收益率走势变化一致,且当一年期国债收益率大于2%时(标普500股息率平均水平),标普500指数期货基差呈现远月升水结构;当一年期国债收益率小于2%时,标普500指数期货基差往往处于远月贴水状态。

3.国内股指期货基差走势受市场情绪影响

1)A股分红的季节性对基差的影响

沪深300、上证50、中证500股息点指数编制方法与标普500红利指数类似,以指数点的形式反映指数成分股的总现金股息。与标普500股息点指数相比,A股三个宽基指数在一年内的斜率更不稳定,在一季度和四季度明显变小,从理论上来说,在这段时间股指期货基差率会受到更大的分红负向影响,基差呈现阶段性的贴水扩大或升水缩小。

2)资金成本对股指期货基差的影响

以中债国债一年期到期收益率作为市场短期资金成本参考,2010年以来,IF月差率与短期资金成本走势大致相同,并且是某些时间段基差变动的主要解释因素,例如在2020年1月-4月,中债国债一年期到期收益率由2.4160%下降至1.1177%,减少了1.3%左右,带动IF月差率由升水0.11%转为贴水0.49%。

3)基差水平的重要影响因素——市场情绪及后市预期

对比标普500股指期货,国内三大股指期货与对应现货指数有着明显的同步性。由于股指期货交易的是未来的指数价格,实际上反应了投资者对未来一段时间指数走势的预期,在A股市场中,往往这种预期是有趋势性的,即认为过去大涨的股票未来还会继续上涨,大跌的股票则相反,因此基差本身也在一定程度上呈现趋势性的变动,但基差的变动幅度和指数的变动幅度并不直接对应。

二、国内股指期货基差变动历史回顾

自2010年沪深300股指期货上市交易,我国股指期货市场已经走过了十年的发展历程,具体来看,不同阶段的基差的主导因素不同。

1.2010.4.19-2015.6.12:股指期货上市初期

在2010.4-2014.12.31这段期间,IF基差大部分保持升水,资金成本处于相对高位,一年期国债利率运行中枢约在3%-3.5%,大于沪深300指数2%左右的股息率水平。另一方面,沪深300指数股息率在2009-2013年呈逐步上升趋势,叠加利率走势,基本可以解释这段时间基差的变动。

值得注意的是,尽管2014年末沪深300指数在一个月内的上涨了接近1000点,但当时IF基差率仍然运行平稳,市场情绪在这个阶段对基差的影响整体较小。

2015年上半年,A股经历了轰轰烈烈的牛市,沪深300指数由2014年末的2500点左右上涨到最高的5380点,翻了一番;与此同时,这一阶段IF月差率运行依然相对稳定,期现货价差并未随着行情的上涨快速拉大,反而受国债利率下降的影响缩小,甚至在2015年6月出现了小幅贴水。

在2010.4-2015.6,IF上市初期,不论是在震荡行情还是在快速牛市行情下,市场情绪对股指期货价格的影响程度都相对较小,在资金成本和成分股分红的共同作用下,IF月差率大部分在0%-0.5%区间运行。

2.2015.6.15-2017.2.17:股灾后长期贴水

2015年下半年开始,沪深300指数从高点回落,IF基差自此进入深度贴水阶段,基差变动的主导因素也较前期出现变化。

首先,2015.7-2016的IF深度贴水时期,市场资金成本和指数股息率都相对稳定,并未出现大幅波动,股指期货基差率主要是和指数走势相关,市场情绪及后市预期都较为悲观,影响期货价格持续贴水于现货指数。另一方面,股灾后,中金所加大了对过度投机交易的限制,投资者参与的难度和成本大幅增加。2016年后,随着市场情绪的修复,股指期货贴水幅度较股灾时期已经有所收敛。

3.2017.2.20-至今:常态化交易推动下的修复

2017年以后,中金所陆续进行了四次推动股指期货常态化交易的交易制度调整,IF贴水幅度较前期已经大幅缩小,有涨有跌。一方面,可以看到,在4月-7月的沪深300指数的集中分红月份,IF会出现季节性的贴水走扩现象;另一方面,由于交易机制仍对投机交易有一定的限制,基差运行中枢较2010-2015年IF上市初期更低。

总的来说,在分析国内股指期货基差时,除了需要考虑季节性的分红因素以及资金成本变动外,还需要综合市场情绪变动,这一点可以参考期货品种投机度以及A股融资买入占比等指标。整体来看,目前IF、IH远月合约考虑分红后的年化贴水率约5%,做空仍面临着基差亏损,IC远月合约贴水率仍超10%,考虑到近期现货指数仍处在震荡调整阶段,融资买入占比连续下降,股指期货基差贴水的局面难以出现快速修复,可以考虑进行期货多头替代策略,来获得这部分确定性超额收益。

上一篇

上一篇