近期,排队四年等待上市的厦门农村商业银行股份有限公司(以下简称“厦门农商行”)撤回了IPO申请。

根据证监会官网在2022年2月18日披露的沪市主板申请首次公开发行股票企业基本信息情况表,发行监管部已收到厦门农商行的撤回申请。

厦门农商行为何迟迟不能上市?该行究竟存在什么问题?近年来撤回IPO申请的银行也越来越多,其中又有何共性?

股权混乱仍待优化

厦门农商行于2017年首次正式提交IPO申请并获受理,但多年来原地踏步,没什么新进展。在2020年年报中,该行还曾表示“2021年董事会将带领全行持续推进IPO战略”。其突然撤回上市申请的决定出人意料,也让该行的上市目标变得更加遥远。

对此,厦门农商行对外的回应是,该行主动调整上市计划,是基于股权优化目的,意在利用调整期着力梳理并优化股权,为下一步稳健发展和再次申请上市筑牢基础。

一直以来,股权结构混乱都是厦门农商行的硬伤。

2018年6月,证监会在对厦门农商行的招股书出具反馈意见时,就已经指出该行股东和股权转让需补充披露信息、不存在控股股东和实际控制人、存在大量社会自然人股东等大量相关问题。

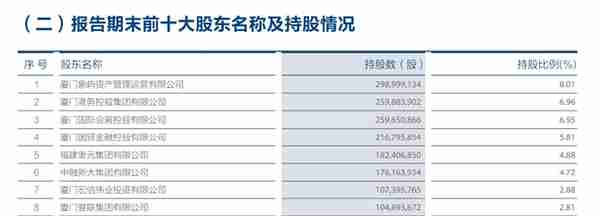

这些问题至今都没有从根本上得到解决,也成为阻挡厦门农商行IPO的最大阻碍。与大多数农商行相似,厦门农商行是从农村信用社的基础上改制而来,从创立之初起股权结构就相当分散。2020年年报显示,厦门农商行仍然没有实际控制人及控股股东,前十大股东持股比例无一超过9%,第一大股东厦门象屿资产管理运营有限公司持股比例仅为8.01%,此外,持股比例超过5%的还有第二、第三、第四大股东。此外,截至2020年年末,该行股东总数3935户,其中法人股102户,自然人股3833户。

证监会的反馈意见还提到了厦门农商行股东所持本行股份存在质押和冻结情况,并就此是否存在导致发行人股权发生重大变化的风险提出疑问。更新后的招股书显示,截至2017年12月31日,共计47户股东所持该行股份质押在他人处,涉及股份数超7亿股,占该行股份总额的19.78%。

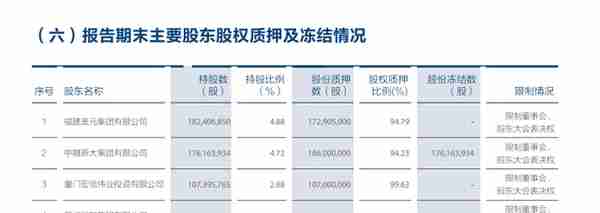

虽然最新的年报没有透露该行股份质押的总体情况,但年报显示了厦门农商行重要股东大比例质押的情况,截至2020年年末,前十大股东中就有四家对所持有的该行股份进行了大比例(超93%)质押,合计质押股份占该行股份总额超过14%。

山东财经大学当代金融研究所院长陈华则表示,大股东大比例股权质押或是冻结,说明大股东的资金链比较紧张,实际上并不会对公司产生实质影响,但“股东资金紧张对公司来说也肯定不是个好消息”。

股权拍卖频繁流拍 业绩下滑显著

上述反馈意见还重点提到该行股权转让等变动事项。招股书显示,2015年年初至2017年年末,该行共发生1621笔股份变动,涉及股份数9.64亿股,占该行当前总股本的25.82%。

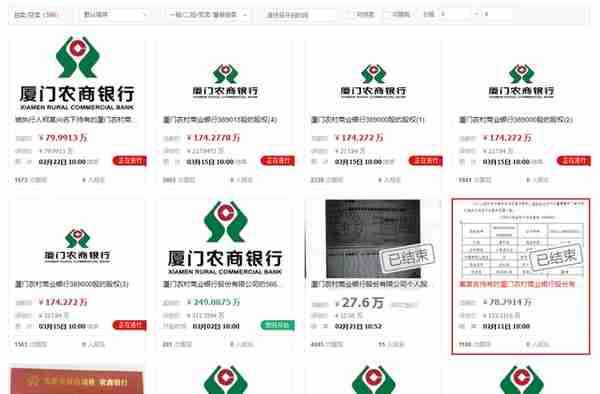

银柿财经记者注意到,截至2022年2月21日,阿里拍卖平台上关于厦门农商行股权拍卖/变卖共有596条记录,时间最早可以追溯到2014年。近年来该行股权拍卖愈加频繁,仅2021年全年就有307项。目前,厦门农商行在阿里拍卖平台上有5场拍卖在进行,总计约170.22万股,评估价约951.38万元,5场拍卖均无一人报名。记者统计发现,阿里拍卖平台上曾有约150场该行的股权拍卖由于无人报名、出价而最终流拍。

另外,京东拍卖平台上也有9条厦门农商行的股权拍卖记录。

陈华告诉记者,农商行的股权拍卖多次流拍,主要是因为在经济下行大环境下,农商行的经营没有达到预期,不良资产大幅增加,价值缩水,在拍卖股权的时候,原股东期望值比较高,但现有的意向人预期比较低,双方在价格上没有达成一致,所以没有成交。

股权拍卖遇冷,与厦门农商行盈利能力下降、整体业绩不佳分不开。

根据年报,2020年该行营业收入、利润总额及归母净利润同比皆有下降。当年实现营业收入33.50亿元,同比下降8.62%;实现归母净利润8.29亿元,同比下降高达29.7%。

从资产规模来看,2018年至2020年年末,该行的总资产分别为1312.43亿元、1274.43亿元、1309.33亿元,厦门农商行在2017年递交招股书后的几年中,资产规模几乎处于原地踏步的状态。

从监管指标来看,虽然该行不良贷款比例逐年下降,由2018年的1.17%降至2020年的0.94%,但与此同时该行的贷款拨备覆盖率也在下降,由2019年的301.74%降至2020年的259.07%,下跌42.67个百分点,风险抵补能力降低。

值得注意的是,近年来,厦门农商行的资本充足率也是一路下滑。2018年至2020年,厦门农商行资本充足率从13.21%跌至12.45%;核心一级资本充足率由2019年的10.77%降至10.43%,一级资本充足率由10.78%降至10.43%。

银行股估值处于历史地位

据相关统计,近年来已有盛京银行、徽商银行、哈尔滨银行、广州农商行等多家排队上市银行撤回A股上市申请,威海银行在撤回A股上市申请后转向港股市场。

交通银行金融研究中心首席研究员唐建伟表示,近年来多家中小银行撤回IPO申请,主要是因为银行股的估值低,大部分银行股都是破净的,而中小银行的估值更低。

不久前,浙商银行、重庆银行、渝农商行等多家A股上市银行发布触发稳定股价措施启动条件的提示性公告。年前,还有紫金银行、沪农商行、西安银行等发布了稳定股价方案或者措施实施进展公告。这也显示出,多数银行股的“低估值”已经持续了较长一段时间。

2月14日至2月20日7日内中信银行指数下跌1.09%,板块跑输沪深300指数2.17个百分点。兴业证券分析师陈绍兴发布的研报指出,目前银行业整体估值仍处于历史低位,当前稳增长政策积极落地,货币政策持续发力,有利于宏观经济增长预期的稳定。后续政策有望在总量稳、结构优的方向上进一步发力,继续积极看好稳增长背景下银行板块的估值修复行情。

华西证券分析师刘志平发布的研报显示,近期监管继续引导银行信贷投放向制造业倾斜,涉农、普惠、绿色等都是政策支持的重点,同时房地产领域政策的边际松动也有助于改善市场预期,支撑今年信贷投放。近期板块小幅回调,“后续来看,整体板块还有政策层面的支撑,以及预计3、4月年报业绩期的业绩兑现将继续支撑板块估值修复。”

上一篇

上一篇