策略摘要

主动公募与股指期货结合,打造绝对收益之路。

核心观点

■策略

中性对冲型公募基金作为场内市场为数不多的追求绝对收益的权益型基金,对银行、保险等机构投资者来说具有稀缺性,但近年来特别是2022年以来,整体中性基金表现不佳。

我们认为目前中性基金的运作有如螺蛳壳里做道场:由于对冲工具的限制,需要在沪深300这个较窄的范围内去挑选预期跑赢的股票,不得不在一定程度上放弃了全A剩余四千多只股票,这是造成中性基金目前投资体验较差的重要原因之一。

与此同时,主动选股型公募基金表现较好,偏股混合型基金指数(885001.WI)2020年至今显著跑赢沪深300。我们挑选与沪深300相关性超过80%,并且非长期重仓某一行业的主动基金,并按照信息比率(超额收益均值/超额收益标准差)降序排列,考虑到机构投资者的投资需求,剔除限购基金以及规模较小的基金。

对筛选出的主动基金进一步构建基金组合,并辅以股指期货IF对冲,效果良好。

■ 风险

主动基金业绩不及预期

1中性对冲公募基金近期表现不尽如人意

收益风险比不佳

中性对冲型公募基金(下称中性基金)作为场内市场为数不多的追求绝对收益的权益型基金,常是投资组合中重要的一部分,但近年来特别是2022年以来,整体中性基金表现不佳。截至2022年5月30日,本年回报为正的基金仅有9只,占比为21.9%。在市场大幅下行的行情中,中性基金由于采用股指期货对冲,相比权益市场其它类型基金具有较大优势,理应仍能获得正回报,目前的回报情况显然没有达到大多数投资者的预期。

如果将目光放得更为长远,考虑近三年来的中性基金收益情况,结果同样非常一般。中邮绝对收益策略近三年总回报为24.77%,年化回报约为7.6%,是所有中性基金中的冠军基金;而平均来看,中性基金的近三年总回报为13.1%,年化回报不足4.1%,相比其它追求绝对收益的产品类型竞争力并不突出,并且在持有体验以及回撤控制上,中性基金不如债券类产品。

追求低跟踪误差错失更强收益

■我们认为,由于对冲的选择限制,导致中性基金普遍追求低跟踪误差,而低跟踪误差导致了错失更强收益。

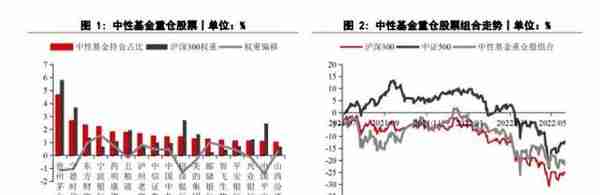

根据2021年年报,中性基金总体共持有股指期货空头合约15358张,名义金额共约223亿元。其中,沪深300股指期货(IF)占比达到91%,为最主要使用的对冲工具,在IF合约期限结构中,当季合约(IF2203)占比达到64%,为最主要使用的对冲合约。

因此,构建适合利用IF对冲的股票组合,并且选择IF当季合约进行对冲,是中性基金的普遍方案。进一步的,由于需要使用IF进行对冲,为了避免对冲效果的减弱,中性基金普遍限制对于沪深300的暴露偏移。

从年报披露来看,中性基金整体重仓前10股票均为沪深300成分股,并且在基金内部权重相比沪深300超配/减配均不超过1.5%。根据中性基金重仓股票构建的组合走势来看,也和沪深300更为接近,而和中证500相差较大。

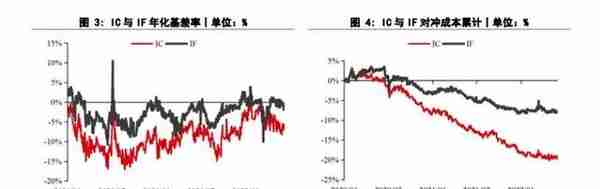

我们认为这与中证500股指期货(IC)以及沪深300股指期货(IF)对冲成本存在一定联系。从过去几年的股指期货市场来看,IC相比于IF基差贴水更深,长期存在年化6%~7%左右的超额对冲成本,因此中性基金更倾向于使用IF对冲,并且构建适合使用IF对冲的股票组合。

但是我们认为正是这样的选择,使得中性基金错失了获得更强收益的可能性。在全部中性基金的持股中,仅有24只股票不在沪深300的成分股中,并且基金持有权重超过0.3%。

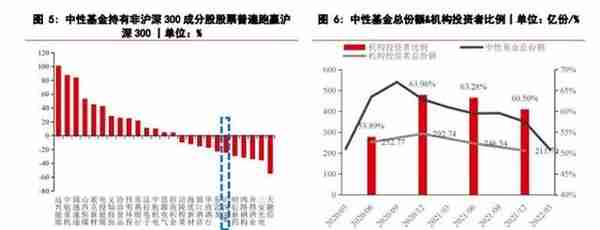

然而,这24只股票中,在过去一年间跑赢沪深300的达到19只,跑输沪深300的仅有5只,跑赢比率接近80%。这说明在选股方面,中性基金确实具有一定的能力,特别是在沪深300成分股以外的选股。但同时,权重超过0.3%的非成分股股票只有24只,总权重不到为10%,而计算中性基金持有的所有非沪深300成分股股票,总权重也仅为26%。

而一个显然的事实是:在沪深300里挑选能够跑赢沪深300自身的股票,和在全A里挑选能够跑赢沪深300的股票,难度自然不可同日而语。

因此,我们认为目前中性基金的运作有如螺蛳壳里做道场:由于对冲工具的限制,需要在沪深300这个较窄的范围内去挑选预期跑赢的股票,不得不在一定程度上放弃了全A剩余四千多只股票,这是造成中性基金目前投资体验较差的重要原因之一。

规模下降,遭机构投资者冷遇

中性基金的投资体验较差使得机构投资者对中性基金的投资情绪持续下降,从2020年三季度开始,整体中性基金规模持续下降,截止2022年一季报,市场规模为214亿份,不足2020年三季度540亿份的一半。其中,截止2021年年报,机构投资者共持有211亿份,占比约60%。

可以发现,尽管中性基金表现不佳,遭到投资者大量赎回,但在净值化转型的当下,立足于权益市场的绝对收益型产品对银行、保险等机构投资者来说,仍然具有稀缺性。既然场内中性基金暂且不能较好的满足需求,我们希望通过其它产品来构建绝对收益组合。

2主动公募与股指期货打造的绝对收益之路

主动公募全市场选股造就更强收益

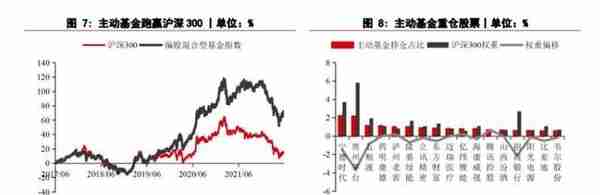

尽管过去两年间中性基金普遍表现不佳,但与此同时,主动选股型公募基金表现较好,偏股混合型基金指数(885001.WI)2020年至今显著跑赢沪深300。

从具体持仓来看,中性基金与沪深300 的权重偏移超配/减配均不超过1.5%,而主动基金相比沪深300则明显减配,并且权重偏移幅度较大。从非沪深300成分股来看,中性基金共持有26.46%市值权重的非沪深300股票,而主动基金共持有38.17%的非沪深300股票。

我们认为,更广的选股面是造就主动基金跑赢沪深300的一个重要因素,主动基金相比指数长期稳定的超额收益,打通了利用股指期货对主动基金进行对冲,从而获得绝对收益的投资之路。

如何挑选适合对冲的主动公募

当然,并不是所有的主动公募都适合加入到“主动公募-股指期货”的体系中。首先,如果基金的投资风格与沪深300相差甚远(例如风格更为接近中证500或中证1000),那么使用沪深300股指期货IF进行对冲就会显得比较奇怪;其次,如果基金长期对于某一行业股票暴露过多(例如重仓医药或芯片),那么就算跑赢沪深300,也不意味着未来其仍能跑赢指数。

基于以上的原则,我们挑选与沪深300相关性超过80%,并且非长期重仓某一行业的主动基金,并按照信息比率(超额收益均值/超额收益标准差)降序排列,考虑到机构投资者的投资需求,剔除限购基金以及规模较小的基金,最终挑选信息比率前10名:

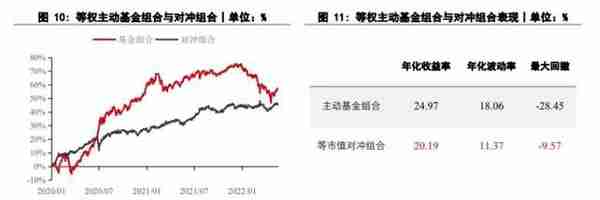

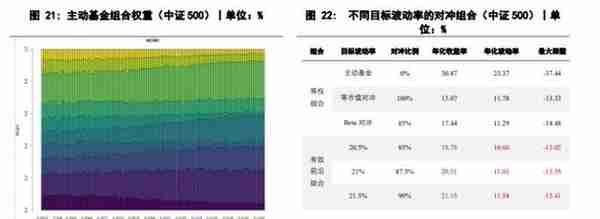

从结果可以看出,挑选出的主动公募与沪深300指数相关性较强,并且信息比率均在10%以上,即基金经理的主动投资能力较强。在此基础上,我们首先构建基准对冲组合,即等权配置以上10只主动基金,并使用当季IF合约等市值滚动对冲,对冲效果如下:

从结果来看,经历了2020年和2021年的牛市,以及2022年的大幅回撤后,在总体收益层面上,主动基金组合与对冲组合相差不大;但主动基金组合的波动更大,在最大回撤的控制上,相比对冲组合也逊色很多。

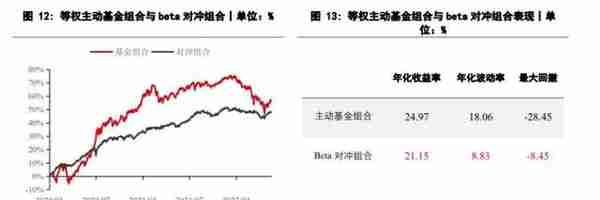

另外值得一提的是,由于主动基金组合本身是10只基金的组合,并且持仓相比沪深300更为分散,因此在实际行情中,等权组合的波动率相比沪深300更低,其在CAPM模型中的beta值约为0.8左右,若基于beta对冲,则效果如下:

Beta对冲组合相比等市值对冲组合在波动率以及最大回撤上都表现更好,不过同时在2022年以来也存在一定的对冲不足的问题。但总结而言,不管是等市值对冲亦或是beta对冲,都证明了持有主动公募基金并且使用股指期货对冲的这条路线是可以走通的,并且相较传统中性基金,具有较大的优势。

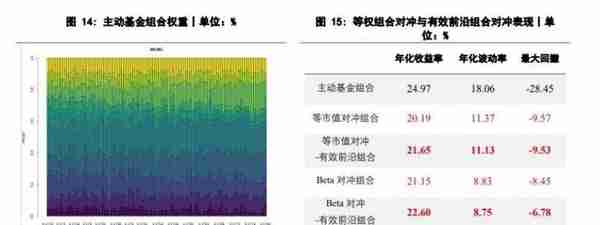

如何组合绩优主动公募并对冲

在等权组合的基础上,我们还以经典的有效前沿模型为例,参考《华泰期货量化专题报告20220322:华泰期货资产配置系列(一)——商品策略指数的有效前沿》,构建了基于上述10只主动基金的有效前沿。有效前沿本质上是去寻找风险与收益最为匹配的组合方法,而通过股指期货,我们可以进一步的考察对冲后的风险与收益的最优解。

可以看到,由于这批基金的风险收益属性十分接近,因此组合年化波动率大概率落到17%左右的区间内,组合的风险收益选择空间较窄,没有完全展示出我们组合方法的有效性。

尽管如此,基于有效前沿组合方法的等市值对冲组合以及beta对冲组合,相比等权组合仍然具有一定优势。在年化收益率、年化波动率以及最大回撤三个维度上,均有不小提升,而这些提升对于绝对收益型策略已殊为不易。

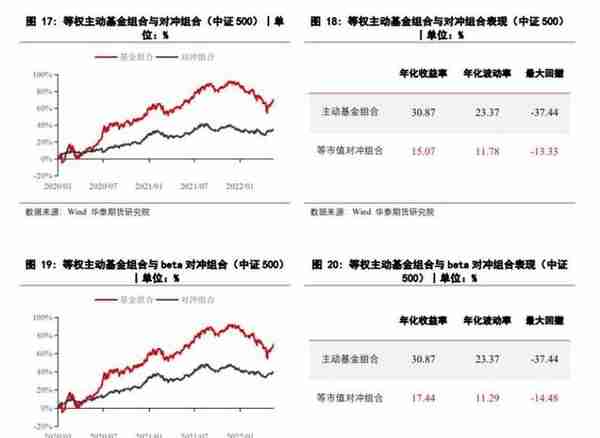

另外,同样的思路可以重复应用到中证500股指期货上,我们选择投资风格与中证500接近的绩优公募基金,使用类似沪深300股指期货对冲的方法,结果如下:

提升,而这些提升对于绝对收益型策略已殊为不易。

从实际效果来看,在波动率维度上,沪深300对冲组合与中证500对冲组合相差不大,而在年化收益率以及最大回撤上,沪深300对冲组合领先于中证500对冲组合。我们认为这是因为优秀的主动基金本身就能够把握住沪深300以及中证500之间的风格切换,像“华泰保兴多策略股票007586”这样的基金,既入选了适合采用IF对冲的组合,也入选了适合采用IC对冲的组合,因在在基金组合端,存在一定的重叠性;而使用IC面临的大幅贴水相比IF却是实实在在的,因此最终中证500对冲组合表现不如沪深300对冲组合也符合逻辑。

我们认为,可以调节的目标波动率才是中证500组合的优势所在,相比于使用沪深300对冲基金的有效前沿组合,中证500相关基金的有效前沿组合范围更大。从结果来看,20.5%、21%、21.5%三档的风险收益属性相比传统等权方式都有明显进步。

总结而言,在中性基金表现不佳的当下市场,利用优秀的主动基金以及股指期货,能够自主构建绝对收益型组合。本文主要介绍了挑选规则、组合方法以及对冲效果,希望对在权益市场追求绝对收益的投资者有所帮助。

本文源自华泰期货研究院

上一篇

上一篇