“资管新规”正式落地后,“保本保收益”的口号不复存在,但“卖者尽责”的理念仍需理财市场继续贯彻

《中国科技投资》张婷 龙敏

近日,多位投资者向《中国科技投资》记者反映,他们购买的由东亚银行代销的“中民添丰”和“至信”系列信托产品出现逾期兑付,投资金额从50万至1000万不等。据投资者介绍,他们均在东亚银行购买过其他理财产品,选择申购代销的信托产品是出于“对客户经理的信任”。但在购买上述两个系列产品时,东亚银行客户经理未详细介绍代销产品的风险性以及底层资产,仅强调跟以往产品一样属于“低风险”,且承诺“底层资产安全,能保障收益”。

对此,东亚银行向《中国科技投资》记者回复称,“作为该产品的代销机构之一,东亚中国正持续联系民生信托,要求其对投资者就相关产品承担应有责任。东亚银行将本着严格遵守合同义务、以客为先的原则,尽最大努力去维护通过该行代销渠道购买相关信托投资产品的投资人的合法权益,并与客户保持及时、有效的沟通。”

北京度宇律师事务所职务主任景博文认为,东亚银行在代销过程中,应履行如实告知义务。包括是否如实告知消费者信托产品的性质、风险等级、购买条件、适用群体和标准等,根据消费者不同等级,推荐与其相适应的产品,以履行代销机构的勤勉、尽责义务。

数只信托产品逾期兑付

日前,多位投资者反映,由东亚银行代销的系列信托产品出现逾期兑付的情况,而东亚银行既未说明逾期原因,也未提出相应解决方案,就此投资者对东亚银行是否履行代销的相关义务提出质疑。

投资者刘华(化名)向《中国科技投资》记者表示,其任职单位开户行系东亚银行,与东亚银行已有多年业务往来。此前,刘华通过东亚银行客户经理购买过结构性存款产品。

《关于规范金融机构资产管理业务的指导意见》(下称“资管新规”)出台后,监管要求理财产品不能宣称“保本保息”。然而,东亚银行客户经理向刘华推荐“中民添丰”系列信托产品时,表示该产品“无风险”“合约虽然没签保本,但能拿到收益”。据悉,该产品的业绩基准为4.5%左右。

据信托发行公告显示,刘华购买的为“中民添丰”13号产品,发行规模上限4.81亿元,信托募集期为2021年4月,封闭期183天,信托资金主要用于投资于交易所以及银行间市场上的国债、地方政府债、央行票据、政策性金融债等固定收益及类固定收益产品。首次参与购买“中民添丰”产品最低金额为30万元人民币。

“当时客户经理跟我介绍时,声称这款产品为东亚银行发行的小号产品,原本要300万元的门槛才能投资,但东亚银行通过拆解,现在30万就能买。”刘华补充说道,基于对客户经理的信任,当时即申购了50万元,但目前仍未兑付。

另外,投资者是否符合投资条件亦存疑。在信托产品投资条件中,投资者需满足下列条件之一方可申购:即具有2年以上投资经历,家庭金融净资产不低于300万元人民币,或者家庭金融资产不低于500万元人民币,或者近三年本人年均收入不低于40万元人民币的自然人;最近一年末净资产不低于1000万元人民币的法人单位或依法成立的其他组织。

*东亚银行发布的信托投资条件

刘华介绍,其是二三线城市的工薪阶层,每年收入仅10万左右,完全达不到投资标准,但购买产品前东亚银行客户经理并无提醒。另据刘华了解,有些投资者已是70余岁的老人,对信托这类理财产品全然不知。

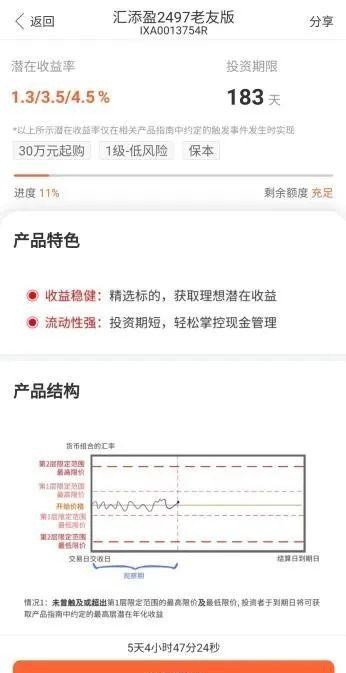

刘华回忆称,他此前在客户经理的引导下进行过风险等级评判,彼时被划分为“R3(平衡型)”,仅购买过保本的结构性存款产品“汇添盈”。而此次客户经理在介绍代销的信托产品时,仍表示“风险与原来一样”。

*汇添盈产品截图

而另两位投资者告诉《中国科技投资》记者,他们不仅购买了“中民添丰”系列产品,同时申购了东亚银行代销的“至信”系列信托产品。据这两位投资者介绍,“至信”系列产品封闭期一年,业绩基准在6%左右,起步投资金额在300万以上,两位投资者均申购了600万。这其中,一位投资者申购了两个系列产品共计995万,目前均未按时兑付。

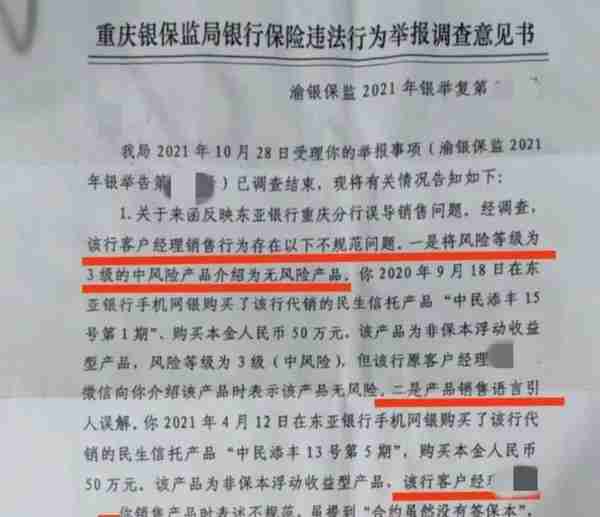

值得关注的是,两位投资者与刘华一样,此前均在东亚银行购买过理财产品,选择申购东亚银行代销的信托产品是出于对客户经理的信任。“但在购买上述两个系列产品时,客户经理没有详细介绍过产品的风险性以及底层资产,只是强调跟原来的产品一样属于低风险,且承诺底层资产安全,能保障收益。”其中一位投资者说道。目前,各投资者已向当地银保监局递交举报函。

*刘华提供的银保监局调查意见书

代销机构应承担何种责任?

目前,“至信”系列仍有两款产品在所属信托公司APP上售卖,均显示“百万起投”,风险等级分别为“R3(中等风险)”和“R4(中高风险)”,业绩比较基准分别为“7.4%”和“浮动”。

*仍在售卖的“至信”系列产品

东亚银行虽尚未就逾期兑付情况发布公告,但今年2月在其官网发布的一则代销信托产品公告中,“中民添丰”和“至信”系列产品名列其中。而东亚银行在风险提示中表示,“代销的所有信托产品由合作机构发行与管理,代销机构不承担产品的投资、兑付和风险管理责任”。

对此,北京度宇律师事务所职务主任景博文向《中国科技投资》记者表示,“东亚银行在代销过程中,主要应履行如实告知义务。包括是否如实告知消费者信托产品的性质、风险等级、购买条件、适用群体和标准等。根据消费者不同等级,推荐与其相适应的产品,以履行代销机构的勤勉、尽责义务。如上文所述,若东亚银行客户经理没有详细介绍过代销产品的风险性以及底层资产,那么东亚银行未尽到代销机构的如实告知义务。就此行为,东亚银行已对消费者构成违约,消费者可以要求代销机构就违约行为承担赔付责任”。

“根据《全国法院民商事审判工作会议纪要》规定,如果代销机构故意隐瞒销售产品的风险等级,将具有风险的产品暗示没有风险或告知消费者‘保本保息’,在此情况下,在产品未能兑付本金,代销机构需要承担‘未如实告知消费者’的责任。而代销机构如果将产品进行包装,夸大产品的承兑能力和利息,以提高销售额赚取利益分成,该行为还属于虚假宣传甚至欺诈,除了承担民事责任外,还可能承担行政责任,一经查实,会受到上级主管机关的处分和罚款。”景博文补充说道。

“信托公司和银行具体需要承担什么责任,要看双方对权利、风险和义务的相关约定。比如,银行对投资者适当性管理、产品宣传推介方面是否合规等。此外,银行在选择代销产品时,需对产品发行机构的信用状况、经营能力、市场投资及风控能力有较为清晰地把握。”某银行业人士向《中国科技投资》记者分析道。

早在2016年,原银监会曾发布《关于规范商业银行代理销售业务的通知》,对商业银行代销业务的基本原则、内部管理制度、合作机构管理、代销产品准入管理、销售管理、信息披露与保密管理、监督管理等事项进行了规范。

2018年4月27日,中国人民银行、原银监会、原保监会、中国证监会、国家外汇管理局联合发布“资管新规”,作为资产管理行业的首部统一监管、全面监管的纲领性文件。

针对代销产品,“资管新规”同样对金融机构进行了全面规范,其中第九条提到:金融机构代理销售资产管理产品,应当建立相应的内部审批和风险控制程序,对发行或者管理机构的信用状况、经营管理能力、市场投资能力、风险处置能力等开展尽职调查,要求发行或者管理机构提供详细的产品介绍、相关市场分析和风险收益测算报告,进行充分的信息验证和风险审查,确保代理销售的产品符合本意见规定并承担相应责任。

上一篇

上一篇